Статистические показатели денежного обращения и банковской деятельности

Лекция 3. Статистические показатели денежного обращения и банковской деятельности

Вопросы лекции

1. Основные показатели статистики денежного обращения

2. Статистика банковской деятельности

1.Основные показатели статистики денежного обращения

Изучение статистических показателей в сфере денежного обращения и кредита связано с анализом денежного обращения (движение денежных потоков при выполнении ими своих функций в наличной и безналичной формах). Статистическая информация о денежном обращении необходима государственным структурам для разработки денежно-кредитной политики, осуществляемой на законодательной основе.

Основными являются следующие статистические показатели:

показатель денежной массы;

показатели скорости оборота денежной массы (динамики денежной массы);

Рекомендуемые материалы

показатель монетизации экономики (запас денежной массы на 1 руб. ВВП);

показатель купюрного строения денежной массы (удельный вес денежных знаков различного достоинства в общей массе обращения денег).

Денежная масса - это важнейший количественный показатель, характеризующий движение денег, которые выступают как средство обращения, как мера стоимости, а также как средство накопления.

В статистике используется также понятие «совокупная денежная масса». Это суммарная величина всех наличных и безналичных денег в обращении по состоянию на первое число месяца, которая определяется Центральным банком на основе данных сводного баланса банковской системы. Для расчета совокупной денежной массы используется классификация абсолютных показателей - денежных агрегатов (кластеры, в которых те или иные виды платежных средств сгруппированы по различным признакам). Денежная масса включает агрегаты:

агрегат М0 - наличные деньги в обращении;

агрегат М1 = М0 + средства, лежащие на счетах до востребования в банке;

агрегат М2 = М1 + срочные вклады в банках (совокупный объем денежной массы);

агрегат М3 = М2 + депозитные сертификаты + облигации государственного займа.

Денежные агрегаты различаются по степени ликвидности, Убывающей при переходе от М0 до М4. Денежные агрегаты способны выполнять функции денег в разной степени. Все они выполняют функцию сохранения стоимости, средства накопления. Единственным денежным агрегатом, который может служить прямо и непосредственно в качестве средства обращения, является М1. Чтобы остальные денежные агрегаты выполняли функцию средства обращения, необходимо изменение их статуса (перевод денег на депозит до востребования). Но такое изменение, как правило, сопровождается потерей процентов. Экономисты, полагающие, что основной функцией денег является средство обращения, считают деньгами только М1. Остальные денежные агрегаты, не способные выполнять эту функцию прямо и непосредственно, относят к «почти деньгам».

Существует также эмпирический подход к идентификации денег. На практике по тем или иным соображениям центральные банки оперируют с агрегатами М2 (ЦБ РФ), М3 (ЦБ Европейского Союза), М2 и МЗ (Федеральная резервная система США). Национальные центральные банки эмпирически устанавливают, какой из денежных агрегатов наиболее точно отражает функционирование денежного механизма в их стране.

Покупательная способность кредитных денег подвержена сильным колебаниям. Поддержание стабильности денежного обращения предполагает использование ряда инструментов. Речь идет об ограничении государственных расходов и ликвидации дефицита бюджета. Устойчивость денежного обращения зависит от величины предложения товаров и услуг.

Довольно широко используется так называемое валютное управление, которое устанавливает жесткую зависимость между эмиссией денег и наличием золота и иностранной валюты. Дополнительные деньги обеспечиваются приростом золотовалютных резервов. Валютное управление ограничивает свободу деятельности государства в финансовой сфере. Монетарная политика в значительной мере определяется действиями центрального банка той страны, валюта которой используется для стабилизации национальной денежной системы. В связи с этим не все страны готовы использовать валютное управление. Предложения о возврате к системе золотого стандарта до сих пор отвергались, но функционирование цивилизованного рынка золота способно повысить уровень стабильности денежного обращения и повысить надежность национальной валюты.

На денежную массу оказывают влияние два фактора: количество денег и скорость оборота денег.

Определение количества денег (денежной массы) находится в компетенции государства, его законодательной власти, где главным условием является стабильность денежной единицы (соответствие фактического оборота наличной и безналичной денежной массы необходимым хозяйственным потребностям).

Для исследования интенсивности движения денег при выполнении ими функций средства обращения и средства платежа используют статистические показатели скорости обращения денег: показатель количества оборотов денежной массы и показатель продолжительности одного оборота денежной массы.

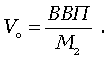

Показатель количества оборотов денежной массы Vо характеризует скорость оборота денежной массы (частоту использования одного рубля денежной массы для получения товаров и услуг). Он рассчитывается как отношение ВВП в текущих ценах к величине совокупного объема денежной массы в исследуемом периоде (М2 ):

(17.1)

Показатель продолжительности одного оборота в днях Vд исчисляется как отношение числа календарных дней в определенном периоде (Д) к величине предыдущего показателя (количеству оборота денег Vо ):

(17.2)

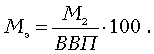

Показателем, с помощью которого можно измерить запас денежной массы на 1 руб. ВВП (%), является показатель монетизации экономики (Мэ ), который исчисляется как отношение совокупного объема денежной массы в изучаемом периоде (М2 ) к величине валового внутреннего продукта в текущих ценах (ВВП):

(17.3)

В развитых странах Мэ = 60-80% считается нормой.

Важнейшими статистическими показателями анализа в сфере денежного обращения являются показатели купюрного строения денежной массы. Купюрное строение характеризует удельный вес денежных знаков (как по количеству, так и по сумме купюр) различного достоинства в общей массе обращающихся денег. Статистической задачей в этом случае является выявление степени рациональности купюрного строения денежной массы.

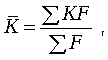

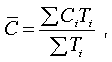

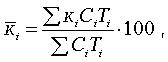

Самым распространенным показателем, характеризующим динамику купюрного строения денежной массы, является величина средней купюры, которая рассчитывается по формуле средней арифметической взвешенной:

(17.4)

где К - достоинство купюр; F - число купюр.

17.2.

Статистические показатели в сфере кредитной деятельности

Самостоятельным компонентом денежной массы является показатель

денежной базы. Денежная база включает денежный агрегат М0 (наличные

деньги в обращении), денежные средства в кассах банков, обязательные

резервы коммерческих банков в Центральном банке и их средства на

корреспондентских счетах в Центральном банке. Для контроля за динамикой

денежной массы, анализа возможности коммерческих банков расширить объёмы

кредитных вложений в экономику используется показатель «денежный

мультипликатор».

Денежный мультипликатор – это коэффициент, характеризующий увеличение

денежной массы в обороте в результате роста банковских резервов. Он

рассчитывается по формуле:

М2/Н = (С+D) / (C+R) = (C/D +1) / (C/D + R/D),

где М2 – денежная масса в обращении;

H – денежная база;

С – наличные деньги;

D – депозиты;

R- обязательные резервы коммерческих банков.

Предельная (максимально возможная) величина денежного мультипликатора

находится в обратной зависимости к ставке обязательных резервов,

устанавливаемой Центральным банком для коммерческих банков.

Соответствие количества денежных знаков объёму обращения и факторы

обесценения денег определяются с помощью следующих показателей:

1. количество денежных единиц, необходимых в данный период для обращения;

2. показатель, характеризующий, во сколько раз произведение количества

денег на скорость обращения больше произведения уровня цен на товарную

массу;

3. показатель инфляции.

2. Статистика банковской деятельности

Банковская статистика является частью финансовой статистики. Финансовый сектор экономики состоит из двух составляющих — банковский подсектор и подсектор небанковских финансовых учреждений. Банковский подсектор имеет двухуровневую структуру — центральный банк как субъект денежно-кредитной власти и коммерческие банки (кредитные организации). Ввиду значимости вышеуказанных подсекторов на практике принято называть их банковским сектором и сектором небанковских финансовых организаций. Следовательно, определение банковской статистики имеет два аспекта — с точки зрения центрального банка и с точки зрения конкретного банка.

С точки зрения любого центрального (национального) банка банковская статистика призвана формировать блок факторов и показателей, которые достаточно адекватно, достоверно и оперативно выявляют основные количественные и качественные тенденции развития банковской системы в целом, а также эффективность принимаемых центральным банком мер по укреплению ее стабильности. Кроме этого, статистика «банка банков» должна оперативно снабжать национальное и мировое финансовое сообщество, а также все заинтересованные субъекты государственного и нефинансового секторов экономики открытой, доступной для понимания информацией.

С точки зрения отдельной кредитной организации банковская статистика формирует два блока статистической информации — внешний и внутренний. Внешний блок формирует информацию для предоставления в центральный банк и прочих заинтересованных органов (например, налоговых) и организаций (например, акционеры, клиенты, контрагенты, кредиторы). Наряду с этим банками формируется и внутренний блок, который обеспечивает достоверными данными высшего и среднего уровня менеджеров всех подразделений финансового посредника. Например, подразделение, занимающееся анализом уровня основных финансовых и банковских рисков, которым подвержена деятельность любого банка, использует широкий спектр экономико-статистических методов и моделей, а результаты предоставляет кредитному, депозитному и прочим подразделениям финансовой организации.

Основные статистические показатели, которые используются ЦБ РФ сгруппированы в 6 блоков:

Структуры банковского сектора.

Достаточности капитала и ликвидности.

Структуры кредитного портфеля.

Величины и структуры золотовалютных резервов.

Основных факторов, определяющих официальный валютный курс.

Индикаторов, определяющих официальные процентные ставки.

Из них прямое отношение к банковской статистике имеют первые 3 блока.

1. Структура банковского сектора:

Количество зарегистрированных и количество действующих банков на территории России и их распределение в региональном разрезе.

Количество филиалов кредитных организаций и их распределение по регионам.

Индекс количества банковских учреждений в регионе. Рассчитывается как отношение количества банковских учреждений в регионе к аналогичному среднероссийскому показателю, выраженное в процентах. Используется при расчете индекса концентрации финансовых потоков.

Среднее количество филиалов, созданных одним банком. Рассчитывается делением количества филиалов банков, зарегистрированных в данном регионе, вне зависимости от места расположения этих филиалов, на количество банков, зарегистрированных на территории.

Группировка кредитных организаций в соответствии с величиной совокупного или уплаченного капитала.

Группировка кредитных организаций в соответствии с видом выданных ЦБ РФ лицензий.

2. Достаточность капитала и ликвидность:

Темпы роста совокупного собственного капитала банков;

Капитал банковского сектора, в том числе в процентах к ВВП; к величине активов банковского сектора;

Отношение капитала банков к величине активов, взвешенных по уровню риска;

Отношение основного капитала к активам, взвешенным по уровню риска;

Отношение высоколиквидных активов к величине совокупных активов банковского сектора;

Отношение ликвидных активов к величине совокупных активов;

Отношение высоколиквидных активов к обязательствам до востребования;

Отношение средств клиентов к величине совокупных ссуд.

Эти показатели рассчитываются в соответствии с требованиями Инструкции Банка России от 16 января 2004 года № 110-И “Об обязательных нормативах банков”.

3. Показатели структуры кредитного портфеля банковской системы

Отношение общей суммы привлеченных банковских депозитов (с учетом и без учета полученных межбанковских депозитов) в отечественной и иностранной валюте к ВВП;

Отношение общей суммы выданных банками кредитов (с учетом и без учета предоставленных межбанковских кредитов) в отечественной и иностранной валюте к ВВП;

Отношение общей суммы межбанковских кредитов (депозитов) в отечественной и иностранной валюте к ВВП;

Отношение общей суммы выданных банками корпоративных кредитов (в отечественной и иностранной валюте) к ВВП;

Отношение общей суммы ипотечных кредитов, предоставленных банками клиентам в отечественной и иностранной валюте под залог недвижимого имущества, приносящего доходы (коммерческой недвижимости) и жилой (некоммерческой) недвижимости;

Отношение потребительских кредитов (в узком значении данного понятия), предоставленных банками населению в отечественной и иностранной валюте, к ВВП;

Темпы роста совокупных кредитных вложений банков (с учетом и без учета межбанковских кредитов);

Темпы роста краткосрочных кредитных вложений банков (с учетом и без учета соответствующих межбанковских кредитов);

Темпы роста совокупных (кратко- и долгосрочных) депозитов банковских клиентов (с учетом и без учета межбанковских депозитов);

Темпы роста краткосрочных депозитов банковских клиентов (с учетом и без учета межбанковских депозитов);

Темпы роста долгосрочных депозитов банковских клиентов (с учетом и без учета межбанковских депозитов);

Доля сомнительных и безнадежных кредитов в общей величине предоставленных ссуд;

Сформированный резерв на возможные потери по ссудам в процентах от общего объема выданных кредитов;

Отношение совокупной величины крупных кредитных рисков к капиталу;

Структура задолженности по кредитам в отраслевом разрезе (промышленность, сельское хозяйство, строительство, торговля и общественное питание, транспорт и связь, прочие отрасли, физические лица), в % к ВВП и в % к величине денежной массы М2;

Распределение межбанковских кредитов и депозитов по территориальному признаку, в том числе на территории России и за ее пределами, по разным категориям резидентов и нерезидентов;

Депозиты и прочие привлеченные средства физических лиц;

Средства, привлеченные от предприятий и организаций, в % к ВВП и в % к величине денежной массы М2;

Динамика общего числа банковских сотрудников, приходящихся на один банк;

Динамика общего числа клиентов, приходящихся на одного банковского сотрудника (характеризует степень нагрузки на одного банковского служащего).

Источниками информации для формирования вышеперечисленных статистических индикаторов являются баланс ЦБ РФ, балансы кредитных организаций, отчеты банков по общепринятым формам статистической отчетности, а также некоторые основные макроэкономические показатели, такие как ВВП, индекс промышленного производства, инфляция.

Банковская статистика отдельных кредитных организаций также структурируется в нескольких группах:

Показатели структуры и динамики основных направлений деятельности кредитных организаций

Капитала

Активов

Пассивов

Прибыли

Кредитного портфеля

Портфеля ценных бумаг

Показатели характеристики деятельности кредитной организации

Кредитно-депозитной деятельности

Операций с ценными бумагами и деривативами

Предоставление нетрадиционных финансовых услуг

Прибыли и рентабельности

К первой группе показателей относятся индикаторы, связанные с динамикой структуры основных направлений деятельности кредитной организации.

Капитал и его структура, в том числе уплаченный капитал, капитал I и II порядка. Одним из важнейших индикаторов, характеризующих стартовый уровень финансовой устойчивости, является норматив достаточности капитала (adequacy of the capital). Уровень достаточности капитала (H1) определяется путем установления минимально допустимых размеров уставного капитала банка и соотношения всего его капитала с суммой активов, взвешенных с учетом степени риска их потери. Как правило, риск несостоятельности кредитной организации повышается при недостаточности собственных финансовых средств. Для снижения риска установлены минимальные размеры уставного капитала с учетом дифференциации банковских учреждений.

Минимально допустимое числовое значение Н1 устанавливается в зависимости от размера собственных средств (капитала) банка:

для банков с размером капитала не менее суммы, эквивалентной 5 млн евро, — 10%;

для банков с размером капитала менее суммы, эквивалентной 5 млн евро, — 11%.

Активы кредитной организации подразделяются на 5 групп по возрастающей степени риска.

Средства в кассе и приравненные к ним средства; средства на корреспондентских и депозитном счетах в Центральном банке; средства на резервном счете; средства банков в кредитных организациях, внесенные для расчетов с чеками; наличная валюта и платежные документы, драгоценные металлы, а также природные драгоценные камни в хранилищах банка и в пути; средства на счетах кредитных организаций по кассовому обслуживанию филиалов; вложения в облигации ЦБ РФ и государственные долговые обязательства стран из числа группы развитых стран (0—2,0%).

Кредитные требования, гарантированные Российской Федерации и под гарантии/поручительства правительств стран из числа группы развитых стран; вложения в долговые обязательства (ценные бумаги) Правительства Российской Федерации, местных органов власти, а также стран, не входящих в число группы развитых стран; кредитные требования к Министерству финансов Российской Федерации; учтенные векселя, выданные и/или акцептованные и/или авалированные федеральными органами исполнительной власти; кредитные требования под залог драгоценных металлов в слитках.

Кредиты, вложения в долговые обязательства других банков, кредитные требования к банкам стран из числа группы развитых стран; под банковские гарантии банков с присвоенным инвестиционным рейтингом, полученные от международных банков развития; к международным банкам развития и под гарантии, полученные от этих банков; под залог государственных ценных бумаг РФ; к органам государственной власти субъектов РФ и органов местного самоуправления; к страховым компаниям стран из числа группы развитых стран.

Средства на корреспондентских счетах в банках — резидентах РФ и банках — нерезидентах стран, не входящих в число группы развитых стран; кредитные требования: к банкам-рези¬дентам со сроком размещения до 30 календарных дней; к банкам стран из числа группы развитых стран на срок свыше 90 календарных дней; вложения в ценные бумаги (акции и долговые обязательства торгового портфеля (50%).

Пятая — прочие активы банка (100%).

Важнейшей структурой экономики любого государства является банковская сфера (система), которая имеет довольно сложное многозвенное строение. Основным звеном в банковской структуре является Центральный (национальный) банк.

Центральный банк осуществляет важнейшие функции денежно-кредитного регулирования (монопольное право на эмиссию национальной валюты, принятие обязательств в виде депозитов других банков, управляет внутренними и внешними резервами страны и т.д.). В его функции входит и разработка основных направлений денежно-кредитной политики с помощью таких специфических средств, как определение уровня процентной ставки, нормирование обязательных резервов, осуществление операций на открытом рынке.

Центральный банк осуществляет также надзор за деятельностью коммерческих банков. Важнейшим аспектом деятельности ЦБ является выполнение им роли фискального агента государства (аккумулирует бюджетные фонды, осуществляет платежи по поручению финансовых органов правительства, размещает ценные бумаги и государственные займы на первичном фондовом рынке и т.д.).

Задачи банковской статистики тесно взаимосвязаны с разносторонней деятельностью банковской системы, прежде всего с деятельностью ЦБ.

Кроме выше рассмотренных статистических показателей денежного обращения и кредита, имеющих непосредственное отношение к сфере банковской деятельности, в статистическом анализе используется и такой показатель деятельности Центрального банка РФ, как денежный мультипликатор, выражающий определенное соотношение между денежной массой (М2 ) и денежной базой (Б) (первоначальные или резервные деньги, лежащие в основе создания обязательств) или деньгами, выпущенными ЦБ (числятся в пассиве эмиссионного института). Иными словами, денежный мультипликатор m представляет собой коэффициент, характеризующий увеличение в обороте денежной массы по мере роста банковских резервов, и рассчитывается по формуле

(17.14)

где N - наличные деньги; D - депозиты; R - обязательные резервы коммерческих банков.

Денежный мультипликатор можно рассматривать как деньги, выпущенные ЦБ, при этом следует обратить внимание, что предельно возможная величина денежного мультипликатора находится в обратной зависимости к ставке обязательных резервов, которые устанавливаются ЦБ для коммерческих банков.

Регулирование отношений между ЦБ и коммерческими банками в условиях рыночных отношений осуществляется на законодательной основе.

Коммерческие банки в отличие от государственных банков осуществляют операционную деятельность на рыночной (платной) основе. В условиях рынка коммерческий банк - многофункциональная структура, осуществляющая операции на рынке ссудного капитала (кредитование, финансирование за счет привлеченных средств). Среди коммерческих банков есть банки, имеющие особое «статусное» положение - «уполномоченные» банки, которые по специальному разрешению правительства занимаются денежно-кредитными операциями в зоне государственных интересов. Статистическая информация о деятельности коммерческих банков чрезвычайно важна для упорядочения всей системы денежно-кредитных отношений. В статистических исследованиях используется нормативная база деятельности банков. К числу таких нормативов относятся:

норматив достаточности собственных средств банка, который определяется как отношение собственных средств банка к суммарной величине активов без учета величины созданных резервов, обеспеченных ценными бумагами, и величины возможных потерь по ссудам (минимальный норматив с 01.01.2000 был установлен в размере менее 5 млн. евро);

минимальный размер собственных средств банка, который определяется как сумма уставного капитала, фондов банка и нераспределенной прибыли за вычетом допущенных убытков;

норматив общей ликвидности банка, который определяется как процентное соотношение величины ликвидных активов (суммы обязательств) к величине суммарных активов банка;

максимальный размер привлеченных депозитов, который определяется как процентное соотношение общей суммы депозитов населения к величине собственных средств (максимально допустимое значение 100%);

норматив использования собственных средств банка для приобретения доли других юридических лиц (допустимое значение 25%).

Другим важнейшим элементом рыночной системы является рынок ценных бумаг или фондовый рынок, который также является важнейшим объектом для статистического анализа.

Ценные бумаги - это юридический денежный или товарный документ, дающий право или возможность получения ожидаемой доли доходов.

Экономическая функция ценных бумаг заключается в обеспечении непрерывного движения промышленного, коммерческого и банковского капитала. Самыми распространенными видами ценных бумаг являются акции (право владельца на долю собственности акционерного общества), облигации (долговая ценная бумага, равная номиналу и дающая право на получение заранее установленного дохода), векселя (письменное долговое обязательство, дающее право требовать уплаты долга по истечении срока).

Обращающиеся на фондовых биржах ценные бумаги проходят процедуру отбора и допуска ценных бумаг к биржевым торгам (листинг). Количественной характеристикой ценной бумаги является ее цена, которая различается по номиналу (определяется эмитентом) и по рыночной стоимости (определяется на торгах). Обобщающим количественным показателем является показатель емкости рынка ценных бумаг, который равен произведению рыночной цены на количество ценных бумаг, находящихся в обращении.

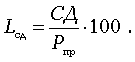

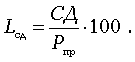

Статистический анализ рынка ценных бумаг базируется прежде всего на расчете показателя совокупной годовой доходности ценных бумаг Lсд (коэффициент доходности). Данный показатель определяется как отношение совокупного дохода (СД) к цене приобретения ценной бумаги Рпр :

(17.15)

Активность фондовых бирж основывается на биржевых индексах цен, свидетельствующих о динамике цен и среднем уровне цены на акцию.

Показатель индекса цены на акцию определенного наименования Иp рассчитывается как отношение курсовой цены акции отчетного периода Pк1 к курсовой цене акции базисного периода Pк0 :

(17.16)

Показатель индекса средних курсов по группе акций Иср рассчитывается как отношение средних курсовых цен акций отчетного Pк1 и базисного Pк0 периодов:

(17.17)

Широко известной биржевой средней является индекс Доу-Джонса, который выражает средний показатель курсов акции группы крупнейших компаний США (наиболее обобщающий показатель рыночной конъюнктуры и деловой активности).

Индекс Доу-Джонса представляет собой невзвешенную среднюю арифметическую ежедневных котировок акций определенной группы крупных компаний на момент закрытия биржи. По этому методу рассчитываются локальные индексы и других групп компаний.

Важным элементом товарно-денежных отношений являются кредитные отношения, под которыми понимают такие денежные отношения, которые предполагают предоставление финансовых ресурсов на возвратной и срочной основе с выплатой процента. Кредит способствует более эффективному использованию свободных денежных средств хозяйствующих субъектов, бюджетных организаций, личных сбережений граждан, размещенных в банке, а также финансовых ресурсов банков.

Кредит может быть государственным, банковским и межбанковским, краткосрочным (до года), среднесрочным (от года до пяти лет) и долгосрочным (свыше пяти лет).

Для анализа кредитной политики статистика использует различные показатели, которые исследуют объем, состав, структурные сдвиги, динамику, эффективность кредитных вложений.

Наиболее важными показателями в анализе кредитных отношений являются:

показатель эффективности государственных кредитных операций;

показатель среднего размера кредита;

показатель среднего срока пользования ссудами;

показатель средней процентной годовой ставки кредита;

показатели просроченной задолженности.

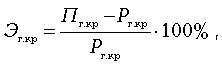

Показатель эффективности государственных кредитных операций Эг. кр характеризует процентное отношение суммы превышения поступлений над расходами по системе государственного кредитования:

(17.5)

где Пг. кр - поступления по системе государственного кредита; Рг. кр - расходы по системе государственного кредита.

В настоящее время актуальна проблема обслуживания внешнего долга. Для анализа этой деятельности рассчитывается коэффициент обслуживания внешнего государственного долга Ко вн.г.д как отношение платежей по внешнему государственному долгу Рпл.г.д. к валютным поступлениям от экспорта товаров и услуг в экспорт:

(17.6)

Для исследования взаимосвязей кредитных вложений с показателями объема производства, капитальных вложений, размера материальных ценностей используются показатель среднего размера кредита (ссуды) С, показатель среднего срока пользования ссудами Тс и показатель среднего числа оборотов ссуд за год Ос .

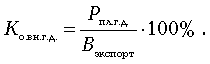

Первый показатель исчисляется по формуле среднеарифметической взвешенной (без учета числа оборотов за год)

(17.7)

где Ci - размер i-й ссуды; Ti - cрок i-й ссуды.

Второй показатель определяет время оборачиваемости всех ссуд один раз при условии непрерывности этой оборачиваемости и исчисляется по формулам:

средней арифметической взвешенной (весами являются размеры выданных ссуд)

(17.8)

средней гармонической взвешенной (весами является продолжительность оборота каждой ссуды):

(17.9)

Третий показатель () рассчитывается как отношение числа дней в году (Д) к средней величине показателя :

(17.10)

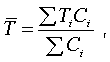

За пользование кредитом взимается процентная ставка, которая выполняет стимулирующую функцию. В статистике используется показатель средней процентной годовой ставки кредита ():

(17.11)

где Ci - cумма i-го кредита; Ti - срок i-го кредита.

В статистике рассчитываются также показатели по просроченным ссудам (абсолютная сумма просроченных кредитов) и относительные показатели просроченной задолженности по ссудам.

Показатель по абсолютной сумме просроченных кредитов Cпр отражает абсолютную величину:

(17.12)

Относительный интегральный показатель по сумме и сроку (Kинт ) рассчитывается по формуле средневзвешенной:

(17.13)

Информация о статистических закономерностях в сфере ссудной задолженности способствует улучшению управления кредитными задолженностями на всех уровнях.

17.3.

Статистика банковской и биржевой деятельности

Важнейшей структурой экономики любого государства является банковская сфера (система), которая имеет довольно сложное многозвенное строение. Основным звеном в банковской структуре является Центральный (национальный) банк.

Центральный банк осуществляет важнейшие функции денежно-кредитного регулирования (монопольное право на эмиссию национальной валюты, принятие обязательств в виде депозитов других банков, управляет внутренними и внешними резервами страны и т.д.). В его функции входит и разработка основных направлений денежно-кредитной политики с помощью таких специфических средств, как определение уровня процентной ставки, нормирование обязательных резервов, осуществление операций на открытом рынке.

Центральный банк осуществляет также надзор за деятельностью коммерческих банков. Важнейшим аспектом деятельности ЦБ является выполнение им роли фискального агента государства (аккумулирует бюджетные фонды, осуществляет платежи по поручению финансовых органов правительства, размещает ценные бумаги и государственные займы на первичном фондовом рынке и т.д.).

Задачи банковской статистики тесно взаимосвязаны с разносторонней деятельностью банковской системы, прежде всего с деятельностью ЦБ.

Кроме выше рассмотренных статистических показателей денежного обращения и кредита, имеющих непосредственное отношение к сфере банковской деятельности, в статистическом анализе используется и такой показатель деятельности Центрального банка РФ, как денежный мультипликатор, выражающий определенное соотношение между денежной массой (М2 ) и денежной базой (Б) (первоначальные или резервные деньги, лежащие в основе создания обязательств) или деньгами, выпущенными ЦБ (числятся в пассиве эмиссионного института). Иными словами, денежный мультипликатор m представляет собой коэффициент, характеризующий увеличение в обороте денежной массы по мере роста банковских резервов, и рассчитывается по формуле

(17.14)

где N - наличные деньги; D - депозиты; R - обязательные резервы коммерческих банков.

Денежный мультипликатор можно рассматривать как деньги, выпущенные ЦБ, при этом следует обратить внимание, что предельно возможная величина денежного мультипликатора находится в обратной зависимости к ставке обязательных резервов, которые устанавливаются ЦБ для коммерческих банков.

Регулирование отношений между ЦБ и коммерческими банками в условиях рыночных отношений осуществляется на законодательной основе.

Коммерческие банки в отличие от государственных банков осуществляют операционную деятельность на рыночной (платной) основе. В условиях рынка коммерческий банк - многофункциональная структура, осуществляющая операции на рынке ссудного капитала (кредитование, финансирование за счет привлеченных средств). Среди коммерческих банков есть банки, имеющие особое «статусное» положение - «уполномоченные» банки, которые по специальному разрешению правительства занимаются денежно-кредитными операциями в зоне государственных интересов. Статистическая информация о деятельности коммерческих банков чрезвычайно важна для упорядочения всей системы денежно-кредитных отношений. В статистических исследованиях используется нормативная база деятельности банков. К числу таких нормативов относятся:

норматив достаточности собственных средств банка, который определяется как отношение собственных средств банка к суммарной величине активов без учета величины созданных резервов, обеспеченных ценными бумагами, и величины возможных потерь по ссудам (минимальный норматив с 01.01.2000 был установлен в размере менее 5 млн. евро);

минимальный размер собственных средств банка, который определяется как сумма уставного капитала, фондов банка и нераспределенной прибыли за вычетом допущенных убытков;

норматив общей ликвидности банка, который определяется как процентное соотношение величины ликвидных активов (суммы обязательств) к величине суммарных активов банка;

максимальный размер привлеченных депозитов, который определяется как процентное соотношение общей суммы депозитов населения к величине собственных средств (максимально допустимое значение 100%);

норматив использования собственных средств банка для приобретения доли других юридических лиц (допустимое значение 25%).

Другим важнейшим элементом рыночной системы является рынок ценных бумаг или фондовый рынок, который также является важнейшим объектом для статистического анализа.

Ценные бумаги - это юридический денежный или товарный документ, дающий право или возможность получения ожидаемой доли доходов.

Экономическая функция ценных бумаг заключается в обеспечении непрерывного движения промышленного, коммерческого и банковского капитала. Самыми распространенными видами ценных бумаг являются акции (право владельца на долю собственности акционерного общества), облигации (долговая ценная бумага, равная номиналу и дающая право на получение заранее установленного дохода), векселя (письменное долговое обязательство, дающее право требовать уплаты долга по истечении срока).

Обращающиеся на фондовых биржах ценные бумаги проходят процедуру отбора и допуска ценных бумаг к биржевым торгам (листинг). Количественной характеристикой ценной бумаги является ее цена, которая различается по номиналу (определяется эмитентом) и по рыночной стоимости (определяется на торгах). Обобщающим количественным показателем является показатель емкости рынка ценных бумаг, который равен произведению рыночной цены на количество ценных бумаг, находящихся в обращении.

Статистический анализ рынка ценных бумаг базируется прежде всего на расчете показателя совокупной годовой доходности ценных бумаг Lсд (коэффициент доходности). Данный показатель определяется как отношение совокупного дохода (СД) к цене приобретения ценной бумаги Рпр :

(17.15)

Активность фондовых бирж основывается на биржевых индексах цен, свидетельствующих о динамике цен и среднем уровне цены на акцию.

Если Вам понравилась эта лекция, то понравится и эта - 13. Ультразвуковые датчики.

Показатель индекса цены на акцию определенного наименования Иp рассчитывается как отношение курсовой цены акции отчетного периода Pк1 к курсовой цене акции базисного периода Pк0 :

(17.16)

Показатель индекса средних курсов по группе акций Иср рассчитывается как отношение средних курсовых цен акций отчетного Pк1 и базисного Pк0 периодов:

(17.17)

Широко известной биржевой средней является индекс Доу-Джонса, который выражает средний показатель курсов акции группы крупнейших компаний США (наиболее обобщающий показатель рыночной конъюнктуры и деловой активности).

Индекс Доу-Джонса представляет собой невзвешенную среднюю арифметическую ежедневных котировок акций определенной группы крупных компаний на момент закрытия биржи. По этому методу рассчитываются локальные индексы и других групп компаний.