Политика формирования и оптимизации структуры капитала предприятия

Тема 5. Политика формирования и оптимизации структуры капитала предприятия.

1. Понятие структуры капитала и факторы ее определяющие

2. Оптимизация структуры капитала

3. Управление привлечением капитала

1. Понятие структуры капитала и факторы ее определяющие

Условия формирования прибыли любого предприятия в значительной степени зависят от структуры используемого им капитала. Структура капитала представляет собой соотношение собственных и заемных финансовых средств, используемых предприятием в процессе своей хозяйственной деятельности.

Структура капитала, используемого предприятием, определяет многие аспекты не только финансовой, но и операционной и инвестиционной его деятельности, оказывает активное воздействие на конечные результаты этой деятельности. Она оказывает влияние на коэффициент рентабельности активов и собственного капитала (т.е. на уровень экономической и финансовой рентабельности предприятия), определяет систему коэффициентов финансовой устойчивости и платежеспособности (т.е. уровень основных финансовых рисков) и в конечном счете формирует соотношение степени прибыльности и риска в процессе развития предприятия.

Рекомендуемые материалы

Формирование структуры капитала неразрывно связано с учетом особенностей каждой из его составных частей.

Собственный капитал характеризуется следующими основными положительными особенностями:

1. Простотой привлечения, так как решения, связанные с увеличением собственного капитала (особенно за счет внутренних источников его формирования) принимаются собственниками и менеджерами предприятия без необходимости получения согласия других хозяйствующих субъектов.

2. Более высокой способностью генерирования прибыли во всех сферах деятельности, т.к. при его использовании не требуется уплата ссудного процента во всех его формах.

3. Обеспечением финансовой устойчивости развития предприятия, его платежеспособности в долгосрочном периоде, а соответственно и снижением риска банкротства.

Вместе с тем, ему присущи следующие недостатки:

1.Ограниченность объема привлечения, а следовательно и возможностей существенного расширения операционной и инвестиционной деятельности предприятия в периоды благоприятной конъюнктуры рынка на отдельных этапах его жизненного цикла.

2. Высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала.

3. Неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет эффекта финансового левериджа, так как без привлечения заемного капитала невозможно обеспечить превышение коэффициента финансовой рентабельности деятельности предприятия над экономической.

Таким образом, предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен единице), но ограничивает темпы своего развития (т.к. не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка) и не использует финансовые возможности прироста прибыли на вложенный капитал (т.е. не получает эффект финансового левериджа).

Заемный капитал характеризуется следующими положительными особенностями:

1. Достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя.

2. Обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности.

3. Более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта "налогового щита" (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль).

4. Способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала) за счет эффекта финансового левериджа.

В то же время использование заемного капитала имеет следующие недостатки:

1. Использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия — риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала.

2. Активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный кредит и т.п.).

3. Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки ссудного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов.

4. Сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных ресурсов зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков или других хозяйствующих субъектов предоставляются, как правило, на платной основе).

Таким образом, предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего развития (за счет формирования дополнительного объема активов) и возможности прироста финансовой рентабельности деятельности (за счет использования эффекта финансового левериджа), однако в большей мере генерирует финансовый риск и угрозу банкротства (возрастающие по мере увеличения удельного веса заемных средств в общей сумме используемого капитала).

Необходимость учета разнообразных положительных особенностей и недостатков использования собственного и заемного капитала в процессе развития предприятия предопределяет разработку на предприятии целенаправленной политики формирования его структуры. Политика формирования структуры капитала представляет собой составную часть общей политики управления прибылью предприятия, заключающуюся в обеспечении такого сочетания использования собственного и заемного капитала, которое оптимизирует соотношение уровня финансовой рентабельности и уровня финансовых рисков в соответствии с избранными критериями управления прибылью.

Практика показывает, что не существует единых рецептов эффективного соотношения собственного и заемного капитала не только для однотипных предприятий, но даже и для одного предприятия на разных стадиях его развития и при различной конъюнктуре товарного и финансового рынков. Вместе с тем, существует ряд объективных и субъективных факторов, учет которых позволяет целенаправленно формировать структуру капитала, обеспечивая условия наиболее эффективного его использования на каждом конкретном предприятии. Основными из этих факторов являются:

1. Отраслевые особенности операционной деятельности предприятия. Характер этих особенностей определяет структуру активов предприятия, их ликвидность. Предприятия с высоким уровнем фондоемкости производства продукции в силу высокой доли внеоборотных активов, имеет обычно более низкий кредитный рейтинг и вынуждены ориентироваться в своей деятельности на использование собственного капитала. Кроме того, характер отраслевых особенностей определяет различную продолжительность операционного цикла. Чем ниже период операционного цикла, тем в большей степени (при прочих равных условиях) может быть использован предприятием заемный капитал.

2. Стадия жизненного цикла предприятия. Растущие предприятия, находящиеся на ранних стадиях своего жизненного цикла и имеющие конкурентоспособную продукцию, могут привлекать для своего развития большую долю заемного капитала, хотя для таких предприятий стоимость этого капитала может быть выше среднерыночной (на предприятиях, находящихся на ранних стадиях своего жизненного цикла, уровень финансовых рисков более высокий, что учитывается их кредиторами). В то же время предприятия, находящиеся в стадии зрелости, в большей мере должны использовать собственный капитал.

3. Конъюнктура товарного рынка. Чем стабильней конъюнктура этого рынка, а соответственно и стабильней спрос на продукцию предприятия, тем выше и безопасней становится использование заемного капитала. И наоборот — в условиях неблагоприятной конъюнктуры и сокращения объема реализации продукции использование заемного капитала ускоренно генерирует снижение уровня прибыли и риск потери платежеспособности; в этих условиях необходимо оперативно снижать коэффициент финансового левериджа за счет уменьшения объема использования заемного капитала.

4. Конъюнктура финансового рынка. В зависимости от состояния этой конъюнктуры возрастает или снижается стоимость заемного капитала. При существенном возрастании этой стоимости дифференциал финансового левериджа может достичь отрицательного значения (при котором использование заемного капитала приведет к резкому снижению уровня финансовой рентабельности, а в ряде случаев — и к убыточной операционной деятельности). В свою очередь, при существенном снижении этой стоимости резко снижается эффективность использования долгосрочного заемного капитала (если кредитными условиями не оговорена соответствующая корректировка ставки процента за кредит). Наконец, конъюнктура финансового рынка оказывает влияние на стоимость привлечения собственного капитала из внешних источников — при возрастании уровня ссудного процента возрастают и требования инвесторов к норме прибыли на вложенный капитал.

5.Уровень рентабельности операционной деятельности.

При высоком значении этого показателя кредитный рейтинг предприятия возрастает и оно расширяет потенциал возможного использования заемного капитала. Однако в практических условиях этот потенциал часто остается невостребованным в связи с тем, что при высоком уровне рентабельности предприятие имеет возможность удовлетворять дополнительную потребность в капитале за счет более высокого уровня капитализации полученной прибыли. В этом случае собственники предпочитают инвестировать полученную прибыль в собственное предприятие, обеспечивающее высокий уровень отдачи капитала, что при прочих равных условиях снижает удельный вес использования заемных средств.

6. Коэффициент операционного левериджа. Рост прибыли предприятия обеспечивается совместным проявлением эффекта операционного и финансового левериджа. Поэтому предприятия с растущим объемом реализации продукции, но имеющие в силу отраслевых особенностей ее производства низкий коэффициент операционного левериджа, могут в гораздо большей степени (при прочих равных условиях) увеличивать коэффициент финансового левериджа, т.е. использовать большую долю заемных средств в общей сумме капитала.

7. Отношение кредиторов к предприятию. Как правило, кредиторы при оценке кредитного рейтинга предприятия руководствуется своими критериями, не совпадающими иногда с критериями оценки собственной кредитоспособности предприятием. В ряде случаев, несмотря на высокую финансовую устойчивость предприятия, кредиторы могут руководствоваться и иными критериями, которые формируют негативный его имидж, а соответственно снижают и его кредитный рейтинг. Это оказывает соответствующее отрицательное влияние на возможность привлечения предприятием заемного капитала, снижает его финансовую гибкость, т.е. возможность оперативно формировать капитал за счет внешних источников.

8. Уровень налогообложения прибыли. В условиях низких ставок налога на прибыль или использования предприятием налоговых льгот по прибыли, разница в стоимости собственного и заемного капитала, привлекаемого из внешних источников, снижается. Это связано с тем, что эффект налогового корректора при использовании заемных средств уменьшается. В этих условиях более предпочтительным является формирование капитала из внешних источников за счет эмиссии акций (привлечения дополнительного паевого капитала). В то же время при высокой ставке налогообложения прибыли существенно повышается эффективность привлечения заемного капитала.

9. Финансовый менталитет собственников и менеджеров предприятия. Неприятие высоких уровней рисков формирует консервативный подход собственников и менеджеров к финансированию развития предприятия, при котором его основу составляет собственный капитал. И наоборот, стремление получить высокую прибыль на собственный капитал, невзирая на высокий уровень рисков, формирует агрессивный подход к финансированию развития предприятия, при котором заемный капитал используется в максимально возможном размере.

10. Уровень концентрации собственного капитала. Для того, чтобы сохранить финансовый контроль за управлением предприятием (контрольный пакет акций или контрольный объем паевого вклада), владельцам предприятия не хочется привлекать дополнительный собственный капитал из внешних источников, даже несмотря на благоприятные к этому предпосылки. Задача сохранения финансового контроля за управлением предприятием в этом случае является критерием формирования дополнительного капитала за счет заемных средств.

С учетом этих факторов управление структурой капитала на предприятии сводится к двум основным направлениям — 1) установлению оптимальных для данного предприятия пропорций использования собственного и заемного капитала; 2) обеспечению привлечения на предприятие необходимых видов и объемов капитала для достижения расчетных показателей его структуры. Ниже рассматриваются особенности управления структурой капитала по каждому из этих направлений.

2. Оптимизация структуры капитала

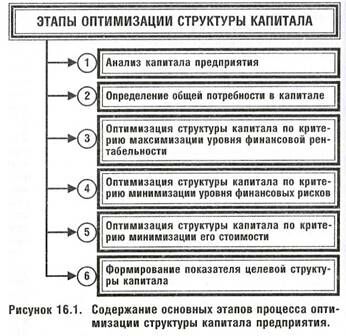

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе финансового управления прибылью предприятия. Оптимальная структура капитала представляет собой такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т.е. максимизируется его рыночная стоимость. Процесс оптимизации структуры капитала предприятия осуществляется по следующим этапам (рисунок 16.1.):

1. Анализ капитала предприятия. Основной целью этого анализа является выявление тенденций динамики объема и состава капитала в предплановом периоде и их влияния на финансовую устойчивость и эффективность использования капитала.

На первой стадии анализа рассматривается динамика общего объема и основных составных элементов капитала в сопоставлении с динамикой объема производства и реализации продукции; определяется соотношение собственного и заемного капитала и его тенденции; в составе заемного капитала изучается соотношение долго- и краткосрочных финансовых обязательств; определяется размер просроченных финансовых обязательств и выясняются причины просрочки.

На второй стадии анализа рассматривается система коэффициентов финансовой устойчивости предприятия, определяемая структурой его капитала. В процессе проведения такого анализа рассчитываются и изучаются в динамике следующие коэффициенты:

а) коэффициент автономии. Он позволяет определить в какой степени используемые предприятием активы сформированы за счет собственного капитала, т.е. долю чистых активов предприятия в общей их сумме;

б) коэффициент финансового левериджа (коэффициент финансирования). Он позволяет установить какая сумма заемных средств привлечена предприятием на единицу собственного капитала;

в) коэффициент долгосрочной финансовой независимости. Он характеризует отношение суммы собственного и долгосрочного заемного капитала к общей сумме используемого предприятием капитала и позволяет, выявить финансовый потенциал предстоящего развития предприятия;

г) коэффициент соотношения долго- и краткосрочной задолженности. Он позволяет определить сумму привлечения долгосрочных финансовых кредитов в расчете на единицу краткосрочного заемного капитала, т.е. характеризует политику финансирования активов предприятия за счет заемных средств.

Анализ финансовой устойчивости предприятия позволяет оценить степень стабильности его финансового развития и уровень финансовых рисков, генерирующих угрозу его банкротства.

На третьей стадии анализа оценивается эффективность использования капитала в целом и отдельных его элементов. В процессе проведения такого анализа рассчитываются и рассматриваются в динамике следующие основные показатели:

а) период оборота капитала. Он характеризует число дней, в течение которых осуществляется один оборот собственных и заемных средств, а также капитала в целом. Чем меньше период оборота капитала, тем выше при прочих равных условиях эффективность его использования на предприятии, так как каждый оборот капитала генерирует определенную дополнительную сумму прибыли;

б) коэффициент рентабельности всего используемого капитала. По своему численному значению он соответствует коэффициенту рентабельности совокупных активов, т.е. характеризует уровень экономической рентабельности;

в) коэффициент рентабельности собственного капитала. Этот показатель, характеризующий достигнутый уровень финансовой рентабельности предприятия, является одним из наиболее важных, так как он служит одним из критериев формирования оптимальной структуры капитала;

г) капиталоотдача. Этот показатель характеризует объем реализации продукции, приходящейся на единицу капитала, т.е. в определенной мере служит измерителем эффективности операционной деятельности предприятия;

д) капиталоемкость реализации продукции. Он показывает какой объем капитала задействован для обеспечения выпуска единицы продукции и является базовым для моделирования потребности в капитале в предстоящем периоде с учетом отраслевых особенностей операционной деятельности.

2. Определение общей потребности в капитале. Расчет общей потребности в капитале предприятия основывается на определении плановой суммы его оборотных и внеоборотных активов, обеспечивающих операционную и инвестиционную деятельность. Сумма этих активов будет представлять общую потребность предприятия в капитале. Разница между общей потребностью в капитале (которая представляет предмет оптимизации его структуры) и используемой его суммой позволяет определить необходимый его прирост для формирования пропорций привлечения собственных и заемных средств.

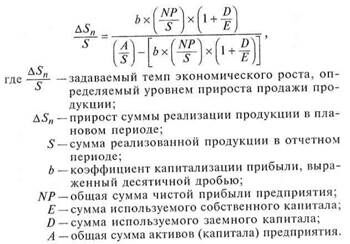

Для более точных расчетов прироста капитала в увязке с другими показателями может быть использована модель финансовой поддержки экономического роста, позволяющая оптимизировать основные пропорции, связанные с приростом объема реализации продукции в предстоящем периоде. Эта модель имеет следующий вид:

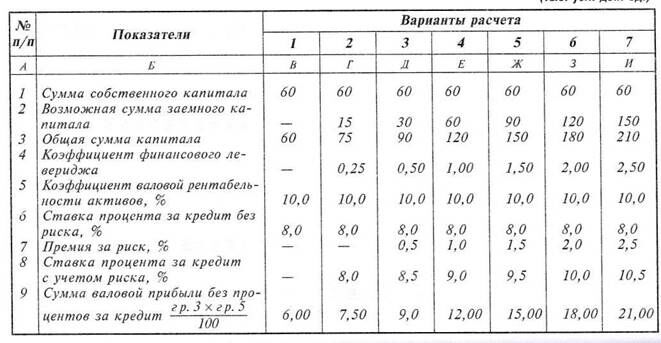

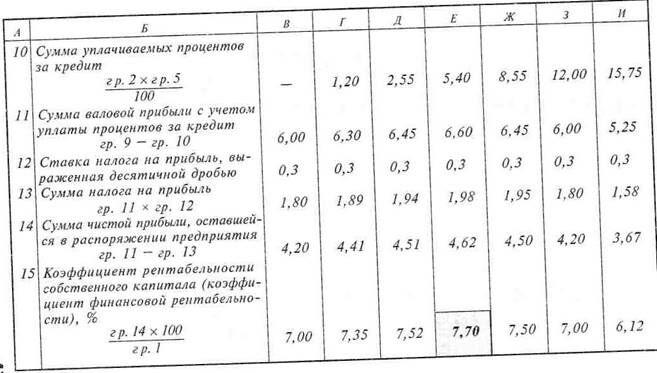

3. Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности. Для проведения таких оптимизационных расчетов используется механизм финансового левериджа. Рассмотрим процесс оптимизации структуры капитала по этому критерию на следующем примере:

Пример: Располагая собственным капиталом в 60 тыс. усл. ден. един, предприятие решило существенно увеличить объем своей хозяйственной деятельности за счет привлечения заемного капитала. Коэффициент валовой рентабельности активов (без учета расходов по оплате процента за кредит) составляет 10%. Минимальная ставка процента за кредит (ставка без риска) составляет 8%. Необходимо определить при какой структуре капитала будет достигнут наивысший уровень финансовой рентабельности предприятия. Расчеты этого показателя при различных значениях коэффициента финансового левериджа приведены в нижеследующей таблице:

Как видно из данных расчетной таблицы наивысший коэффициент финансовой рентабельности достигается при коэффициенте финансового левериджа 1,0, что определяет соотношение заемного и собственного капитала в пропорции 50% : 50%.

Приведенные данные показывают также, что эффект финансового левериджа сведен к нулю в предпоследнем варианте при соотношении заемного и собственного капитала в пропорции 67% : 33% (в этом случае дифференциал финансового левериджа равен нулю, вследствие чего использование заемного капитала эффекта не дает).

И наконец, в последнем варианте мы сталкиваемся с отрицательным значением эффекта финансового левериджа, когда из-за отрицательной величины его дифференциала коэффициент финансовой рентабельности снижается в процессе использования заемного капитала.

Таким образом, проведение многовариантных расчетов с использованием механизма финансового левериджа позволяет определить оптимальную структуру капитала, обеспечивающего максимизацию уровня финансовой рентабельности.

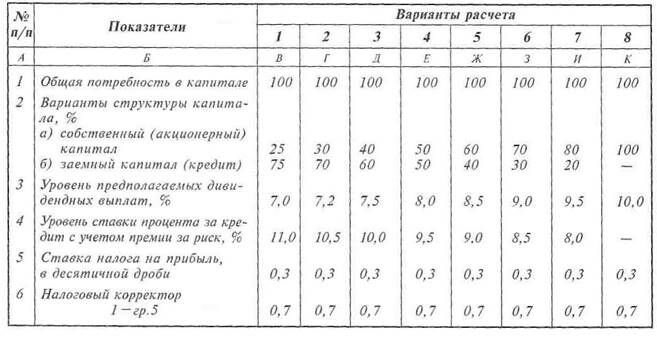

4. Оптимизация структуры капитала по критерию минимизации его стоимости. Процесс этой оптимизации основан на предварительной оценке стоимости собственного и заемного капитала при разных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала. Рассмотрим процесс оптимизации структуры капитала по этому критерию на следующем примере:

Пример: Для осуществления хозяйственной деятельности на первоначальном этапе предприятию необходимо сформировать активы (а соответственно привлечь необходимый капитал) в сумме 100 тыс. усл. ден. един. Предприятие организуется в форме акционерного общества открытого типа. При минимально прогнозируемом уровне дивиденда в размере 7% акции могут быть проданы на сумму 25 тыс. усл. ден. единиц. Дальнейшее увеличение объема продажи акций потребует увеличения размера предполагаемых выплат дивидендов. Минимальная ставка процента за кредит (ставка без риска) составляет 8%. Необходимо определить при какой структуре капитала будет достигнута минимальная средневзвешенная его стоимость. Расчеты этого показателя при различных значениях структуры капитала приведены в нижеследующей таблице:

Как видно из приведенных данных минимальная средневзвешенная стоимость капитала достигается при соотношении собственного и заемного капитала в пропорции 40% : 60%. Такая структура капитала позволяет максимизировать реальную рыночную стоимость предприятия (при прочих равных условиях).

5. Оптимизация структуры капитала по критерию минимизации уровня финансовых рисков. Этот метод оптимизации структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов предприятия. В этих целях все активы предприятия подразделяются на такие три группы:

а) Внеоборотные активы.

б) Постоянная часть оборотных активов. Она представляет собой неизменную часть совокупного их размера, которая не зависит от сезонных и других колебаний объема операционной деятельности и не связана с формированием запасов сезонного хранения, досрочного завоза и целевого назначения. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления текущей операционной деятельности.

в) Переменная часть оборотных активов. Она представляет собой варьирующую часть их совокупного размера, которая связана с сезонным возрастанием объема реализации продукции, необходимостью формирования в отдельные периоды деятельности предприятия товарных запасов сезонного хранения, досрочного завоза и целевого назначения. В составе этой переменной части оборотных активов выделяют максимальную и среднюю потребность в них.

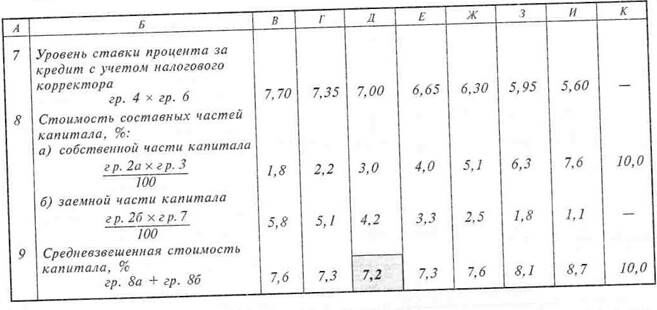

Существуют три принципиальных подхода к финансированию различных групп активов предприятия (рисунок 16.2.).

а) Консервативный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы, постоянная часть оборотных активов и половина переменной части оборотных активов. Вторая половина переменной части оборотных активов должна финансироваться за счет краткосрочного заемного капитала. Такая модель финансирования активов обеспечивает высокий уровень финансовой устойчивости предприятия в процессе его развития.

б) Умеренный (ими компромиссный) подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы и постоянная часть оборотных активов, в то время как за счет краткосрочного заемного капитала — весь объем переменной части оборотных активов. Такая модель финансирования активов обеспечивает приемлемый уровень финансовой устойчивости предприятия.

в) Агрессивный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться только внеоборотные активы, в то время как все оборотные активы должны финансироваться за счет краткосрочного заемного капитала (по принципу: текущие активы должны соответствовать текущим обязательствам). Такая модель финансирования активов создает серьезные проблемы в обеспечении платежеспособности и финансовой устойчивости предприятия, хотя позволяет осуществлять операционную деятельность с минимальной потребностью в собственном капитале.

В зависимости от своего отношения к финансовым рискам собственники или менеджеры предприятия избирают один из рассмотренных вариантов финансирования активов. Учитывая, что на современном этапе долгосрочные займы и ссуды предприятиям практически не предоставляются, избранная модель финансирования активов будет представлять соотношение собственного и заемного (краткосрочного) капитала, т.е. оптимизировать его структуру с этих позиций.

Пример: Необходимо минимизировать структуру капитала предприятия по критерию минимизации уровня финансовых рисков при следующих исходных данных:

— планируемая среднегодовая стоимость внеоборотных активов: 120 тыс. усл. ден. един.;

— из общей стоимости оборотных активов постоянная их часть: 80 тыс. усл. ден. един.:;

— максимальная дополнительная потребность в оборотных активах в период сезонности производства (6 мес.) — 100 тыс. усл. ден. един.

Исходя из этих данных определяем, что при консервативном подходе к финансированию активов собственный капитал должен составлять:

120 + 80 + 100/2- = 250 тыс. усл. ден. ед.;

заемный капитал должен составлять:

100/2 = 50 тыс. усл. ден. ед.;

Соответственно структура капитала, минимизирующая уровень финансовых рисков, будет составлять: собственный капитал — 250//300 = 83%; заемный капитал 50//300 =17%.

6. Формирование показателя целевой структуры капитала. Предельные границы максимально рентабельной и минимально рискованной структуры капитала позволяют определить поле выбора конкретных его значений на плановый период. В процессе этого выбора учитываются ранее рассмотренные факторы, характеризующие индивидуальные особенности деятельности данного предприятия.

Окончательное решение, принимаемое по этому I вопросу, позволяет сформировать на предстоящий период показатель "целевой структуры капитала", в соответствии с которым будет осуществляться последующее его формирование на предприятии путем привлечения финансовых средств из соответствующих источников.

3. Управление привлечением капитала

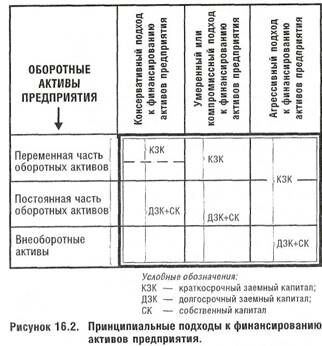

Процесс управления привлечением капитала основывается на ранее определенной потребности в нем в плановом периоде, расчете необходимого его прироста и сформированного показателя целевой структуры капитала. В связи со спецификой источников формирования финансовых средств, управление привлечением капитала на предприятие осуществляется в разрезе двух направлений: 1) управление привлечением собственного капитала; 2) управление привлечением заемного капитала (рисунок 16.3).

1. Управление привлечением собственного капитала за счет внутренних источников осуществляется в процессе распределения прибыли путем установления уровня ее капитализации (принципы распределения прибыли рассматриваются в следующем разделе). Амортизационные отчисления, которые являются одним из важных внутренних источников формирования финансовых ресурсов, сумму собственного капитала предприятия не увеличивают. Они представляют собой высвободившуюся часть стоимости внеоборотных операционных активов в процессе их кругооборота, т.е. не являются источником прироста собственного капитала (не считая индексации активов, когда увеличивается номинальная, а не реальная стоимость собственного капитала).

2. Управление привлечением собственного капитала за счет внешних источников осуществляется путем разработки эмиссионной политики или эмиссионного плана (плана привлечения дополнительного паевого капитала). Разработка политики эмиссии акций охватывает следующие основные этапы:

а) Исследование возможностей эффективного размещения предполагаемой эмиссии акций. Решение о предполагаемой первичной (при преобразовании предприятия в акционерное общество) или дополнительной (если предприятие уже создано в форме акционерного общества и нуждается в дополнительном притоке собственного капитала) эмиссии акций можно принять лишь на основе всестороннего предварительного анализа конъюнктуры фондового рынка и оценки инвестиционной привлекательности своих акций.

Анализ конъюнктуры фондового рынка (биржевого и внебиржевого) включает характеристику состояния спроса и предложения акций, динамику уровня цен их котировки, объемов продаж акций новых эмиссий и ряда других показателей. Результатом проведения такого ана-

л и за является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии и оценка его потенциала поглощения эмитируемых объемов акций.

л и за является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии и оценка его потенциала поглощения эмитируемых объемов акций.

Оценка инвестиционной привлекательности своих акций проводится с позиций учета перспективности раз-вития отрасли (в сравнении с другими отраслями), конкурентоспособности производимой продукции, а также уровня своего финансового состояния (в сравнении со среднеотраслевыми показателями). В процессе оценки определяется возможная степень инвестиционной предпочтительности акций своей компании в сравнении с обращающимися акциями других компаний.

б) Определение целей эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников, цели эмиссии должны быть достаточно весомыми с позиций стратегического развития предприятия и возможностей существенного повышения его рыночной стоимости в предстоящем периоде. Основными из таких целей, которыми предприятие руководствуется, прибегая к этому источнику формирования собственного капитала, являются:

— реальное инвестирование, связанное с отраслевой (подотраслевой) и региональной диверсификацией производственной деятельности (создание сети новых филиалов, дочерних фирм, новых производств с большим объемом выпуска продукции и т.п.);

— необходимость существенного улучшения структуры используемого капитала (повышение доли собственного капитала с целью роста уровня финансовой устойчивости; обеспечение более высокого уровня собственной кредитоспособности и снижение за счет этого стоимости ' привлечения заемного капитала; повышение эффекта финансового левериджа и т.п.).

— намечаемое поглощение других предприятий с целью получения эффекта синергизма (участие в приватизации сторонних государственных предприятий также может рассматриваться как вариант их поглощения, если при этом обеспечивается приобретение контрольного пакета акций или преимущественная доля в уставном фонде);

— иные цели, требующие быстрой аккумуляции значительного объема собственного капитала.

в) Определение объема эмиссии. При определении объема эмиссии необходимо исходить из ранее рассчитанной потребности в привлечении собственного капитала >,а счет внешних источников.

г) Определение номинала, видов и количества эмитируемых акций. Номинал акций определяется с учетом основных категорий предстоящих покупателей (наибольшие номиналы акций ориентированы на их приобретение институциональными инвесторами, а наименьшие — на приобретение населением). В процессе определения видов акций (простых и привилегированных) устанавливается целесообразность выпуска привилегированных акций; если такой выпуск признан целесообразным, то устанавливается соотношение простых и привилегированных акций (при этом следует иметь в виду, что в соответствии с действующим законодательством доля привилегированных акций не может превышать 10% общего объема эмиссии). Количество эмитируемых акций определяется исходя из объема эмиссии и номинала одной акции (в процессе одной эмиссии может быть установлен лишь один вариант номинала акций).

д) Оценка стоимости привлекаемого капитала. В соответствии с принципами такой оценки она осуществляется по двум параметрам: а) предполагаемому уровню дивидендов (он определяется исходя из избранного типа дивидендной политики); б) затрат по выпуску акций и размещению эмиссии (приведенных к среднегодовому размеру). Расчетная стоимость привлекаемого капитала сопоставляется с фактической средневзвешенной стоимостью капитала и средним уровнем ставки процента на рынке капитала. Лишь после этого принимается окончательное решение об осуществлении эмиссии акций.

е) Определение эффективных форм андеррайтинга. Для того, чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, необходимо определить состав андеррайтеров, согласовать с ними цены начальной котировки акций и размер комиссионного вознаграждения, обеспечить регулирование объемов продажи акций в соответствии с потребностями в потоке поступления финансовых средств, обеспечить поддержание ликвидности первой части (первого транша) размещенных акций на начальном этапе их обращения.

Управление привлечением заемного капитала за счет внутренних источников сводится в основном к прогнозированию прироста суммы внутренней кредиторской задолженности нетоварного характера. Такой прогноз необходим для уточнения потребности в заемном капитале, привлекаемом из внешних источников. Прогноз прироста внутренней кредиторской задолженности основывается на планируемом приросте объема производства и реализации продукции.

3. Управление привлечением заемного капитала за счет внешних источников осуществляется в разрезе отдельных видов этих источников. К числу основных видов этих источников относятся: банковский кредит; товарный ' (коммерческий) кредит; эмиссия облигаций.

Разработка политики привлечения банковского кредита предусматривает:

а) Определение целей использования привлекаемого банковского кредита. Так как различные формы банковского кредита в полной мере могут удовлетворить весь спектр потребностей предприятия в заемных средствах (в этом проявляется универсальность банковского кредита), цели его использования вытекают из общих целей привлечения заемного капитала.

б) Определение соотношения различных видов банковского кредита, привлекаемого на кратно- и долгосрочной основе. Базу определения такого соотношения составляет общая потребность предприятия в кратко- и долгосрочном заемном капитале.

На первом этапе расчетов определяется какой объем потребности предприятия в краткосрочном заемном капитале может быть удовлетворена за счет альтернативных источников (товарного кредита, прироста внутренней кредиторской задолженности, эмиссии облигаций, краткосрочных внебанковских финансовых кредитов и т.п.). и соответственно выявляется потребность в краткосрочном банковском кредите.

На втором этапе расчетов аналогичные вычисления проводятся с целью выявления потребности в долгосрочном банковском кредите (альтернативными источниками в этом случае могут служить долгосрочные небанковские ссуды, эмиссия облигаций и т.п.).

На третьем этапе в рамках потребности в кратко- и долгосрочном банковском кредите определяются конкретные виды привлекаемого банковского кредита и их соотношение.

в) Изучение и оценка коммерческих банков — потенциальных кредиторов предприятия. В процессе такого изучения исходя из видов кредитов формируется перечень банков, которые могут предоставлять предприятию кредиты намечаемых видов. В разрезе этого перечня осуществляется оценка банков (такая оценка проводится лишь по привлекательности кредитной политики банка — рейтинг банка, рассчитанный по другим показателям его деятельности, в данном случае не является определяющим и может служить лишь вспомогательным ориентиром при его оценке).

г) Сопоставление условий возможного привлечения отдельных видов кредитов у разных банков. Основу такого сопоставления составляет расчет показателя "грант-злемент" и ранжирование банков по этому показателю (по сопоставимым видам банковского кредита).

д) Обеспечение условий эффективного использования банковского кредита. Так как банковский кредит представляет собой один из наиболее дорогих видов привлекаемого заемного капитала, обеспечению условий эффективного его использования должно уделяться первостепенное внимание. Уровень рентабельности хозяйственных операций, для осуществления которых привлекается банковский кредит, должен превышать уровень кредитной ставки.

е) Обеспечение контроля за текущим обслуживанием банковского кредита. Текущее обслуживание банковского кредита заключается в своевременной уплате процентов по нему в соответствии с условиями заключенных кредитных договоров. Эти платежи включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности предприятия.

ж) Обеспечение своевременного и полного возврата основной суммы долга по банковским кредитам.

Разработанная предприятием политика привлечения банковского кредита должна корреспондировать по основным своим параметрам с соответствующими параметрами кредитной политики банков в условиях сложившейся конъюнктуры финансового рынка.

Разработка политики привлечения товарного (коммерческого) кредита предусматривает:

а) формирование принципов привлечения товарного (коммерческого) кредита и определение основных его видов. Этот кредит носит строго целевой характер, поэтому потребность в нем определяется с учетом планируемого объема активов в форме запасов товарно-материальных ценностей. Принципы и формы привлечения товарного (коммерческого) кредита определяются с учетом сложившейся хозяйственной практики; структуры и периодичности закупок сырья, материалов и товаров; длительности хозяйственных связей с партнерами и ряда других условий.

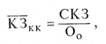

б) Определение среднего периода использования товарного (коммерческого) кредита. Для прогнозирования этого показателя рассчитывается средний период задолженности по коммерческому кредиту за ряд прошедших периодов. При его расчете используется следующая формула:

где КЗКК—средний период задолженности по товарному (коммерческому) кредиту, в днях; СКЗ —-средняя сумма остатка задолженности по товарному (коммерческому) кредиту в рассматриваемом периоде; 00 —однодневный объем реализации продукции по себестоимости. Динамика этого показателя за ряд предшествующих периодов и его корректировка с учетом разработанных принципов привлечения товарного (коммерческого) кредита позволяют определить средний период использования этого кредита в планируемом периоде.

в) Оптимизация условий привлечения товарного (коммерческого) кредита. Процесс такой оптимизации предусматривает разработку соответствующих мероприятий по расширению сферы кредитных отношений с постоянными хозяйственными партнерами по товарным операциям; по привлечению новых партнеров с возможностями широкого использования коммерческого кредита; по обеспечению увеличения среднего периода использования коммерческого кредита; по совершенствованию форм кредита в разрезе отдельных хозяйственных партнеров и других.

г) Минимизацию стоимости привлечения товарного (коммерческого) кредита. Задачей менеджеров является минимизация стоимости привлечения каждого коммерческого кредита. Ни по одному коммерческому кредиту 1-тоимость привлечения не должна превышать уровень ставки процента за краткосрочный банковский кредит с аналогичным периодом (иначе более выгодным окажется привлечение банковского кредита для расчета с поставщиком).

д) Обеспечение эффективного использования товарного (коммерческого) кредита. Критерием такой эффективности выступает разница между средним периодом использования коммерческого кредита и средним периодом обращения запасов товарно-материальных ценностей, которые он обслуживает. Чем выше положительное значение этой разницы, тем эффективней использование предприятием коммерческого кредита. Регулятором уровня эффективности в этом случае выступают увеличение среднего периода использования коммерческого кредита или уменьшение среднего периода обращения сформированных за его счет запасов товарно-материальных ценностей.

е) Обеспечение своевременных расчетов по товарному (коммерческому) кредиту. При превышении среднего периода использования коммерческого кредита над средним периодом обращения запасов товарно-материальных ценностей финансовые проблемы обеспечения таких расчетов обычно не возникают. В противном случае для расчетов должны быть привлечены дополнительные источники денежных активов (по крупным кредитам в этом случае формируется специальный резервный денежный фонд). Расчеты по коммерческому кредиту включаются в планируемый график потока платежей и контролируются в процессе текущего мониторинга финансовой деятельности.

В процессе привлечения коммерческого кредита должны быть исключены внефинансовые формы воздействия со стороны кредиторов (навязывание ненужного ассортимента товаров, продукции низкого качества, требования прекращения хозяйственных отношений с конкурентами продавца и т.п.).

Облигации могут выпускаться предприятиями, созданными в форме акционерных или других видов хозяйственных обществ. Акционерные предприятия могут выпускать облигации на сумму не более 25% от размера их уставного фонда и только после того, как полностью оплачены все выпущенные акции. Решение о выпуске облигаций предприятие принимает самостоятельно. Средства от размещения облигаций направляются предприятием, как правило, на цели финансирования своего стратегического развития.

Привлечение заемных финансовых ресурсов путем ] выпуска облигаций имеет следующие основные преимущества:

а) эмиссия облигаций не ведет к утрате контроля над управлением предприятием (как, например, в случае выпуска акций);

б) облигации могут быть выпущены при относительно невысоких финансовых обязательствах по процентам (в сравнении со ставками процента за банковский кредит или дивидендами по акциям), так как они обеспечиваются имуществом предприятия и имеют приоритет в удовлетворении претензий по ним в случае банкротства предприятия;

в) облигации имеет большую возможность распространения, чем акции предприятия, в силу меньшего уровня их риска для инвесторов.

Вместе с тем, этот источник привлечения заемных финансовых средств имеет и ряд недостатков:

Рекомендация для Вас - 14 Основное право.

а) облигации не могут быть выпущены для формирования уставного фонда и покрытия убытков (в то время как банковский или коммерческий кредит могут быть использованы для преодоления негативных последствий финансовой деятельности предприятия);

б) эмиссия облигаций связана с существенными затратами финансовых средств и требует продолжительного времени (предприятие должно подготовить специальный документ, называемый индентурой, в котором излагаются права и привилегии владельцев облигации; отпечатать бланки с достаточно высокой степенью их защиты; зарегистрировать их выпуск; решить вопросы андеррайтинга и. т.п.). В связи с высоким уровнем расходов по выпуску и размещению облигаций, их эмиссия оправдана лишь на большую сумму, что могут себе позволить только крупные предприятия;

в) уровень финансовой ответственности предприятия за своевременную выплату процентов и суммы основного долга (при погашении облигации) очень высок, так как взыскание этих сумм при существенной просрочке платежей реализуется через механизм банкротства;

г) после выпуска облигаций вследствие изменения конъюнктуры финансового рынка средняя ставка ссудного процента может стать значительно ниже, чем установленный процент выплат по облигации; в этом случае дополнительный доход получит не предприятие, а инвесторы. Предприятие же в этом случае будет нести повышенные (в сравнении со среднерыночными) расходы по обслуживанию своего долга.

При выпуске облигаций одной из задач является определение размера постоянных отчислений, которые предприятие должно осуществлять для формирования выкупного фонда к моменту их погашения. В этом случае используется формула расчета платежей в виде аннуитета, т.к. такие отчисления осуществляются в фиксированной сумме через равные промежутки времени в течение срока действия облигации. Формула аннуитетных платежей может быть использована и при обслуживании долга по облигации (с периодической выплатой суммы процента).

Объем привлеченных собственных и заемных средств должен соответствовать требованиям формирования целевой структуры капитала.