Диагностика вероятности банкротства предприятия

Тема 16. Диагностика вероятности банкротства предприятия

16.1. Понятие, причины банкротства

Банкротство (финансовый крах, разорение) – это признанная арбитражным судом или объявленная должником его неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей.

Основной признак банкротства – неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Несостоятельность субъекта хозяйствования может быть:

«несчастной» – возникает не по собственной вине, а вследствие непредвиденных обстоятельств (стихийные бедствия, военные действия, политическая нестабильность общества, кризис в стране, общий спад производства, банкротство должников и другие внешние факторы);

«ложной» (корыстной) в результате умышленного сокрытия собственного имущества с целью избежания уплаты долгов кредиторам;

«неосторожной» вследствие неэффективной работы, осуществления рискованных операций.

В первом случае государство должно оказывать помощь предприятиям по выходу из кризисной ситуации. Во втором случае злоумышленное банкротство уголовно наказуемо. Наиболее распространенным является третий вид банкротства.

«Неосторожное» банкротство наступает, как правило, постепенно. Для того чтобы вовремя предугадать и предотвратить его, необходимо систематически анализировать финансовое состояние, что позволит обнаружить его «болевые» точки и принять конкретные меры по финансовому оздоровлению экономики предприятия.

16.2. Методы диагностики вероятности банкротства

Для диагностики вероятности банкротства используется несколько методов, основанных на применении:

Рекомендуемые материалы

1) анализа обширной системы критериев и признаков;

2) ограниченного круга показателей;

3) интегральных показателей, рассчитанных с помощью:

- скоринговых моделей;

- многомерного рейтингового анализа;

- мультипликативного дискриминантного анализа.

При использовании первого метода признаки банкротства в соответствии с рекомендациями Комитета по обобщению практики аудирования (Великобритания) обычно делят на две группы.

Первая группа – это показатели, свидетельствующие о возможных финансовых затруднениях и вероятности банкротства в недалеком будущем:

- повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности;

- наличие хронически просроченной кредиторской и дебиторской задолженности;

- низкие значения коэффициентов ликвидности и тенденции к их снижению;

- увеличение до опасных пределов доли заемного капитала в общей его сумме;

- дефицит собственного оборотного капитала;

- систематическое увеличение продолжительности оборота капитала;

- наличие сверхнормативных запасов сырья и готовой продукции;

- использование новых источников финансовых ресурсов на невыгодных условиях;

- неблагоприятные изменения в портфеле заказов;

- снижение производственного потенциала и т.д.

Вторая группа – это показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер:

- чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта;

- потеря ключевых контрагентов;

- недооценка обновления техники и технологии;

- потеря опытных сотрудников аппарата управления;

- вынужденные простои, неритмичная работа;

- недостаточность капитальных вложений и т.д.

К достоинствам этой системы индикаторов возможного банкротства можно отнести системный и комплексный подходы, а к недостаткам – высокую степень сложности принятия решения в условиях многокритериальной задачи, субъективность прогнозного решения.

Для диагностики несостоятельности хозяйствующих субъектов довольно часто применяют ограниченный круг наиболее существенных ключевых показателей. Так, в Республике Беларусь для этой цели применяют следующие показатели:

- коэффициент текущей ликвидности;

- коэффициент обеспеченности собственным оборотным капиталом;

- коэффициент финансовой зависимости (удельный вес заемных средств в общей сумме активов);

доля просроченных финансовых обязательств в общей сумме активов предприятия.

Учитывая многообразие показателей финансовой устойчивости, различие уровня их критических оценок и возникающие в связи с этим сложности в оценке кредитоспособности предприятия и риска его банкротства, многие отечественные и зарубежные экономисты рекомендуют использовать интегральную оценку финансовой устойчивости на основе скорингового анализа. Методика кредитного скоринга впервые была предложена американским экономистом Д. Дюраном в начале 40-х гг. Сущность этой методики – классификация предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.

Рассмотрим простую скоринговую модель с тремя балансовыми показателями (таблица 3).

Таблица 3 – Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| 1 класс | II класс | III класс | IV класс | V класс | |

| Рентабельность совокупного капитала, % | 30 и выше (50 баллов) | 29,9 – 20 (49,9 - 35 баллов) | 19,9 – 10 (34,9 - 20 баллов) | 9,9 – 1 (19,9 - 5 баллов) | менее 1 (0 баллов) |

| Коэффициент текущей ликвидности | 2,0 и выше (30 баллов) | 1,99 - 1,7 (29,9 - 20 баллов) | 1,69 - 1,4 (19,9 - 10 баллов) | 1,39 - 1,1 (9,9 - 1 баллов) | 1 и ниже (0 баллов) |

| Коэффициент финансовой независимости | 0,7 и выше (20 баллов) | 0,69 - 0,45 (19,9 - 10 баллов) | 0,44 - 0,30 (9,9 - 5 баллов) | 0,29 - 0,20 (5 - 1 баллов) | менее 0,2 (0 баллов) |

| Границы классов | 100 баллов и выше | 99 - 65 баллов | 64 - 35 баллов | 34 - 6 баллов | 0 баллов |

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматривающиеся как рискованные;

III класс – проблемные предприятия;

IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс - предприятия высочайшего риска, практически несостоятельные.

Для оценки рейтинга субъектов хозяйствования и степени финансового риска довольно часто используется метод многомерного рейтингового анализа, который выглядит следующим образом.

Этап 1. Обосновывается система показателей, с помощью которых будут оцениваться результаты хозяйственной деятельности предприятий, собираются данные по этим показателям и формируется матрица исходных данных (таблица 4). Исходные данные могут быть представлены в виде моментных показателей, отражающих состояние предприятия на определенную дату, и темповых показателей, характеризующих динамику деятельности предприятия и представленных в виде коэффициентов роста.

Таблица 4 – Матрица исходных данных

| Номер предприятия | Коэффициент ликвидности | Коэффициент оборачиваемости капитала | Рентабельность активов, % | Коэффициент финансовой независимости | Доля собственного капитала в оборотных активах, % |

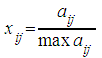

Этап 2. В таблице исходных данных определяется в каждой графе максимальный элемент, который принимается за единицу. Затем все элементы этой графы  делятся на максимальный элемент предприятия-эталона

делятся на максимальный элемент предприятия-эталона  . В результате создается матрица стандартизованных коэффициентов

. В результате создается матрица стандартизованных коэффициентов  :

:

Если с экономической стороны лучшим является минимальное значение показателя (например, затраты на рубль товарной продукции), то надо изменить шкалу расчета так, чтобы наименьшему результату соответствовала наибольшая сумма показателя.

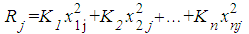

Этап 3. Все элементы матрицы координат возводятся в квадрат. Если задача решается с учетом разного веса показателей, то полученные квадраты умножаются на величину соответствующих весовых коэффициентов  , установленных экспертным путем, после чего результаты складываются по строкам:

, установленных экспертным путем, после чего результаты складываются по строкам:

Этап 4. Полученные рейтинговые оценки  размещаются по ранжиру, после чего определяется рейтинг каждого предприятия. Первое место занимает предприятие, которому соответствует наибольшая сумма, второе место – предприятие, имеющее следующий результат, и т.д.

размещаются по ранжиру, после чего определяется рейтинг каждого предприятия. Первое место занимает предприятие, которому соответствует наибольшая сумма, второе место – предприятие, имеющее следующий результат, и т.д.

В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминантного анализа.

Впервые в 1968 г. профессор Нью-йоркского университета Альтман исследовал 22 финансовых коэффициента и выбрал 5 из низ для включения в окончательную модель определения кредитоспособности субъектов хозяйствования:

где  – собственный оборотный капитал / сумма активов;

– собственный оборотный капитал / сумма активов;

– нераспределенная прибыль / сумма активов;

– нераспределенная прибыль / сумма активов;

– прибыль до уплаты процентов / сумма активов;

– прибыль до уплаты процентов / сумма активов;

– рыночная стоимость собственного капитала / заемный капитал;

– рыночная стоимость собственного капитала / заемный капитал;

– объем продаж (выручка) / сумма активов.

– объем продаж (выручка) / сумма активов.

Если значение  , то это признак высокой вероятности банкротства; тогда как значение

, то это признак высокой вероятности банкротства; тогда как значение  и более свидетельствует о малой его вероятности.

и более свидетельствует о малой его вероятности.

Позднее в 1983 г. Альтман получил модифицированный вариант формулы для компаний, акции которых не котировались на бирже:

где  – в данном случае определяет балансовую стоимость собственного капитала / заемный капитал. Среднее значение равно 1,23.

– в данном случае определяет балансовую стоимость собственного капитала / заемный капитал. Среднее значение равно 1,23.

В 1972 г. Лис разработал дискриминантную модель для Великобритании:

,

,

где  – оборотный капитал / сумма активов;

– оборотный капитал / сумма активов;

– прибыль от реализации / сумма активов;

– прибыль от реализации / сумма активов;

– нераспределенная прибыль / сумма активов;

– нераспределенная прибыль / сумма активов;

– собственный капитал / заемный капитал.

– собственный капитал / заемный капитал.

В приведенном уравнении предельное значение определено коэффициентом 0,037.

В 1997 г. Таффлер предложил следующее уравнение:

,

,

где  – прибыль от реализации / краткосрочные обязательства;

– прибыль от реализации / краткосрочные обязательства;

–оборотные активы / сумма обязательств;

–оборотные активы / сумма обязательств;

– краткосрочные обязательства / сумма активов;

– краткосрочные обязательства / сумма активов;

– выручка / сумма активов.

– выручка / сумма активов.

Если величина  , это свидетельствует, что у фирмы неплохие долгосрочные перспективы, если

, это свидетельствует, что у фирмы неплохие долгосрочные перспективы, если  , то банкротство более чем вероятно.

, то банкротство более чем вероятно.

Исследователи Конан и Гольдер из Университета Париж-Дафин с помощью дискриминантного анализа определили уравнение для оценки платежеспособности предприятия:

,

,

где  – дебиторская задолженность + денежная наличность / итог баланса;

– дебиторская задолженность + денежная наличность / итог баланса;

– постоянный капитал / итог пассива;

– постоянный капитал / итог пассива;

– финансовые расходы / чистая выручка (за вычетом налогов);

– финансовые расходы / чистая выручка (за вычетом налогов);

– расходы на персонал / добавленная стоимость после налогообложения;

– расходы на персонал / добавленная стоимость после налогообложения;

– валовая прибыль / привлеченный капитал.

– валовая прибыль / привлеченный капитал.

Однако использование таких моделей требует больших предосторожностей: они не в полной мере подходят для оценки риска банкротства отечественных субъектов хозяйствования из-за разной методики отражения инфляционных факторов, разной структуры капитала, а также из-за различий в законодательной и информационной базе.

По модели Альтмана несостоятельные предприятия, имеющие высокий уровень четвертого показателя (собственный капитал / заемный капитал), получают очень высокую оценку, что не соответствует нашей действительности. В связи с несовершенством действующей методики переоценки основных фондов, которая старым изношенным фондам придает такое же значение, как и новым, необоснованно увеличивается доля собственного капитала за счет фонда переоценки. В итоге сложилось нереальное соотношение собственного и заемного капитала. Поэтому модели, в которых присутствует данный показатель, могут исказить реальную картину.

Исходя из вышеизложенного, мы пришли к выводу о необходимости разработки собственных дискриминантных функций для каждой отрасли, которые учитывали бы специфику отечественной действительности. Более того, эти функции должны тестироваться каждый год на новых выборках с целью уточнения их дискриминантной силы.

Для обоснования основных индикаторов риска банкротства и создания дискриминантной модели для его оценки профессором Г.В. Савицкой собрана информация о 200 сельскохозяйственных предприятиях Республики Беларусь за 1995-1998 гг., на основании которой рассчитано 26 финансовых коэффициентов по каждому субъекту хозяйствования за каждый год.

С помощью корреляционного и многомерного факторного анализа установлено, что в наибольшей степени на изменение финансового положения сельскохозяйственных предприятий влияют следующие показатели:

– доля собственного оборотного капитала в формировании оборотных активов, коэффициент;

– доля собственного оборотного капитала в формировании оборотных активов, коэффициент;

– отношение оборотного капитала к основному;

– отношение оборотного капитала к основному;

– коэффициент оборачиваемости совокупного капитала;

– коэффициент оборачиваемости совокупного капитала;

– рентабельность активов предприятия, %;

– рентабельность активов предприятия, %;

– коэффициент финансовой независимости (доля собственного капитала в общей валюте баланса).

– коэффициент финансовой независимости (доля собственного капитала в общей валюте баланса).

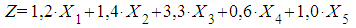

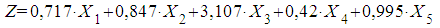

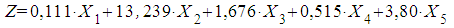

Данные показатели стали основой разработанной дискриминантной факторной модели диагностики риска банкротства сельскохозяйственных предприятий:

Константа сравнения – 8. Если величина Z-счета больше 8, то риск банкротства незначительный или отсутствует; если меньше 8, риск банкротства присутствует: от 8 до 5 – небольшой, от 5 до 3 – средний, ниже 3 – большой, ниже 1 – полная несостоятельность.

Тестирование данной модели по исследуемой выборке субъектов хозяйствования показало, что она позволяет довольно точно оценить финансовое состояние сельскохозяйственных предприятий республики и степень вероятности их банкротства.

16.3. Пути финансового оздоровления субъектов хозяйствования

К предприятию, которое признано банкротом, применяется ряд санкций:

- ликвидация с распродажей имущества;

- реорганизация производственно-финансовой деятельности;

- мировое соглашение между кредиторами и собственниками предприятия.

Люди также интересуются этой лекцией: 39 Хронический лимфолейкоз.

Ликвидационные процедуры ведут к прекращению деятельности предприятия. Реорганизационные процедуры предусматривают восстановление платежеспособности должника путем проведения определенных инновационных мероприятий. По результатам анализа должна быть выработана генеральная финансовая стратегия и составлен бизнес-план финансового оздоровления предприятия с целью недопущения банкротства и вывода его из «опасной зоны» путем комплексного использования внутренних и внешних резервов.

К внешним источникам привлечения средств в оборот предприятия относят факторинг, лизинг, привлечение кредитов под прибыльные проекты, выпуск новых акций и облигаций, государственные субсидии.

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы: более полное использование производственной мощности предприятия, повышение качества и конкурентоспособности продукции, снижение ее себестоимости, рациональное использование материальных, трудовых и финансовых ресурсов, сокращение непроизводительных расходов и потерь.

Основное внимание при этом необходимо уделить вопросам ресурсосбережения – внедрению прогрессивных норм, нормативов и ресурсосберегающих технологий, организации действенного учета и контроля за использованием ресурсов, изучению и внедрению передового опыта в осуществлении режима экономии, материальному и моральному стимулированию работников в борьбе за экономию ресурсов и сокращение непроизводительных расходов и потерь.

Резервы улучшения финансового состояния предприятия могут быть выявлены с помощью маркетингового анализа по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства продукции.

В особых случаях необходимо провести, реинжиниринг бизнес-процесса, т.е. коренным образом пересмотреть производственную программу, материально-техническое снабжение, организацию труда и начисление заработной платы, подбор и расстановку персонала, управление качеством продукции, рынки сырья и рынки сбыта продукции, инвестиционную и ценовую политику и другие вопросы.