Анализ финансового состояния предприятия

Тема 15. Анализ финансового состояния предприятия

15.1. Понятие и задачи финансового состояния предприятия и его финансовой устойчивости

Финансовое состояние предприятия (ФСП) — это сложная экономическая категория, отражающая на определенный момент состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к самофинансированию.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный кругооборот капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие — финансовое состояние предприятия, внешним проявлением которого является платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если платежеспособность — это внешнее проявление финансового состояния предприятия, то финансовая устойчивость — внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Финансовая устойчивость предприятия — это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала и уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

ФСП, его устойчивость и стабильность зависят от результатов производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. Напротив, в результате спада производства и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие — ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия.

Устойчивое финансовое состояние, в свою очередь, положительно влияет на объемы основной деятельности, обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Главная цель финансовой деятельности предприятия — наращивание собственного капитала и обеспечение устойчивого положения на рынке. Для этого необходимо постоянно поддерживать платежеспособность и рентабельность предприятия, а также оптимальную структуру актива и пассива баланса.

Рекомендуемые материалы

Основные задачи анализа:

- своевременная и объективная диагностика финансового состояния предприятия, установление его «болевых точек» и изучение причин их образования;

- поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости;

- разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

- прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Анализ финансового состояния делится на внутренний и внешний, цели и содержание которых различны.

Внутренний анализ ФСП — это исследование механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования.

Внешний финансовый анализ — это исследование финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

По мнению большинства авторов, анализ ФСП включает следующие блоки:

- оценка имущественного положения и структуры капитала:

- анализ размещения капитала;

- анализ источников формирования капитала;

- оценка эффективности и интенсивности использования капитала:

- анализ рентабельности (доходности) капитала;

- анализ оборачиваемости капитала;

- оценка финансовой устойчивости и платежеспособности:

- анализ финансовой устойчивости;

- анализ ликвидности и платежеспособности;

- оценка кредитоспособности и риска банкротства.

Наиболее целесообразно начинать анализ финансового состояния с изучения формирования и размещения капитала предприятия оценки качества управления его активами и пассивами, определения операционного и финансового рисков.

После этого следует проанализировать эффективность и интенсивность использования капитала, оценить деловую активность предприятия и риск утраты его деловой репутации.

Затем надо изучить финансовое равновесие между отдельными разделами и подразделами актива и пассива баланса по функциональному признаку и оценить степень финансовой устойчивости предприятия.

На следующем этапе анализа изучается ликвидность баланса (равновесие активов и пассивов по срокам использования), сбалансированность денежных потоков и платежеспособность предприятия.

В заключение дается обобщающая оценка финансовой устойчивости предприятия и его платежеспособности, делается прогноз на будущее и оценивается вероятность банкротства.

Что касается практики проведения анализа, то содержание и последовательность процедур полностью зависят от цели анализа и информационной базы. Вначале аналитик опытным путем должен определить приоритетные направления исследования, основные зоны сосредоточения рисков, а потом последовательность этапов. Этот порядок акцентов и приоритетов может изменяться в ходе анализа.

Анализ ФСП основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

- с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

- с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- с аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения ФСП.

Основные источники информации для анализа: отчетный бухгалтерский баланс, отчеты о прибылях и убытках, об изменениях капитала, о движении денежных средств и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

15.2. Оценка финансовой устойчивости предприятия на основе анализа соотношения собственного и заемного капитала

Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку.

Поэтому вначале необходимо проанализировать структуру источников предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели:

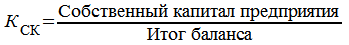

1. Коэффициент концентрации собственного капитала (финансовой автономии, независимости) — удельный вес собственного капитала в общей валюте нетто-баланса:

Характеризует, какая часть активов предприятия сформирована за счет собственных источников средств.

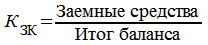

2. Коэффициент концентрации заемного капитала — удельный вес заемных средств в общей валюте нетто-баланса — показывает, какая часть активов предприятия сформирована за счет заемных средств долгосрочного и краткосрочного характера:

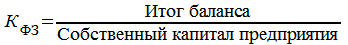

3. Коэффициент финансовой зависимости

Показывает, какая сумма активов приходится на рубль собственных средств.

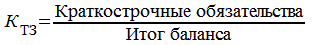

4. Коэффициент текущей задолженности

Показывает, какая часть активов сформирована за счет заемных ресурсов краткосрочного характера.

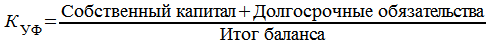

5. Коэффициент устойчивого финансирования

Характеризует, какая часть активов баланса сформирована за счет устойчивых источников.

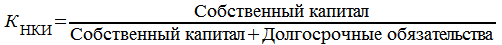

В свою очередь для характеристики структуры долгосрочных источников финансирования рассчитывают и анализируют следующие показатели:

6. Коэффициент финансовой независимости капитализированных источников

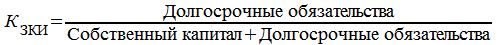

7. Коэффициент финансовой зависимости капитализированных источников

Повышение уровня последнего показателя с одной стороны означает усиление зависимости от внешних кредиторов, а с другой — о степени финансовой надежности предприятия и доверия к нему со стороны банков и населения.

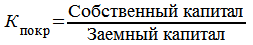

8. Коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности):

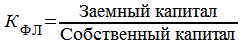

9. Коэффициент финансового левериджа или коэффициент финансового риска — отношение заемного капитала к собственному.

Данный коэффициент считается одним из основных индикаторов финансовой устойчивости. Чем выше его значение, тем выше риск вложения капитала в данное предприятие.

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиций инвесторов и предприятия. Для банков и прочих кредиторов более надежна ситуация, если доля собственного капитала у клиентов более высокая. Это исключает финансовый риск. Предприятия же, как правило, заинтересованы в привлечении заемных средств по двум причинам:

- проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

- расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшения положения предприятия, возможности быстрого реагирования на изменение делового климата. Напротив, использование заемных средств свидетельствует о гибкости предприятия, его способности находить кредиты и возвращать их, т.е. о доверии к нему в деловом мире.

Наиболее обобщающим показателем среди рассмотренных выше является коэффициент финансового левериджа. Все остальные показатели в той или иной мере определяют его величину.

Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей и предприятий. Доля собственного и заемного капитала в формировании активов предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия. В тех отраслях, где медленно оборачивается капитал и высокая доля внеоборотных активов, коэффициент финансового левериджа не должен быть высоким. В других отраслях, где оборачиваемость капитала высокая и доля основного капитала низкая, он может быть значительно выше.

Уровень финансового левериджа зависит также от конъюнктуры товарного и финансового рынка, рентабельности основной деятельности, стадии жизненного цикла предприятия, его финансовой стратегии и т.д.

Для определения нормативного значения коэффициентов финансовой автономии, финансовой зависимости и финансового левериджа необходимо исходить из фактически сложившейся структуры активов и общепринятых подходов к их финансированию.

Постоянная часть оборотных активов — это тот минимум, который необходим предприятию для осуществления операционной деятельности и величина которого не зависит от сезонных колебаний объема производства и реализации продукции. Как правило, она полностью финансируется за счет собственного капитала и долгосрочных заемных средств.

Переменная часть оборотных активов подвержена колебаниям в связи с сезонным изменением объемов деятельности. Финансируется она обычно за счет краткосрочного заемного капитала, а при консервативном подходе — частично и за счет собственного капитала.

Важными показателями, характеризующими структуру капитала и определяющими устойчивость предприятия, являются сумма чистых активов и их доля в общей валюте баланса. Величина чистых активов (реальная величина собственного капитала) показывает, что останется собственникам предприятия после погашения всех обязательств в случае ликвидации предприятия.

Величина чистых активов лежит в основе расчета стоимости акций, финансового левериджа, цены и доходности собственного капитала. С величиной чистых активов связывают саму возможность существования предприятия.

Под стоимостью чистых активов понимается величина, определяемая путем вычитания из суммы активов, принимаемых к расчету, суммы пассивов, принимаемых к расчету.

В состав активов, принимаемых к расчету, включаются:

- внеоборотные активы, отражаемые в первом разделе актива баланса;

- оборотные активы, за исключением задолженности участников (учредителей) по взносам в уставный капитал.

В состав пассивов, принимаемых к расчету, включаются:

- долгосрочные обязательства акционерного общества;

- краткосрочные обязательства по кредитам и займам;

- кредиторская задолженность;

- задолженность участникам (учредителям) по выплате доходов;

- резервы предстоящих расходов;

- прочие краткосрочные обязательства.

При этом следует принимать во внимание, что величина чистых активов является довольно условной, поскольку она рассчитана по данным не ликвидационного, а бухгалтерского баланса, в котором активы отражаются не по рыночным, а по учетным ценам. Тем не менее величина их должна быть больше уставного капитала.

Если чистые активы меньше величины уставного капитала, акционерное общество обязано уменьшить свой уставный капитал до величины его чистых активов, а если чистые активы менее установленного минимального размера уставного капитала, то в соответствии с действующими законодательными актами общество обязано принять решение о самоликвидации. При неблагоприятном соотношении чистых активов и уставного капитала должны быть направлены усилия на увеличение прибыли и рентабельности, погашение задолженности учредителей по взносам в уставный капитал и т.д.

15.3. Оценка операционного левериджа и запаса финансовой устойчивости предприятия

Как уже отмечалось, финансовая устойчивость предприятия во многом зависит от того, насколько оптимально сочетаются отдельные виды активов баланса, и в частности основной и оборотный капитал, а соответственно постоянные и переменные издержки предприятия. Инвестирование капитала в основные производственные фонды обусловливает рост постоянных и относительное сокращение переменных затрат. Взаимосвязь между объемом производства, постоянными и переменными затратами выражается показателем производственного (операционного) левериджа, от уровня которого зависит прибыль предприятия и его финансовая устойчивость.

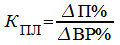

Исчисляется уровень производственного левериджа отношением темпов прироста брутто-прибыли  (до выплаты процентов и налогов) к темпам прироста физического объема продаж в натуральных или условно-натуральных единицах (ΔVРП%) или к темпам прироста выручки

(до выплаты процентов и налогов) к темпам прироста физического объема продаж в натуральных или условно-натуральных единицах (ΔVРП%) или к темпам прироста выручки  :

:

,

,

Он показывает степень чувствительности операционной прибыли к изменению объема продаж. При его высоком значении даже незначительный спад или увеличение производства продукции приводит к существенному изменению прибыли. Более высокий уровень производственного левериджа обычно имеют предприятия с более высоким уровнем технической оснащенности производства. При повышении уровня технической оснащенности происходит увеличение доли постоянных затрат и уровня производственного левериджа. С ростом последнего увеличивается степень риска недополучения выручки, необходимой для возмещения постоянных расходов.

Следовательно, большему риску подвержено то предприятие, у которого выше операционный рычаг, что следует учитывать при оценке его финансовой устойчивости.

Операционный (деловой) риск определяется изменчивостью спроса, цен продаж, цен снабжения и их соотношения. Он минимизируется, если в условиях инфляции цены на продукцию предприятия растут пропорционально росту себестоимости продукции. Напротив, он возрастает, если темпы роста себестоимости продукции опережают темпы роста цен на нее.

Расчет влияния объема продаж на прибыль с использованием операционного рычага производится следующим образом:

.

.

Данную взаимосвязь можно представить графически. На оси абсцисс откладывается объем производства в соответствующем масштабе, а на оси ординат — прирост прибыли (в процентах). Точка пересечения с осью абсцисс (так называемая «мертвая точка», или точка равновесия, или безубыточный объем продаж) показывает, сколько нужно произвести и реализовать продукции предприятию, чтобы возместить постоянные затраты. Она рассчитывается делением суммы постоянных затрат на разность между ценой единицы продукции и удельными переменными расходами:

.

.

Чем больше величина данного показателя и угол наклона графика к оси абсцисс, тем выше степень производственного риска.

При многопродуктовом производстве безубыточный объем продаж (критическая сумма выручки, порог рентабельности) определяется не в натуральных единицах, а в стоимостном выражении:

.

.

После определения безубыточного объема продаж можно рассчитать запас финансовой устойчивости  :

:

.

.

Нужно постоянно следить за ЗФУ, выяснять, насколько близок или далек порог рентабельности, ниже которого не должна опускаться выручка предприятия. Это очень важный показатель для оценки финансовой устойчивости предприятия.

15.4. Анализ финансового равновесия между активами и пассивами и оценка финансовой устойчивости предприятия по функциональному признаку

Наиболее полно финансовая устойчивость предприятия может быть раскрыта на основе изучения равновесия между статьями актива и пассива баланса. При уравновешенности активов и пассивов по срокам использования и по циклам обеспечивается сбалансированность притока и оттока денежных средств, а следовательно, платежеспособность предприятия и его финансовая устойчивость. В связи с этим анализ финансового равновесия активов и пассивов баланса является основой оценки финансовой устойчивости предприятия, его ликвидности и платежеспособности.

Одни авторы отождествляют понятия «финансовое равновесие» и «финансовая устойчивость», другие, мнение которых мы разделяем, считают, что второе понятие шире первого, поскольку для финансовой устойчивости и стабильности ФСП важно не только финансовое равновесие баланса на определенную дату, но и гарантии сохранения его в будущем. Таковыми гарантами являются финансово-хозяйственные результаты деятельности предприятия: доходность капитала, рентабельность продаж, скорость оборачиваемости капитала, вложенного в активы, коэффициент устойчивости его роста.

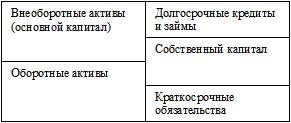

Схематически взаимосвязь активов и пассивов баланса можно представить следующим образом (рисунок 4).

Рисунок 4 — Взаимосвязь активов и пассивов

Согласно этой схеме основным источником финансирования внеоборотных активов, как правило, является перманентный капитал (собственный капитал и долгосрочные кредиты и займы).

Оборотные активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы они были наполовину сформированы за счет собственного, а наполовину — за счет заемного капитала: в этом случае обеспечиваются гарантия погашения внешнего долга и оптимальное значение коэффициента ликвидности, равное 2.

Собственный капитал в балансе отражается общей суммой в разд. III пассива баланса. Чтобы определить, сколько его вложено в долгосрочные активы, необходимо из общей суммы внеоборотных активов вычесть долгосрочные кредиты банка для инвестиций в недвижимость.

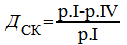

Доля собственного капитала  в формировании внеоборотных активов определяется следующим образом:

в формировании внеоборотных активов определяется следующим образом:

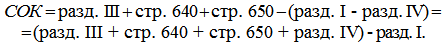

Чтобы узнать, какая сумма собственного капитала используется в обороте, необходимо от общей его суммы по разд. III пассива баланса вычесть сумму долгосрочных (внеоборотных) активов (разд. I актива баланса) за минусом той части, которая сформирована за счет долгосрочных кредитов банка:

Сумму собственного оборотного капитала (чистые оборотные активы) можно рассчитать и таким образом: из общей суммы оборотных активов (разд. II баланса) вычесть сумму краткосрочных финансовых обязательств (разд. V пассива за вычетом доходов будущих периодов и резерва предстоящих расходов и платежей).

Доля собственного  и заемного

и заемного  капитала в формировании оборотных активов определяется следующим образом:

капитала в формировании оборотных активов определяется следующим образом:

,

,

.

.

Отношение собственного оборотного капитала к общей его сумме получило название «коэффициент маневренности капитала», который показывает, какая часть собственного капитала находится в обороте, т. е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

Причины изменения величины собственного оборотного капитала (чистых оборотных активов) устанавливаются сравнением суммы на начало и конец периода по каждому источнику формирования постоянного капитала (разд. III и IV баланса) и по каждой статье внеоборотных активов (разд. I баланса).

Важным показателем, который характеризует финансовое состояние предприятия и его устойчивость, является обеспеченность запасов (материальных оборотных активов) устойчивыми источниками финансирования, к которым относится не только собственный оборотный капитал, но и краткосрочные кредиты банка под товарно-материальные ценности.

Обеспеченность запасов устойчивыми источниками финансирования устанавливается сравнением их сумм на соответствующую дату.

Излишек или недостаток плановых источников средств для формирования запасов (постоянной части оборотных активов) является одним из критериев оценки финансовой устойчивости предприятия, в соответствии с которым выделяют четыре ее типа:

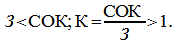

1. Абсолютная краткосрочная финансовая устойчивость, если запасы (3) меньше суммы собственного оборотного капитала  :

:

2. Нормальная краткосрочная финансовая устойчивость, при которой запасы больше собственного оборотного капитала, но меньше плановых источников их покрытия:

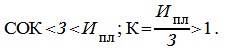

3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств  в оборот предприятия: непросроченной задолженности персоналу по оплате труда, бюджету по налоговым платежам, органам социального страхования и т.д. Но поскольку капитал в запасах находится довольно продолжительное время, а сроки погашения данных обязательств наступят очень скоро, то вложение коротких денег в длинные активы может вызвать значительные финансовые трудности для предприятия.

в оборот предприятия: непросроченной задолженности персоналу по оплате труда, бюджету по налоговым платежам, органам социального страхования и т.д. Но поскольку капитал в запасах находится довольно продолжительное время, а сроки погашения данных обязательств наступят очень скоро, то вложение коротких денег в длинные активы может вызвать значительные финансовые трудности для предприятия.

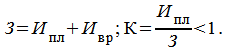

4. Кризисное финансовое состояние (предприятие находится на грани банкротства), при котором

Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д. А это означает, что предприятие находится в кризисной ситуации.

Устойчивость финансового состояния может быть повышена путем:

· ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль оборота;

· обоснованного уменьшения запасов и затрат (до норматива);

· пополнения собственного оборотного капитала за счет внутренних и внешних источников.

Поэтому при внутреннем анализе осуществляется углубленное изучение причин изменения запасов и затрат, оборачиваемости оборотных активов, наличия собственного оборотного капитала.

15.5. Оценка финансовой устойчивости предприятия, основанная на соотношении финансовых и нефинансовых активов

Заслуживает внимания концепция оценки финансовой устойчивости, предложенная М.С. Абрютиной и А.В. Грачевым, в основе которой лежит деление активов предприятия на финансовые и нефинансовые. Финансовые активы в свою очередь делятся на немобильные и мобильные. Мобильные финансовые активы — это высоколиквидные активы (денежные средства и легкореализуемые краткосрочные финансовые вложения). Немобильные финансовые активы включают долгосрочные финансовые вложения, все виды дебиторской задолженности, срочные депозиты.

Нефинансовые активы подразделяются на долгосрочные нефинансовые активы, куда входят основные средства, нематериальные активы, незавершенное строительство; и оборотные нефинансовые активы, включающие запасы и затраты.

Нефинансовые активы и немобильные финансовые активы вместе составляют немобильные активы.

Все финансовые активы и нефинансовые оборотные активы — это ликвидные активы.

Согласно этой концепции, финансовое равновесие и устойчивость финансового положения достигаются, если нефинансовые активы покрываются собственным капиталом, а финансовые — заемным. Запас устойчивости увеличивается по мере превышения собственного капитала над нефинансовыми активами или то же самое по мере превышения финансовых активов над заемным капиталом. Противоположное отклонение от параметров равновесия в сторону превышения нефинансовых активов над собственным капиталом свидетельствует о потере устойчивости.

В соответствии с этими отклонениями от параметров равновесия выделяют несколько вариантов устойчивости (таблица 2).

Таблица 2 – Варианты финансово-экономического состояния предприятия

| № п/п | Признак варианта | Наименование варианта |

| 1. | Мобильные финансовые активы больше всех обязательств | Суперустойчивость (абсолютная платежеспособность) |

| 2. | Мобильные финансовые активы меньше всех обязательств, но сумма всех финансовых активов больше их | Достаточная устойчивость (гарантированная платежеспособность) |

| 3. | Собственный капитал равен нефинансовым активам, а финансовые активы равны всем обязательствам | Финансовое равновесие (гарантированная платежеспособность) |

| 4. | Собственный капитал больше долгосрочных финансовых активов, но меньше всей суммы нефинансовых активов | Допустимая финансовая напряженность (потенциальная платежеспособность) |

| 5. | Собственный капитал меньше долгосрочных нефинансовых активов | Зона риска (потеря платежеспособности) |

Согласно данной методике, граница между допустимым и рискованным вариантами заимствования средств проходит по критической черте (собственный капитал равен сумме долгосрочных нефинансовых активов). В области напряженности разность между собственным капиталом и долгосрочными нефинансовыми активами положительная. Напротив, в состоянии риска эта разность будет отрицательной.

Основываясь на данной концепции финансового равновесия, для факторного анализа коэффициентов концентрации собственного капитала, концентрации заемных средств и финансового левериджа можно использовать следующие модели:

;

;

;

;

,

,

где  и

и  — соответственно собственный и заемный капитал;

— соответственно собственный и заемный капитал;

и

и  — соответственно финансовые и нефинансовые активы;

— соответственно финансовые и нефинансовые активы;

— оборотные финансовые активы;

— оборотные финансовые активы;

— общая сумма финансовых и нефинансовых активов.

— общая сумма финансовых и нефинансовых активов.

15.6. Понятие платежеспособности и ликвидности предприятия

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Различают текущую платежеспособность, которая сложилась на текущий момент времени, и перспективную платежеспособность, которая ожидается в краткосрочной, среднесрочной и долгосрочной перспективе.

Текущая (техническая) платежеспособность означает наличие в достаточном объеме денежных средств и их эквивалентов для расчетов по кредиторской задолженности, требующим немедленного погашения. Отсюда основным индикатором текущей платежеспособности является наличие достаточной суммы денежных средств и отсутствие у предприятия просроченных долгов и обязательств.

Перспективная платежеспособность обеспечивается согласованностью обязательств и платежных средств в течение прогнозного периода, которая в свою очередь зависит от состава, объемов и степени ликвидности текущих активов, а также объемов, состава и скорости созревания текущих обязательств к погашению.

При внутреннем анализе платежеспособности прогнозируется на основании изучения денежных потоков. Внешний анализ платежеспособности осуществляется, как правило, на основе изучения показателей ликвидности.

В экономической литературе принято различать ликвидность активов, ликвидность баланса и ликвидность предприятия.

Под ликвидностью актива понимается способность его трансформации в денежные средства, а степень ликвидности актива определяется промежутком времени, необходимом для его превращения в денежную форму. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия — это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Таким образом, понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но при этом иметь неблагоприятные возможности в будущем, и наоборот.

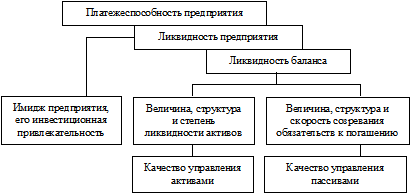

На рисунке 5 приведена блок-схема, отражающая взаимосвязь между платежеспособностью, ликвидностью предприятия и ликвидностью баланса, которую можно сравнить с многоэтажным зданием, в котором все этажи равнозначны, но второй этаж нельзя возвести без первого, а третий - без первого и второго; если рухнет первый этаж, то и все остальные тоже. Следовательно, ликвидность баланса — основа (фундамент) платежеспособности и ликвидности предприятия. Иными словами, ликвидность — это способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

Рисунок 5— Взаимосвязь между показателями ликвидности и платежеспособности предприятия

15.7. Анализ ликвидности баланса

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа  включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе  относятся быстро реализуемые активы: товары отгруженные, дебиторская задолженность, налоги по приобретенным ценностям. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

относятся быстро реализуемые активы: товары отгруженные, дебиторская задолженность, налоги по приобретенным ценностям. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Третья группа  — это медленно реализуемые активы (производственные запасы, незавершенное производство, готовая продукция). Значительно больший срок понадобится для превращения их в денежную наличность.

— это медленно реализуемые активы (производственные запасы, незавершенное производство, готовая продукция). Значительно больший срок понадобится для превращения их в денежную наличность.

Четвертая группа  - это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство, расходы будущих периодов, долгосрочная дебиторская задолженность с отсрочкой платежа на год и более.

- это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство, расходы будущих периодов, долгосрочная дебиторская задолженность с отсрочкой платежа на год и более.

Пятая группа  – неликвидные активы (безнадежная дебиторская задолженность, неходовые, залежалые материальные ценности, расходы будущих периодов).

– неликвидные активы (безнадежная дебиторская задолженность, неходовые, залежалые материальные ценности, расходы будущих периодов).

Соответственно, на пять групп разбиваются и обязательства предприятия:

— наиболее срочные обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи);

— наиболее срочные обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи);

— среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка);

— среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка);

— долгосрочные кредиты банка и займы;

— долгосрочные кредиты банка и займы;

— собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

— собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

– доходы будущих периодов, которые предполагается получит в перспективе.

– доходы будущих периодов, которые предполагается получит в перспективе.

Баланс считается абсолютно ликвидным, если:

.

.

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменения в структуре баланса и его ликвидности.

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности предприятия рассчитывают относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности.

Эти показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности - для поставщиков сырья и материалов, коэффициент быстрой ликвидности - для банков, коэффициент текущей ликвидности — для инвесторов.

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при небольшом его значении предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. Поэтому каких-либо общих нормативов и рекомендаций по уровню данного показателя не существует. Дополняет общую картину платежеспособности предприятия наличие или отсутствие у него просроченных обязательств, их частота и длительность.

Коэффициент быстрой (срочной) ликвидности — отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Удовлетворяет обычно соотношение 0,7-1. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется большее соотношение. Если в составе оборотных активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим.

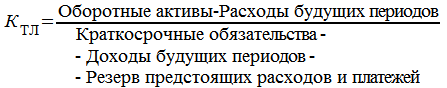

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов  ) — отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами краткосрочных обязательств:

) — отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами краткосрочных обязательств:

Превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности. Чем больше этот запас, тем больше уверенность кредиторов в том, что долги будут погашены. Удовлетворяет обычно коэффициент  .

.

В Республике Беларусь установлен минимальный его уровень: для промышленных предприятий - 1,7, сельскохозяйственных предприятий - 1,5, для строительных организаций - 1,2, транспорта - 1,3, торговли - 1,0 и т.д. Если фактическое его значение ниже данного уровня, то это является одним из оснований признания предприятия неплатежеспособным.

15.8. Оценка платежеспособности предприятия

Для оперативного управления платежеспособностью целесообразно составлять платежный календарь (план платежей точной даты), в котором, с одной стороны, отражается график поступления денежных средств от всех видов деятельности в течение прогнозного периода времени (5, 10, 15, 30 дней), а с другой - график предстоящих платежей (налогов, заработной платы, формирования запасов, погашения кредитов и процентов по ним и т.д.). Платежный календарь дает возможность финансовым службам предприятия осуществлять оперативный контроль за поступлением и расходованием денежных средств, своевременно фиксировать изменение финансовой ситуации и вовремя принимать корректирующие меры по синхронизации положительного и отрицательного денежных потоков и обеспечению стабильной платежеспособности предприятия.

Календарь составляется на основе данных об отгрузке и реализации продукции, о закупках средств производства, документов о расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков и др.

Для определения текущей платежеспособности необходимо платежные средства на соответствующую дату сравнить с платежными обязательствами на эту же дату. Идеальный вариант, если коэффициент будет составлять единицу или немного больше.

Низкий уровень платежеспособности, т.е. недостаток денежных средств и наличие просроченных платежей, может быть случайным (временным) и хроническим (длительным). Поэтому, анализируя состояние платежеспособности предприятия, нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Причинами неплатежеспособности могут быть:

- снижение объемов производства и реализации продукции, повышение ее себестоимости, уменьшение суммы прибыли и как результат — недостаток собственных источников самофинансирования предприятия;

- неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования;

- несостоятельность клиентов предприятия;

- высокий уровень налогообложения, штрафных санкций за несвоевременную или неполную уплату налогов.

Для выяснения причин изменения показателей платежеспособности большое значение имеет анализ выполнения плана по притоку и оттоку денежных средств. Для этого данные отчета о движении денежных средств сравнивают с данными финансовой части бизнес-плана.

В первую очередь следует установить выполнение плана по поступлению денежных средств от операционной, инвестиционной и финансовой деятельности и выяснить причины отклонения от плана. Особое внимание следует обратить на использование денежных средств, так как даже при выполнении доходной части бюджета предприятия перерасходы и. нерациональное использование денежных средств могут привести к финансовым затруднениям.

Расходная часть финансового бюджета предприятия анализируется по каждой статье с выяснением причин перерасхода, который может быть оправданным и неоправданным. По итогам анализа должны быть выявлены резервы увеличения планомерного притока денежных средств для обеспечения стабильной платежеспособности предприятия в перспективе.

Процесс анализа завершается оптимизацией денежных потоков путем выбора наилучших форм их организации на предприятии с учетом внешних и внутренних факторов с целью достижения их сбалансированности, синхронизации и роста чистого денежного потока.

В первую очередь необходимо добиться сбалансированности объемов положительного и отрицательного потоков денежных средств, поскольку и дефицит, и избыток денежных ресурсов отрицательно влияет на результаты хозяйственной деятельности.

При дефицитном денежном потоке снижается ликвидность и уровень платежеспособности предприятия, что приводит к росту просроченной задолженности предприятия по кредитам банку, поставщикам, персоналу по оплате труда.

При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, замедляется оборачиваемость капитала по причине простоя денежных средств, теряется часть потенциального дохода в связи с упущенной выгодой от прибыльного размещения денежных средств в операционном или инвестиционном процессе.

Для достижения сбалансированности дефицитного денежного потока в краткосрочном периоде разрабатывают мероприятия по ускорению привлечения денежных средств (обеспечение частичной или полной предоплаты за продукцию, сокращение сроков предоставления товарного кредита покупателям) и замедлению их выплат (приобретение долгосрочных активов на условиях лизинга, увеличение по согласованности с поставщиками сроков предоставления предприятию товарного кредита).

Поскольку данные мероприятия, повышая уровень абсолютной платежеспособности предприятия в краткосрочном периоде, могут создать проблемы дефицитности денежных потоков в будущем, то параллельно должны быть разработаны меры по сбалансированности дефицитного денежного потока в долгосрочном периоде (привлечение долгосрочных кредитов, привлечение стратегических инвесторов, продажа или сдача в аренду неиспользуемых видов основных средств, снижение суммы постоянных издержек предприятия).

Вместе с этой лекцией читают "12 Использование микроконтроллеров в стд".

Способы оптимизации избыточного денежного потока связаны в основном с активизацией инвестиционной деятельности предприятия, направленной на:

- досрочное погашение долгосрочных кредитов банка;

- увеличение объема реальных инвестиций;

- увеличение объема финансовых инвестиций.

Синхронизация денежных потоков должна быть направлена на устранение сезонных и циклических различий в формировании как положительных, так и отрицательных денежных потоков, а также на оптимизацию средних остатков денежной наличности.

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия, рост которого обеспечивает повышение уровня самофинансирования предприятия, снижает зависимость от внешних источников финансирования.

Повышение суммы чистого денежного потока может быть обеспечено за счет следующих мероприятий:

- снижения суммы постоянных издержек предприятия;

- снижения уровня переменных издержек;

- проведения эффективной налоговой политики;

- использования метода ускоренной амортизации;

- продажи неиспользуемых видов основных средств, нематериальных активов и запасов;

- усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций и дебиторской задолженности.

Результаты оптимизации денежных потоков должны находить отражение при составлении финансового плана предприятия на год с разбивкой по кварталам и месяцам.

Таким образом, информация о движении денежных средств и выполнении бюджета по притоку и оттоку денежных ресурсов позволяет предприятию контролировать текущую платежеспособность предприятия, принимать оперативно корректирующие меры по ее стабилизации. Кредиторы и инвесторы могут судить о способности предприятия генерировать денежные ресурсы, балансировать и синхронизировать денежные потоки.