Использование результатов анализа финансовой отчетности

Тема 7. Использование результатов анализа финансовой отчетности

1. Анализ в системе управления предприятием

Управление представляет собой процесс целенаправленного, систематического и непрерывного воздействия управляющей системы на управляемую с помощью так называемых общих функций управления, образующих замкнутый и бесконечно повторяющийся управленческий цикл.

Система управления состоит из следующих взаимосвязанных функций: прогнозирование; организация; планирование; мотивация; контроль; учет; анализ; подготовка и принятие управленческих решений

Для управления предприятием нужно иметь полную и правдивую информацию о ходе производственного процесса, о ходе выполнения планов. Поэтому одной из функций управления является учет. Осмысление, понимание информации достигаются с помощью экономического анализа. На основе результатов анализа разрабатываются и обосновываются управленческие решения.

Анализ хозяйственной деятельности является связующим звеном между учетом и принятием управленческих решений. В процессе его учетная информация проходит аналитическую обработку: проводится сравнение достигнутых результатов деятельности с данными за прошлые периоды времени, с показателями других предприятий и среднеотраслевыми; определяется влияние разнообразных факторов на результаты хозяйственной деятельности; выявляются недостатки, ошибки, неиспользованные возможности, перспективы и др. С помощью анализа достигается осмысление, понимание информации. На основе результатов анализа разрабатываются и обосновываются управленческие решения.

Экономический анализ предшествует решениям и действиям, обосновывает их и является основой научного управления производством, повышает его эффективность.

Следовательно, экономический анализ можно рассматривать как деятельность по подготовке данных, необходимых для научного обоснования и оптимизации управленческих решений. Как функция управления анализ тесно связан с планированием и прогнозированием производства, поскольку без глубокого анализа невозможно осуществление этих функций.

Важная роль принадлежит АХД в подготовке информации для планирования, оценки качества и обоснованности плановых показателей, в проверке и объективной оценке выполнения планов. Утверждение планов для предприятия, по существу, также представляет собой принятие решений, которые обеспечивают развитие производства в будущем планируемом отрезке времени. При этом учитываются результаты выполнения предыдущих планов, изучаются тенденции развития предприятия, изыскиваются и учитываются дополнительные резервы производства. АХД является средством не только обоснования планов, но и контроля за их выполнением.

Планирование начинается и завершается анализом результатов деятельности предприятия, что позволяет повысить уровень планирования, сделать его научно обоснованным. Эта функция анализа – контроль за выполнением планов и подготовка информации для их обоснования – не ослабевает, а усиливается в рыночной экономике, поскольку в условиях неопределенности и изменчивости внешней среды требуется оперативная корректировка текущих и перспективных планов. Постоянно изменяющиеся внешние условия требуют, чтобы процесс планирования был непрерывным. Менеджер по планированию должен уметь оценивать и анализировать изменения каждой ситуации и оперативно вносить коррективы в планы предприятия. Большая роль отводится анализу в определении и использовании резервов повышения эффективности производства. Он содействует активизации инновационной деятельности, направленной на экономное использование ресурсов, выявление и внедрение передового опыта, научной организации труда, новой техники и технологии производства, предупреждение излишних затрат, недостатков в работе и т.д. В результате этого укрепляется экономика предприятия, повышается эффективность его деятельности.

Таким образом, анализ является важным элементом в системе управления, действенным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов и управленческих решений.

Рекомендуемые материалы

Роль анализа как средства управления предприятием на современном этапе возрастает. Руководитель предприятия не может рассчитывать только на свою интуицию и примерные прикидки в уме. Управленческие решения и действия должны быть основаны на точных расчетах, глубоком и всестороннем экономическом анализе. Ни одно организационное, техническое и технологическое мероприятие не должно осуществляться до тех пор, пока не обоснована его экономическая целесообразность.

Именно в процессе анализа вырабатывается управленческое знание, когда от простой констатации факта хозяйственной жизни переходят к пониманию его сущности, осмыслению причин его появления, оценке желаемых и не желаемых последствий, формулированию вариантов поведения.

Управленческое решение не может и не должно быть принято без его аналитического обоснования. Наиболее качественное обоснование – это обоснование, направленное на перспективу.

По направлению анализа выделяют:

1) ретроспективный анализ – анализ прошлой финансовой информации;

2) перспективный анализ – анализ финансовых планов и прогнозов, предназначен для обоснования будущих действий.

Ключевой целью финансового анализа является получение определенного числа основных (наиболее представительных) параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия. Это относится прежде всего к изменениям в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, в составе прибылей и убытков.

Чтобы принимать решения в сфере производства, сбыта, финансов, инвестиций и инноваций, руководству предприятия необходима систематическая деловая осведомленность по вопросам, которые являются результатом отбора, анализа и обобщения исходной информации.

На практике необходимо правильно читать информацию об исходных показателях, опираясь на цели анализа и управления. Основной принцип изучения аналитических показателей – дедуктивный метод, т. е. переход от общего к частному, но он должен использоваться многократно. В ходе такого анализа воспроизводится историческая и логическая последовательность экономических факторов и событий, направленность и сила их воздействия на результаты хозяйственной деятельности предприятий.

2. Взаимосвязь финансового и управленческого анализа

Всех пользователей экономической информации можно разделить на две большие группы – внутренние и внешние. Соответственно выделяют две области учета:

1) финансовый учет, который имеет целью подготовить достаточную информацию для удовлетворения потребностей, в первую очередь, внешних пользователей о финансовом положении организации, о финансовых результатах деятельности предприятия, его имущественном состоянии при минимально возможных затратах на ее получение;

2) управленческий учет, который представляет собой совокупность методов, приемов и процедур, позволяющих производить сбор, обработку, преобразование и интерпретацию внутренней информации, поступающей из различных подразделений и служб предприятия, и предоставление этой информации в виде, необходимом и достаточном для контроля и принятия эффективных управленческих решений.

Критерий эффективности в каждом особом случае устанавливает субъект управления. В одном случае это может быть устойчивость, способность сохранять рабочие параметры в заданных границах при больших изменениях внешних и внутренних факторов. В другом случае это может быть рентабельность, в третьем – занятие определенного сегмента рынка сбыта как географического, так и ассортиментного.

Управленческий учет – учет, необходимый руководству организации, специалистам для принятия управленческих решений, планирования и контроля. Его данные составляются в форме, удобной для пользователей, а сам учет носит факультативный характер.

Западный управленческий учет появился под влиянием развития и углубления рыночных процессов как элемент практической деятельности предприятий с целью увеличения эффективности предпринимательской деятельности. Как система он сформировался к началу 70-х годов XX в.

С появлением и ростом в России организаций, ориентированных на рынок, активно начал развиваться и управленческий учет. В конкурентной среде от правильных, адекватных управленческих решений зависит существование и развитие бизнеса. Это связано с усложнением структуры бизнеса, возникновением потребности в его дроблении на множество юридических лиц, в диверсификации деятельности хозяйствующего субъекта, в формировании значительного количества структурных подразделений (отделов, служб) как на уровне отдельных юридических лиц, так и на уровне группы взаимосвязанных организаций.

Предмет управленческого учета – совокупность объектов в процессе всего цикла управления производством. Содержание предмета раскрывают его многочисленные объекты, которые можно объединить в две группы:

1) производственные и трудовые ресурсы;

2) хозяйственные процессы и их результаты, составляющие в совокупности производственную деятельность организации.

Целью управленческого учета является обеспечение информацией руководителей предприятия и менеджеров, ответственных за достижение конкретных производственных показателей.

При этом управленческий учет решает следующие основные задачи:

• обеспечивает руководство предприятия информацией о том, каковы обобщенные результаты бизнеса, состоящего из неограниченного числа юридических лиц и структурных подразделений;

• показывает результаты работы отдельных направлений (ими могут быть виды деятельности, группы товаров или другие элементы в зависимости от специфики бизнеса) независимо от того, как эти направления распределены между юридическими лицами, входящими в бизнес;

• показывает результаты работы также и по структурным подразделениям, которыми могут быть отделы, цехи, юридические лица;

• осуществляет контроль над издержками путем их учета по видам и центрам затрат;

• накапливает статистику о доходах и расходах предприятия в определенном разрезе и выявляет общие тенденции изменения их структуры и динамики;

• осуществляет планирование и контролирует выполнение бюджета как отдельными центрами затрат, так и бизнесом в целом;

• ведет оперативный учет расчетов с отдельными контрагентами, взаиморасчетов между структурными подразделениями, юридическими лицами, входящими в группу взаимосвязанных организаций.

Исходная информация для финансового учета – бухгалтерский учет. Управленческий учет использует не только данные бухгалтерского учета, но и нормативную, плановую, статистическую внутрихозяйственную информацию.

Результаты финансового учета (финансовая отчетность) представляются по установленным формам, результаты управленческого учета — по произвольной форме, удобной для внутренних пользователей.

Измерителями финансовой информации являются денежные измерители, а управленческого учета – любые показатели, включая натуральные, трудовые, денежные.

Финансовые отчеты отражают информацию об уже совершившихся операциях; управленческие документы дополнительно к отчетной информации несут данные об ожидаемых будущих затратах и поступлениях.

Финансовая отчетность составляется строго в установленные сроки, а публикуется раз в год. Управленческая информация поступает по разным направлениям деятельности тогда, когда в ней появляется необходимость.

Экономический анализ хозяйственной деятельности включает два раздела:

- финансовый анализ;

- управленческий анализ.

Классификация анализа на финансовый и управленческий вызвана существующим на практике разделением на бухгалтерский (финансовый) и управленческий учет.

Сущность, объекты и методы решения задач финансового и управленческого анализа имеют свою специфику.

Финансовый анализ применяется внешними пользователями информации о деятельности организации, а также управленческим персоналом компании с целью получения детальных данных, содержащихся непосредственно в регистрах бухгалтерского учета.

Поскольку финансовый анализ основывается на данных бухгалтерской отчетности, то он является внешним анализом, особенностями которого являются:

1) множественность субъектов анализа (пользователей информации);

2) разнообразие целей и интересов субъектов анализа;

3) наличие типовых методик, стандартов учета и отчетности;

4) ориентация анализа на публичную и внутреннюю отчетность предприятия;

5) максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Спектр основных пользователей результатов финансового анализа весьма широк. Субъектами анализа выступают пользователи информации, как непосредственно, так и опосредованно заинтересованные в деятельности организации.

К первой группе относятся те, кто связан с организацией участием в капитале, долговыми и другими хозяйственными отношениями. Ко второй те, кто использует экономическую информацию в чисто профессиональных целях. Эта часть пользователей информации непосредственно не заинтересована в деятельности организации, но по условиям контракта должна защищать интересы первой группы пользователей.

Различают не только пользователей информации, но и их экономический интерес (участие) в хозяйственной деятельности компании и цель, которой они добиваются при анализе.

Для собственников предпочтительной целью финансового анализа является оценка эффективности деятельности организации, интересы собственников заключаются в получении дохода на капитал, финансовой устойчивости компании. Соответственно для менеджеров компании цель – получение максимальной информации о хозяйственной деятельности организации с целью принятия соответствующих управленческих решений, что определяет их интересы как пользователей результатами экономического анализа. Для кредиторов цель проведения финансового анализа состоит в определении ликвидности, платежеспособности и возможности организации сформировать положительный чистый поток денежных средств с целью оценки потенциала компании по платежам за кредит, своевременного возврата заемных средств в срок и полностью. Партнеров по хозяйственной деятельности (поставщики и покупатели продукции) интересует платежеспособность и устойчивая конкурентоспособность организации, что определяет положение компании на рынке.

Государство в лице налоговых органов заинтересовано в финансовых результатах и платежеспособности организации, которая должна своевременно и полностью уплачивать текущие налоги. Наконец, для работников предприятия важны стабильность функционирования компании и величина полученной чистой прибыли; это обусловливает высокую занятость работников, уровень оплаты труда и возможность получать доходы, формируемые за счет чистой прибыли организации.

В процессе финансового (внешнего) анализа оцениваются:

• изменение абсолютных показателей прибыли, выручки, издержек;

• динамика относительных показателей эффективности деятельности хозяйствующего субъекта;

• рыночная устойчивость, ликвидность и платежеспособность организации;

• эффективность использования собственного капитала и заемных средств;

• эффективность авансирования капитала (инвестиционный анализ).

В результате осуществляется финансовая диагностика организации и дается рейтинговая оценка предприятия-эмитента.

На основе более широкого спектра внутренней информации, поступающей от экономистов, финансовых аналитиков, бухгалтеров, службы маркетинга, специалистов по управленческому учету, выполняется управленческий или внутренний анализ, результаты которого оформляются в виде статистической, производственной и финансовой отчетности, нормативных данных организации.

Предметом управленческого анализа являются:

• обоснование бизнес-плана;

• система маркетинга;

• комплексный экономический анализ эффективности хозяйственной деятельности;

• технико-организационный уровень и другие условия производства;

• эффективность использования производственных ресурсов;

• производство и реализация продукции;

• взаимосвязь себестоимости, объема продукции и прибыли.

К свойствам управленческого анализа следует отнести:

1) ориентацию результатов анализа на использование руководством организации;

2) отсутствие регламентации форм и методов анализа;

3) комплексность анализа, изучение деятельности предприятия с экономической, финансовой и технической сторон;

4) интеграция учета, анализа, планирования и принятия решений;

5) закрытость результатов анализа с целью сохранения коммерческой тайны.

Субъектами управленческого анализа являются пользователи экономической информации в самой организации.

3. Использование системы финансовых показателей в финансовом менеджменте для принятия управленческих решений

Финансовый анализ является важным составным элементом финансового менеджмента.

Финансовый менеджмент – это искусство управления финансами предприятий, т. е. денежными отношениями, связанными с формированием и использованием их капитала и доходов. Данное искусство управления проявляется в разработке рациональной финансовой стратегии и тактики с помощью диагностики внутренней и внешней экономической среды.

Диагностика внутренней среды включает в себя разработку мер по эффективному управлению активами, собственным и заемным капиталом предприятия.

Анализ внешней среды осуществляется по следующим параметрам:

♦ изучение динамики цен на товары и услуги;

♦ ставок налогообложения и процентных ставок по банковским кредитам и депозитам, курс эмиссионных ценных бумаг;

♦ деятельности конкурентов на товарном и финансовом рынках и др.

В результате проведенного анализа выявляются возможные альтернативные решения и осуществляется их оценка на предмет реализации.

Информация бухгалтерской отчетности служит исходной базой для принятия решений по текущей, инвестиционной и финансовой деятельности предприятия.

Следовательно, финансовый анализ является прерогативой высшего звена управления предприятием, способного принимать решения по формированию и использованию капитала и доходов, а также влиять на движение денежных потоков.

Эффективность локальных управленческих решений по определению цены готового продукта, объема закупок материальных ресурсов или поставок готовой продукции, замены оборудования и технологии оценивается с точки зрения конечного финансового результата.

С помощью финансового анализа принимаются решения по:

1) краткосрочному финансированию предприятия (пополнение оборотных активов);

2) долгосрочному финансированию (вложение капитала в эффективные инвестиционные проекты и эмиссионные ценные бумаги);

3) выплате дивидендов владельцам акций;

4) мобилизации резервов экономического роста (роста объема продаж и прибыли).

Система показателей информационного обеспечения финансового менеджмента, формируемых из внутренних источников, делится на три группы.

1. Показатели, характеризующие финансовое состояние и результаты финансовой деятельности по предприятию в целом. Система информативных показателей этой группы широко используется как внешними, так и внутренними пользователями. Она применяется в процессе финансового анализа, планирования, разработки финансовой стратегии и политики по основным аспектам финансовой деятельности, дает наиболее агрегированное представление о результатах финансовой деятельности предприятия. Формирование системы показателей этой группы основывается на данных финансового учета предприятия.

Преимуществом показателей этой группы является:

- унифицированность, так как они базируются на общепринятых стандартизированных принципах учета (что позволяет использовать типовые технологии и алгоритмы финансовых расчетов по отдельным аспектам формирования и распределения финансовых ресурсов, а также сравнивать эти показатели с другими аналогичными предприятиями);

- четкая регулярность формирования (в установленные нормативные сроки);

- высокая степень надежности (отчетность, формируемая на базе финансового учета, предоставляется внешним пользователям и подлежит внешнему аудиту).

В то же время, информационная база, формируемая на основе финансового учета, имеет и определенные недостатки, основными из которых являются:

- отражение информативных показателей лишь по предприятию в целом (что не позволяет использовать ее при принятии управленческих решений по отдельным сферам финансовой деятельности, центрам ответственности и т.п.);

- низкая периодичность разработки (как правило, один раз в квартал, а отдельные формы отчетности – только один раз в год);

- использование только стоимостных показателей (что затрудняет анализ влияния изменения цен на формирование финансовых ресурсов).

2. Показатели, характеризующие финансовые результаты деятельности отдельных структурных подразделений предприятия. Система этой группы показателей используется для текущего и оперативного управления практически всеми аспектами финансовой деятельности предприятия, а в наибольшей степени – в процессе финансового обеспечения операционной его деятельности. Формирование системы показателей этой группы основывается на данных организуемого на предприятии управленческого учета.

4. Роль анализа при составлении бизнес-планов и антикризисном управлении

При разработке бизнес-плана получить грамотное его составление, реально отражающее возможности и стратегию предприятия в реализации инвестиционного проекта, можно лишь основываясь на достоверной информации о внутренней и внешней среде предприятия.

Составлению бизнес-плана предшествует глубокий и всесторонний анализ производственного потенциала предприятия, условий функционирования, рынков сбыта и потребностей покупателей.

Подобная информационная база для разработки бизнес-плана предприятия формируемая в рамках бухгалтерского (финансового) учета, существенная гибкость в ее наполнении, предоставляют хорошие возможности для аналитических расчетов, что необходимых при составлении бизнес-плана организации и принятия дальнейших управленческих решений.

Финансовый анализ охватывает все разделы аналитической работы, входящие в систему разработки бизнес-плана, финансовые показатели охватывают все сферы деятельности хозяйствующего субъекта в контексте с окружающей средой, включая и рынок капитала.

Рассчитав все финансовые коэффициенты, сделав горизонтальный и вертикальный анализ финансовой отчетности, оценив все полученные результаты за анализируемой период аналитик может сделать выводы, ради которых, собственно, и были выполнены все работы. Анализ коэффициентов позволяет менеджменту компании владеть информацией о сильных и слабых сторонах компании

Анализ финансовых показателей и коэффициентов позволяет менеджеру понимать конкурентную позицию компании на текущий момент времени.

А анализируя динамику финансовых показателей и коэффициентов за период в несколько лет, можно, изучить результативность тенденций в контексте существующей бизнес-стратегии.

Балансовый отчет и отчет о финансовых результатах хозяйственной деятельности являются основными источниками информации для расчета финансовых показателей, используемыми компаниями. Некоторые аналитики называют балансовый отчет «фотографией финансового здоровья компании» на конкретный момент времени.

Антикризисное управление можно рассматривать как специальную форму управления для решения специфических задач в экстремальных условиях. Основываясь на общей теории кризисов, установлено, что кризисные явления могут быть управляемыми, т.е. их можно предусмотреть, оценить и изменить состояние. Ведущая роль в обеспечении антикризисного управления принадлежит системе экономического анализа, который выступает инструментом как выявления и оценки кризисных явлений, так и обоснования антикризисной программы и ее ресурсного обеспечения, контроля и регулирования, достижения поставленных целей.

Существует два вида предприятий:

1. Неблагополучное – спад производства и уменьшение оборота, снижение жизненного уровня работающих, неплатежеспособность и др. Главные причины кризиса таких предприятий – болезнь роста: отставание системы управления и других внутренних механизмов, как правило, оставшихся от времен организации малой фирмы, от новых масштабов деятельности; неумение вовремя и комплексно вводить необходимые изменения; непонимание неизбежности перехода от ненасыщенного рынка к насыщенному цивилизованному рынку, когда при наличии растущей конкуренции прибыль приходится считать до одного процента, а потери от несовершенного управления могут составлять десятки процентов.

2. Благополучное – быстрый рост оборота (2 - 6 раз за год), более высокий уровень жизни работающих, значительные представительские расходы. Признаки кризиса таких предприятий, во-первых, снижение рентабельности, и так называемая «кредитная яма». Во-вторых, на предприятии все чаще возникают срывы поставок клиентам, руководство с трудом объективно оценивает состояние фирмы, фирмой все сложнее управлять и любое нештатное событие может создать реальную угрозу банкротства.

В первом случае основными причинами, приводящими к критическому положению и банкротству, являются:

- неспособность бывшей командной системы управления отслеживать изменения во внешней среде и быстро реагировать на них;

- неумение эффективно планировать и правильно использовать финансы;

- нехватка квалифицированных менеджеров, финансистов, маркетологов, а также неудачный менеджмент.

Необходимо отметить, что в разных пределах антикризисного управления в той или иной мере реализуются аналитические функции оценки, диагностики и поиска. На начальной стадии необходимо проводить всестороннюю диагностику состояния предприятия и его менеджмента, а также диагностику внешней среды. При выборе и обосновании антикризисной программы необходимо оценивать ресурсные возможности предприятия.

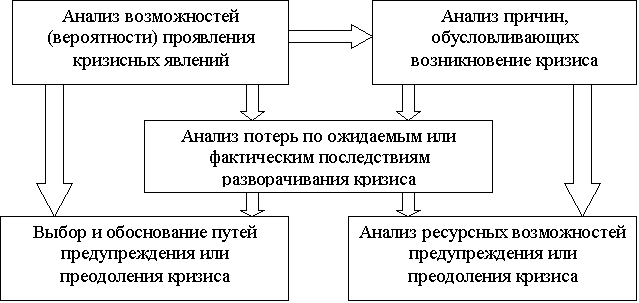

Общая модель аналитического обеспечения антикризисного управления на предприятии представлена на рисунке 7.1.

Рис.7.1.Модель аналитического обеспечения антикризисного управления предприятием

Анализ возможностей (вероятности) проявления кризисных явлений осуществляется на основе дедуктивного подхода – от оценки обобщающих критериев определения вероятности банкротства и комплексному экономическому анализу эффективности производственно-финансовой деятельности предприятия. При этом используется система обобщающих и частичных показателей, которые анализируются с использованием методов возможных оценок (методы чувствительности, критических значений и др.).

Анализ причин, обусловливающих возникновение кризиса предусматривает выделение факторов внешнего (экономические, экологические, социальные, технические, политические) и внутреннего влияния (обусловлены некачественным производственно-финансовым менеджментом и проблемами ресурсного обеспечения предпринимательской деятельности).

Анализ потерь по ожидаемым или фактическим последствиям разворачивания кризиса предусматривает:

1. Оценку потери стоимости предприятия в целом и его отдельных активов.

2. Определение суммы обязательств предприятия.

3. Оценку ожидаемых финансовых последствий возникновения кризисной ситуации.

Анализ ресурсных возможностей предупреждения или преодоления кризиса предусматривает диагностику движущих сил, которые целесообразно мобилизовать для противодействия кризисным явлениям либо для выхода из кризиса. При создании соответствующего аналитического обеспечения решаются такие основные аналитические задачи:

1. Анализ потенциала противодействия банкротству и послекризисного выживания предприятия, который предусматривает выявление, расчет и оценку его способности к нормализации состояния хозяйственной системы, восстановление конкурентоспособности предприятия и обеспечение эффективности хозяйствования.

2. Определение объема необходимых ресурсов для преодоления кризиса. В этом аспекте следует делать акцент на определение количественных объем и состав ресурсов, их сбалансированность) и качественных характеристик ресурсов (показатели взаимозаменяемости, полноты и эффективности использования).

3. Анализ необходимого денежного потока для преодоления кризиса.

Учитывая состояние неопределенности рыночной среды и непредусмотренные отклонения в динамике денежных потоков при анализе ожидаемого денежного потока используют следующие методы:

- метод гибких бюджетов, по которому определяют чувствительность денежного потока к отдельным показателям хозяйственной деятельности предприятия.

- метод вероятностного бюджета, при помощи которого на основе статистической обработки данных оценивают математическое ожидание отклонений денежного потока;

- метод моделирования бюджетов, благодаря которому максимально достоверно оценивается вся совокупность возможных изменений денежного потока.

Таким образом, создание аналитического обеспечения антикризисного управления не является одномоментным актом, а составляет основу комплексного экономического анализа деятельности предприятия во всех временных и пространственных формах.

5. Принятие управленческих решений на основе анализа финансовой отчетности

В процессе работы руководителям приходится принимать решения, которые оказывают влияние на различные стороны финансовой деятельности предприятия. Управленческие решения, принимаемые на основе анализа финансовой отчетности, зависят от многих факторов:

· отраслевой принадлежности организации;

· условий кредитования и цены заемных источников;

· сложившейся структуры источников и рациональности их размещения в активах;

· масштабности инвестиционных проектов;

· оборачиваемости и рентабельности;

· организации денежного оборота и др.

Рассмотрим влияние результатов анализа финансовой отчетности на принятие решений в отношении структуры баланса, ликвидности, управления рентабельностью, оптимизации учетной политики и прогнозной отчетности.

1. Управленческие решения в отношении структуры баланса должны быть направлены на обоснование и формирование целевой структуры капитала.

Целевая структура капитала – это внутренний финансовый норматив, в соответствии с которым формируется соотношение собственного и заемного капитала для каждой конкретной организации. Она формируется с учетом совокупного воздействия всех внутренних факторов и внешней среды бизнеса организации, ее целевых установок в отношении перспектив развития бизнеса.

Решения относительно структуры баланса должны быть направлены на устранение диспропорций в темпах роста отдельных элементов активов и пассивов, в соотношении заемных и собственных источников, с одной стороны, и мобильных и иммобилизованных средств с другой. Диспропорции могут привести к недостаточной обеспеченности собственными оборотными средствами и снижению уровня ликвидности. Отсутствие собственных оборотных средств, чистого оборотного капитала (их отрицательные значения) опасно для предприятий и с той точки зрения, что при необходимости срочного возврата задолженности потребуется вынужденная распродажа активов или произойдет «зависание» долгов перед кредиторами.

В своих действиях по управлению финансовой структурой капитала финансовому менеджменту организации следует учитывать также общепризнанное правило, которому должны следовать предприятия любых типов при формировании целевой структуры капитала: владельцы предприятий предпочитают разумный рост доли заемных средств, а кредиторы отдают предпочтение предприятиям с высокой долей собственного капитала, что снижает риски кредиторов.

2. Управление ликвидностью предполагает принятие определенных решений в отношении отдельных групп (видов) оборотных активов. Рост степени ликвидности оборотных активов, снижение доли низколиквидных их видов играют важную роль в повышении платежеспособности организации.

При принятии решений в отношении материальных оборотных активов следует выделить:

- активы, принимающие участие в производственном процессе, недостаток которых может привести к проблемам в основной деятельности (к остановкам производственно-технологического процесса, снижению выпуска готовой продукции и срывам поставок покупателям и т.п.);

- активы, реализация которых проблематична (неликвиды). По возможности следует избавиться от этой части активов по демпинговым ценам;

- активы, которые могут быть реализованы без ущерба основной деятельности (излишние, сверхнормативные). Реализация этой части материальных оборотных активов является основным резервом повышения ликвидности, мобилизации дополнительного денежного притока средств и погашения обязательств перед кредиторами.

Дебиторская задолженность представляет собой фактическую иммобилизацию средств организации в расчеты (в оборот других предприятий), но в тоже время является естественным следствием системы ведения взаиморасчетов между поставщиками и покупателями продукции. Основные задачи в этой части управленческих решений заключаются в контроле за возвратом средств и ускорении инкассации дебиторской задолженности.

Таблица 7.1

Управленческие решения по привлечению источников финансирования в зависимости от задач бизнеса

| Задачи бизнеса | Управленческие решения по привлечению источников финансирования | Возможные ограничения |

| 1.Ускоренный рост бизнеса | Привлечение долевого капитала (стратегического или финансового инвестора в долю) | - низкая рыночная привлекательность компании; - зависимость возможности публичного (открытого) размещения акций от размера оплаченного уставного капитала. |

| 2.Приобретение долгосрочных активов без единовременного отвлечения собственных средств | Привлечение долгового капитала (долгосрочные кредиты банков, лизинг, выпуск облигаций) | - стоимость (цена) заемного капитала; - низкая кредитоспособность; - риск неосуществимости инвестиционного проекта. |

| 3.Финансирование текущих потребностей. Устранение сезонности | Привлечение краткосрочных кредитов банков, включая овердрафтное кредитование | - стоимость (цена) заемного капитала; - низкая кредитоспособность, недостаточно хорошая кредитная история; - отсутствие высоколиквидного залога. |

| 4.Финансирование проектов, раскрытие информации о которых лишает компанию конкурентного преимущества | Финансирование за счет внутренних (собственных) источников. | - недостаток собственных источников; |

| 5.Усиление экономической безопасности и повышение финансовой независимости | Финансирование за счет собственных источников. | - низкая прибыльность, недостаток собственных источников; - снижение заинтересованности акционеров. |

| 6.Формирование дополнительных финансовых потоков за счет внутренних источников | Продажа непрофильных активов, «урезание» расходов | - применимы к тем активам и благам (расходам), которые не нужны компании; - ограниченность источника |

| 7.Максимальное привлечение бесплатных внешних источников (устойчивых пассивов) | Управление кредиторской задолженностью | - отказ кредиторов от реструктуризации задолженности, возможные экономические санкции. |

При принятии управленческих решений в отношении ликвидности баланса и платежеспособности предприятия необходимо оценить размер и структуру краткосрочных обязательств. Рост их особенно опасен, если при этом наблюдается значительное увеличение доли наиболее дорогих источников, в том числе просроченных долгов по налогам и сборам. В такой ситуации следует осуществлять мероприятия по высвобождению из оборотных активов всех возможных средств путем их оптимизации и погашать наиболее срочные (просроченные), а затем и наиболее дорогие обязательства.

Оценивая ликвидность баланса, финансовый менеджер должен учитывать, что высокий уровень коэффициента текущей ликвидности означает лишь формальное превышение оборотных активов над краткосрочными обязательствами и характеризует только теоретическую возможность рассчитаться по обязательствам. Будет ли иметь место этот расчет фактически, зависит от оптимизации операционного цикла и рациональной организации денежного оборота.

3. Управление рентабельностью и распределением прибылитрадиционно является объектом особого внимания менеджмента.

Безусловно, что анализ и разработка управленческих решений в этой части особенно важны для убыточных предприятий, когда требуется выявление причин убыточности и обоснование возможных резервов по ее ликвидации или минимизации.

Оптимальность пропорций в распределении чистой прибыли должна учитываться при разработке дивидендной политики, представляющей собой важный элемент финансового менеджмента не только в акционерных обществах, но и в компаниях других организационно-правовых форм. Недопустимо превышение использования прибыли над полученной ее величиной, поскольку это окажет такое же негативное воздействие на финансовое состояние, как и убытки в убыточных предприятиях.

4. Составление прогнозной отчетности является важным и востребованным в современных условиях вопросом, который также должен решаться в рамках анализа бухгалтерской (финансовой) отчетности.

Практическое значение прогнозирования показателей отчетности заключается в следующем:

1.Руководство имеет возможность заранее оценить, насколько базовые показатели прогнозной отчетности соответствуют поставленным на том или ином этапе задачам, охарактеризовать перспективы роста предприятия, скоординировать долгосрочные и краткосрочные цели его развития, стратегию и тактику действий.

2.Лица, принимающие управленческие решения, заблаговременно получают информацию о возможной в прогнозном периоде величине доходов, расходов, денежных потоков, активов и источников финансирования.

Это позволяет:

- на основе прогноза выручки и финансовых результатов (прогнозного отчета о финансовых результатах) оценить устойчивость получения доходов и прибыли в основной деятельности и зависимость будущих финансовых результатов от неосновной деятельности, определить возможную величину чистой прибыли как источника пополнения собственного капитала и выплаты дивидендов;

- на основе прогноза денежных потоков (прогнозного отчета о движении денежных средств) определить размеры и периоды появления кассовых разрывов и рассмотреть варианты их преодоления;

- на основе прогнозного баланса оценить складывающуюся в прогнозном периоде взаимоувязку и сбалансированность активов и капитала.

Наконец, данные прогнозной отчетности дают возможность оценить уровень и динамику показателей финансовой устойчивости и платежеспособности в прогнозном периоде.

Управленческие решения, принимаемые на основе рассмотрения и оценки прогнозной отчетности, позволяют разработать систему мероприятий по улучшению деятельности и заложить их в бизнес-план предприятия.

5. Оптимизация решений в области бухгалтерской учетной политики тесно связана с действиями финансового менеджера, как в отношении структуры баланса, так и финансовых результатов. От решения этого вопроса непосредственно зависит обоснование налоговой учетной политики и разработка оптимальных налоговых схем в рамках действующего законодательства.

Кроме того, неудовлетворительное ведение бухгалтерского учета приводит к ошибкам в расчетах с контрагентами, бюджетом и др. и не позволяет лицам, принимающим управленческие решения, получить полную, достоверную и прозрачную информацию о деятельности организации.

6. Анализ дебиторской и кредиторской задолженности

Анализ дебиторской и кредиторской задолженности имеет большое значение для характеристики устойчивости финансового состояния предприятия.

Дебиторская задолженность – это задолженность каких-либо предприятий и лиц в пользу данного предприятия.

Уровень дебиторской задолженности определяется многими факторами:

1) видом продукции, за которую ведутся расчеты;

2) емкостью рынка;

3) степенью насыщенности рынка данным видом продукции;

4) применяемыми формами безналичных расчетов за эту продукцию.

При анализе следует установить динамику дебиторской задолженности, т.е. изменение ее размера за анализируемый период; рассмотреть ее состав, т.е. за какими конкретно предприятиями и лицами она числится и в каких суммах; выяснить сроки возникновения задолженности.

Особое внимание следует уделить выявлению неоправданной, а также просроченной дебиторской задолженности.

К неоправданной задолженности относятся:

- задолженность дебиторов по недостачам, растратам и хищениям;

- задолженность отдела капитального строительства данного предприятия, образовавшаяся в результате нарушений финансово-сметной дисциплины;

- товары отгруженные, не оплаченные в срок покупателями.

Дебиторская задолженность, по которой истек срок исковой давности, составляющий три года, списывается на финансовые результаты организации как убыток.

По данным аналитического учета следует подробно рассмотреть прочую дебиторскую задолженность. Она состоит из различных статей расчетов товарного и нетоварного характера.

В частности, она включает:

- расчеты с покупателями и заказчиками по плановым платежам и прочим расчетам;

- задолженность за подотчетными лицами по выданным им денежным средствам на служебные командировки, административно-хозяйственные расходы и проч.;

- задолженность квартиросъемщиков по квартирной плате и коммунальным услугам и др.

Для оптимизации величины дебиторской задолженности большое значение имеют отбор потенциальных покупателей и определение условий оплаты товаров.

Анализ дебиторской задолженности можно осуществлять либо сплошным, либо выборочным методом. Это зависит от размеров задолженности, от количества расчетных документов и от количества самих дебиторов.

Кредиторская задолженность – это задолженность данного предприятия другим предприятиям и лицам: по платежам в бюджет и внебюджетные фонды, поставщикам, подрядчикам, персоналу и другим кредиторам. В широком смысле к кредиторской задолженности можно отнести также и задолженность банкам и другим предприятиям по погашению полученных от них кредитов и займов (как краткосрочных, так и долгосрочных).

При анализе следует выявить неоправданную кредиторскую задолженность.

К ней относятся:

1) просроченная задолженность поставщикам по не оплаченным в срок расчетным документам;

2) задолженность поставщикам по неотфактурованным поставкам.

Такая задолженность возникает, если предприятие получает от поставщиков материалы, а расчетные документы за них еще не поступили ни в данную организацию, ни в банк, обслуживающий ее.

Следует установить динамику кредиторской задолженности, рассмотреть ее состав по данным аналитического учета организации, а также выяснить сроки ее возникновения.

Невостребованная кредиторская задолженность, по которой истекли сроки исковой давности, составляющие три года, присоединяется к прибыли данной организации.

По данным аналитического учета следует подробно рассмотреть прочую кредиторскую задолженность. Так же, как и прочая дебиторская задолженность, она состоит из различных статей расчетов как товарного, так и нетоварного характера. Прочая кредиторская задолженность включает невостребованные депонентские суммы, задолженность по претензиям и др.

При анализе прочей кредиторской задолженности следует рассмотреть ее состав, сроки ее образования, причины возникновения задолженности.

Для того чтобы иметь более точные сведения о платежеспособности анализируемого предприятия, необходимо составление платежных календарей, в которых сопоставляются в разрезе их сроков предстоящие платежи и поступления денежных средств.

Методика анализа следующая.

Анализ начинается с изучения объема, состава, структуры и динамики дебиторской задолженности. По итогам расчетов делаются выводы о влиянии на отклонение общей величины дебиторской задолженности изменений сумм долгосрочной дебиторской задолженности в целом, краткосрочной дебиторской задолженности в целом и отдельных их статей, а также дается оценка изменениям структуры дебиторской задолженности, произошедшим в отчетном году.

Особое внимание обращается на изменение суммы и удельного веса долгосрочной дебиторской задолженности, поскольку их увеличение может быть охарактеризовано как негативное явление, так как долгосрочная дебиторская задолженность предполагает отвлечение денежных средств из оборота на продолжительное время и сопряжена, как правило, с большим риском, чем краткосрочная дебиторская задолженность.

Далее анализируется объем, состав, структура и динамика кредиторской задолженности.

По итогам расчетов делаются выводы о влиянии на отклонение общей величины кредиторской задолженности коммерческой организации изменений сумм долгосрочной кредиторской задолженности в целом, краткосрочной кредиторской задолженности в целом и отдельных их статей, а также дается оценка изменениям структуры кредиторской задолженности, произошедшим в отчетном году.

Особое внимание обращается на изменение суммы и удельного веса краткосрочной кредиторской задолженности, поскольку их увеличение может быть охарактеризовано как негативное явление, так как краткосрочная кредиторская задолженность сопряжена, как правило, с большим риском, чем долгосрочная кредиторская задолженность, поскольку требует более раннего погашения.

Затем составляется и анализируется баланс дебиторской и кредиторской задолженностей, поскольку кредиторская задолженность считается источником финансирования дебиторской задолженности.

В таблицу помещаются все имеющиеся статьи дебиторской задолженности и все имеющиеся статьи кредиторской задолженности, определяются общие объемы дебиторской задолженности и кредиторской задолженности, после чего производится их сравнение и определяется пассивное или активное сальдо дебиторской и кредиторской задолженностей.

Пассивное сальдо – это превышение кредиторской задолженности над дебиторской задолженностью.

Активное сальдо – это превышение дебиторской задолженности над кредиторской задолженностью.

После определения активного или пассивного сальдо обе части таблицы уравниваются путем сложения активного (пассивного) сальдо и итога кредиторской (дебиторской) задолженности. Полученное число помещается в строку «Баланс». С противоположной стороны, где сальдо отсутствует, результат из строки «Итого» переносится в строку «Баланс».

Следует отметить, что наиболее оптимальной ситуацией считается равенство дебиторской и кредиторской задолженностей, так как кредиторская задолженность – источник финансирования дебиторской задолженности. Менее оптимальная ситуация связана с наличием пассивного сальдо, которое рассматривается в качестве своеобразного дополнительного источника финансирования, хотя и не вполне надежного. Наименее оптимальная ситуация обусловлена существованием активного сальдо, которое может быть охарактеризовано как своеобразное дополнительное отвлечение средств из оборота.

В ходе анализа баланса дебиторской и кредиторской задолженностей выявляются причины возникновения активного или пассивного сальдо, и определяется влияние на его отклонение изменений по каждой статье дебиторской и кредиторской задолженностей.

Следующим этапом анализируются абсолютные и относительные показатели, характеризующие дебиторскую и кредиторскую задолженность:

1.Абсолютный показатель просроченной дебиторской и кредиторской задолженности. Просроченной принято считать такую задолженность, по которой истек трехмесячный срок с момента наступления даты ее погашения.

2. Оборачиваемость дебиторской и кредиторской задолженности, определяемая по формулам:

Коб.дз = В/ ДЗср,

Коб.кз = В/ КЗср,

где В – выручка от реализации продукции (без НДС);

ДЗср – средняя величина дебиторской задолженности;

КЗср – средняя величина кредиторской задолженности.

Оборачиваемость задолженности показывает количество оборотов, совершаемых этими средствами за отчетный период (как правило, за год).

3. Период погашения задолженности:

Т = 360/ Коб.

Необходимо принять во внимание, что чем больше период просрочки дебиторской задолженности, тем выше риск ее непогашения. Тенденция к увеличению этого показателя свидетельствует о снижении ликвидности.

Анализ рассчитанных показателей проводится в динамике, в сравнении с данными аналогичных предприятий, среднеотраслевыми значениями, а также друг с другом.

Рост среднего срока погашения дебиторской задолженности обычно является признаком либерализации кредитной политики предприятия, которая, как правило, приводит к увеличению объемов продаж, но и потери по безнадежным долгам в значительной степени при этом возрастают. И, наоборот, снижение среднего срока погашения дебиторской задолженности обычно свидетельствует об ужесточении кредитной политики предприятия, которое, как правило, приводит к сокращению объемов продаж, но и потери по безнадежным долгам существенно при этом уменьшаются.

Рост среднего срока погашения кредиторской задолженности обычно считается признаком ухудшения платежеспособности предприятия, однако, с другой стороны, сохранение денежных средств, предназначенных для ее погашения, в обороте на более продолжительное время способствует росту эффективности его финансово-хозяйственной деятельности. И, наоборот, сокращение среднего срока погашения кредиторской задолженности обычно свидетельствует об улучшении платежеспособности предприятия, но и денежные средства, идущие на ее погашение, изымаются из оборота раньше, что ведет к снижению эффективности его финансово-хозяйственной деятельности.

При этом целесообразно, чтобы срок погашения дебиторской задолженности не превышал срок погашения кредиторской задолженности.

Кроме того, рассчитываются такие показатели, как операционный и финансовый цикл.

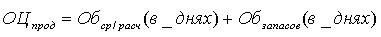

Операционный цикл равен времени между закупкой сырья и материалов или товаров и получением выручки от реализации продукции. Рассчитывается по формуле:

Люди также интересуются этой лекцией: 5 часть.

При снижении операционного цикла при прочих равных условиях снижается время между закупкой сырья и получением выручки, вследствие чего растет рентабельность. Соответственно снижение данного показателя в днях благоприятно характеризует деятельность организации.

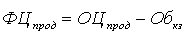

Финансовый цикл начинается с момента оплаты поставщикам материалов (погашение кредиторской задолженности), заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности).

где Об кз – оборачиваемость кредиторской задолженности (в днях).

Завершающий этап анализа – исследование влияния изменений величин дебиторской и кредиторской задолженностей на финансовое состояние коммерческой организации через его основные характеристики: имущественное положение, финансовую устойчивость, платежеспособность и ликвидность, деловую активность.