Валютные отношения и их правовое регулирования

12. Валютные отношения и их правовое регулирования

§ 1. Правовое регулирование валютных отношений

Источниками правового регулирования валютных отношений являются: Федеральный закон «О валютном регулировали и валютном контроле» № 3615—01 от-9 октября 1992 г. (в ред федеральных законов от 29 декабря 1998 г, № 192-ФЗ, от 5 июля 1999 г. № 128-ФЗ, от 31 мая 2001 г. № 72-ФЗ), отдельные положения федеральных законов «О банках и банковской деятельности» (ст. 5,36), «О Центральном банке Российской Федерации (Банке России)» (ст. 35, 61, 70), «О драгоценных металлах]» драгоценных камнях» (ст. 1, 2, 6, 8, 15, 20, 21), Закон РФ № 120-ФЗ от 21 июля 1997 г. «О налоге на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте», Президента РФ, постановления Правительства РФ, нормальные документы Центрального банка РФ и Министерства финансов РФ. Основу современного валютного законодательства составляет Федеральный закон «О валютном регулировании и валютном контроле», который не предполагали принятия в свое развитие ни одного закона. Данный Закон ориентируется только на акты подзаконного характера.

Валютная система — это форма организации валютных отношений, закрепленная национальным законодательством или межгосударственным соглашением. Валютные отношения — это одна из разновидностей денежных отношений, которая возникает при функционировании денег в международном обороте. Кроме того, валютные, отношения включают повседневные связи, в которые вступают частные лица, фирмы, банки на валютных и денежных рынках с целью осуществления международных расчетов, кредитных и валютных операций.

Я Валютный рынок представляет собой рынок, на котором национальная валюта одной страны может обмениваться на национальные валюты других стран. Главную роль на рынках иностранной валюты играют крупные банки различных стран (они носят название торговых банков), которые расположены или имеют отделения в крупнейших центрах торговли иностранной валютой, таких как Лондон, Токио, Цюрих. Обменная ставка представляет собой количество рублей, необходимых для покупки одного доллара.

| Деньги, обслуживающие международные отношения, называются валютой.

Валютные системы подразделяются на национальную, региональную и мировую.

Национальная валютная система базируется на национальной валюте. Под национальной валютой понимают денежную единицу страны. Национальная валюта существует в наличной [форме (банкноты, монеты) и в безналичной (остатки на банковских счетах). Эмитентами национальной валюты являются национальные центральные и коммерческие банки.

Основными элементами национальной валютной системы являются следующие:

Рекомендуемые материалы

• национальная валюта;

• национальное регулирование международной валютной ликвидности;

• режим курса национальной валюты;

• национальное регулирование валютных ограничений и условий конвертируемости национальной валюты;

• режим национальных рынков валюты и золота;

• национальные органы, осуществляющие валютное регулирование.

Под валютой Российской Федерации в Законе РФ «О валютном регулировании и валютном контроле» понимается:

а) находящиеся в обращении, а также изъятые или изымаемые из обращения, но подлежащие обмену рубли в виде банковских билетов (банкнот) Центрального банка РФ и монеты;

б) средства в рублях на счетах в банках и иных кредитных учреждениях РФ;

в) средства в рублях на счетах в банках и иных кредитных учреждениях за пределами Российской Федерации на основании соглашения, заключаемого Правительством РФ и Центральным банком РФ с соответствующими органами иностранного государства об использовании на территории данного государства валюты Российской Федерации в качестве законного платежного средства.

Ценные бумаги, номинированные в валюте Российской Федерации, — это платежные документы (чеки, векселя и т.д.), эмиссионные ценные бумаги (включая акции и облигации), ценные бумаги, производные от эмиссионных ценных бумаг (включая депозитарные расписки), опционы, дающие право на приобретение эмиссионных ценных бумаг, и другие долговые обязательства, выраженные в валюте Российской Федерации.

Под иностранной валютой Закон понимает

а) денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств, а также изъятые или изымаемые из обращения, но подлежащие обмену денежные знаки,

б) средства на счетах в денежных единицах иностранных государств и международных денежных или расчетных единицах

К валютным ценностям относятся,;

а) иностранная валюта;

б) ценные бумаги, номинированные в иностранной валюте, — платежные документы (чеки, векселя и т.д.), эмиссионные 'ценные бумаги (включая акции, облигации), ценные бумаги, производные от эмиссионных ценных бумаг (включая депозитарные расписки), опционы, дающие право на приобретение ценных бумаг, и долговые обязательства, выраженные в иностранной валюте,

в) драгоценные металлы — золото, серебро, платина и металлы платиновой группы (палладий, иридий, родий, рутений и осмий) в любом виде и состоянии, за исключением ювелирных и других бытовых изделий, а также лома таких изделий,

г) природные драгоценные камни — алмазы, рубины, изумруды, сапфиры и александриты в сыром и обработанном виде, а также жемчуг, за исключением ювелирных и других бытовых изделий из этих камней и лома таких изделий.

Порядок и условия отнесения изделий из драгоценных металлов и природных драгоценных камней к ювелирным и другим бытовым изделиям и лому таких изделий устанавливаются Правительством РФ,

Валютные операции включают:

а) операции, связанные с переходом права собственности и иных нрав на валютные ценности, в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте;

б) ввоз и пересылка в РФ, а также вывоз и пересылка из РФ валютных ценностей;

в) осуществление международных денежных переводов,

г) расчеты между резидентами и нерезидентами в валюте Российской Федерации

Операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

Под текущими валютными операциями понимаются следующие операции

а) переводы в РФ и из РФ иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности), а также для осуществления расчетов, связанных с кредитованием экспортно-импортное операции на срок не более 90 дней,

б) получение и предоставление финансовых кредитов на срок не более 180 дней,

в) переводы в Российскую Федерацию и из нее процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала,

г) переводы неторгового характера в Российскую Федерацию

и из нее, включающие — выплаты заработной платы, стипендий, пенсий, алиментов, государственных пособий, доплат и компенсаций, а также выплаты по возмещению вреда, причиненного работникам в результате несчастных случаев или профессиональных заболеваний при исполнении ими своих трудовых обязанностей,

— оплату расходов, связанных с командированием работников за рубеж,

— платежи в связи с принятием наследства,

— платежи, связанные с погребением умершего,

— выплаты денежных компенсаций жертвам политических репрессий, членам их семей и наследникам,

— оплату приобретения и строительства за пределами территории РФ зданий для нужд дипломатических представительств, консульских учреждений и постоянных представительств РФ при международных, межгосударственных (межправительственных) организациях,

— средства на содержание дипломатических и других официальных представительств государства за рубежом,

— платежи, связанные с нотариальными и следственными действиями, платежи, связанные с судебными и арбитражными издержками, платежи по возмещению расходов арбитражным и административным органам, а также суммы государственной пошлины, уплаченные в связи с произведением указанных действий и рассмотрением дел в судах;

— выплаты денежных средств на основании приговоров, решений и определений судебных, следственных и других правоохранительных органов;

— платежи за участие в международных конгрессах, симпозиумах, конференциях, спортивных и культурных мероприятиях, а также в других международных встречах, выставках и ярмарках, за исключением затрат на капиталовложения и других материальных затрат;

— плату за обучение граждан одного государства в образовательных учреждениях другого государства,, лечение граждан одного государства в лечебно-профилактических учреждениях другого государства;

— выплату авторских вознаграждений;

— взносы в международные общественные объединения;

— расходы, связанные с гастролями артистов;

— иные валютные операции, перечень которых устанавливается Правительством РФ.

Валютные операции, связанные с движением капитала, включают:

а) прямые инвестиции, т.е. вложения в уставный капитал предприятия с целью извлечения дохода и получения прав па участие в управлении предприятием;

б) портфельные инвестиции, т.е. приобретение ценных бумаг;

в) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

г) предоставление и получение отсрочки платежа на срок более $0 дней по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности)'

д) предоставление и получение финансовых кредиток на срок более 180 дней;

е.) все иные валютные операции, не являющиеся текущими валютными операциями.

Уполномоченные банки — это банки и иные кредитные учреждения, получившие лицензии Центрального банка РФ на проведение валютных операций.

Свободно конвертируемая валюта — это иностранная валюта, которая без ограничений обменивается на валюту другого иностранного государства при осуществлении текущих валютных операций.

Отсчет сроков платежа при осуществлении расчетов, связанных с экспортом товаров, ведется с даты фактического пересечения экспортируемыми товарами таможенной границы Российской Федерации.

Важнейшими понятиями системы валютного регулирования являются понятия «резидент» и «нерезидент». В Законе РФ «О банках и банковской деятельности» даны следующие определения этих понятий.

1. Резиденты.

• физические лица, имеющие постоянное местожительство Российской Федерации, в том числе временно находящиеся за ее пределами;

• юридические лица, созданные в соответствии с законодательством Российской Федерации с местонахождением в РФ;

• предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством Российской Федерации с местонахождением в РФ,

• дипломатические и иные официальные представительства Российской Федерации, находящиеся за ее пределами;

• филиалы и представительства, находящиеся за пределами Российской Федерации, названных ранее юридических лиц, а также предприятий и организаций, таковыми не являющихся.

2. Нерезиденты:

• физические лица, имеющие постоянное местожительство за пределами Российской Федерации, в том числе временно находящиеся в РФ;

• юридические лица, созданные в соответствии с законодательством иностранных государств с местонахождением за пределами РФ;

• предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств с местонахождением за пределами РФ;

• находящиеся в Российской Федерации иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства,

• находящиеся в Российской Федерации филиалы и представительства нерезидентов — юридических лиц и предприятий, не являющихся юридическими лицами.

Деление субъектов валютных правоотношений на резидентов и нерезидентов обусловлено разным объемом представленных им прав и обязанностей по совершению различных валютных операций и сделок.

Резиденты могут иметь счета в иностранной валюте в уполномоченных банках.

Иностранная валюта, получаемая предприятиями (организациями) — резидентами, подлежит обязательному зачислению на их счета в уполномоченных банках, если иное не установлено Центральным банком РФ.

Кроме того, резиденты могут иметь счета в иностранной валюте в банках за пределами Российской Федерации в случаях и на условиях, устанавливаемых Центральным банком РФ.

Резиденты могут иметь счета в иностранной валюте, не являющейся свободно конвертируемой валютой, в банках за пределами территории РФ для расчетов по договорам международного строительного подряда, заключенным с субподрядчиками, выполняющими отдельные виды работ (услуг), расчетов связанных с закупкой необходимых для исполнения указанных договоров товаров, и расчетов с командированными специалистами — гражданами РФ осуществляемых в соответствии с этими договорами. Резиденты обязаны уведомить налоговые органы по месту своего учета об открытии указанных счетов на основании указанных выше договоров и ежемесячно отчитываются перед указанными налоговыми органами о движении денежных средств на этих счетах с приложением банковских выписок по таким счетам.

Порядок открытия и ведения уполномоченными банками счетов резидентов в иностранной валюте; устанавливает Центральный банк РФ.

Текущие валютные операции осуществляются резидентами без ограничений.

Валютные операции, связанные с движением капитала, осуществляются резидентами в порядке, устанавливаемом Центральным банком РФ,

При этом без ограничений осуществляются следующие валютные операции.

— расчеты за экспорт товаров, указанных в разделах XVI, XVII, XIX Товарной номенклатуры внешнеэкономической деятельности РФ, при условии, что срок возврата валютной выручки от реализации этих товаров на экспорт не будет превышать три года с даты фактического пересечения данными товарами таможенной границы РФ,

— расчеты за производимые резидентами за пределами территории Российской Федерации строительные и подрядные работы, сроки платежа за которые в соответствии с условиями заключенных договоров превышают 90 дней, при условии, что срок возврата валютной выручки за произведенные строительные и подрядные работы не будет превышать пять лет с даты заключения такого договора;

— расчеты, связанные со взносами и выплатами по страхованию и перестрахованию, осуществляемыми в период срока действия соответствующего договора, при условии, что срок действия указанного договора не будет превышать пять лет с даты его заключения;

— переводы физическим лицом-резидентом иностранной валюты в РФ и из РФ на сумму не превышающую 75 тыс. долл. США, осуществляемые в течение календарного года в целях приобретения физическим лицом — резидентом прав на ценные бумаги, номинированные в иностранной валюте, или в целях реализации физическим лицом-резидентом принадлежащих ему прав на указанные ценные бумаги. Указанные переводы осуществляются физическим лицом-резидентом через счет в уполномоченном банке, порядок открытия и ведения которого определяется законодательством РФ. При переводе физическим лицом — резидентом иностранной валюты для приобретения прав на ценные бумаги, номинированные в иностранной валюте, указанное лицо и уполномоченный банк, через который был совершен указанный перевод, обязаны в течение 10 рабочих дней с даты осуществления такого перевода уведомить о состоявшемся переводе налоговый орган по месту учета осуществившего этот перевод физического лица-резидента, приложив банковские выписки по указанному счету.

Порядок предоставления и получения резидентами отсрочки платежа на срок более 90 дней по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности) определяется Правительством РФ по согласованию с Центральным банком РФ.

Резиденты имеют право без ограничений переводить, ввозить и пересылать валютные ценности в Российскую Федерацию при соблюдении таможенных правил. Порядок обязательного перевода ввоза и пересылки в Российскую Федерацию иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам, устанавливает Центральный банк РФ. Порядок обязательного ввоза и пересылки в Российскую Федерацию драгоценных металлов, природных драгоценных камней, также жемчуга, принадлежащих резидентам определяет Правительство РФ.

Резиденты также имеют право продавать иностранную валюту за валюту Российской Федерации на внутреннем валютном рынке России в порядке, предусмотренном ст. 4 Закона РФ «О валютном регулировании и валютном контроле».

Порядок обязательной продажи резидентами поступлений иностранной валюты на внутреннем валютном рынке Российской Федерации устанавливается Президентом РФ с последующим представлением информации Верховному Совету Российской Федерации.

Физические лица-резиденты имеют право переводить, вывозить и пересылать из Российской Федерации ранее переведенные, ввезенные ,или пересланные в Российскую Федерацию валютные ценности при соблюдении таможенных правил в пределах, указанных в декларации или ином документе, подтверждающем их перевод, ввоз или пересылку в Российскую Федерацию.

Порядок вывоза и пересылки резидентами из Российской Федерации валютных ценностей, за исключением случаев, указанных в п. 6 ст. 6 указанного Закона, устанавливает Центральный банк РФ совместно с Государственным таможенным комитетом РФ.

При этом физические лица-резиденты могут единовременно вывозить из Российской Федерации при соблюдении таможенных правил наличную иностранную валюту в размере, не превышающем сумму, эквивалентную 10 тыс. долл. США, в том числе в случаях, указанных в п. 6 ст. 6 Закона РФ «О валютном регулировании и валютном контроле». Единовременный вывоз наличной иностранной валюты из Российской Федерации физическими лицами-резидентами в размере, превышающем сумму, эквивалентную 10 тыс. долл. США, производится только с разрешения Центрального банка РФ выдаваемого в порядке, устанавливаемом Центральным банком РФ по согласованию с Правительством РФ, в том числе в случаях, указанных в п. 6 ст„ 6 указанного Закона.

Обязательной принадлежностью любого юридического или физического лица, осуществляющего валютные операции, является наличие счета в иностранной валюте.

Валютный счет может быть открыт только в уполномоченном банке на территории Российской Федерации. Открытие счетов в филиалах иностранных банков, расположенных в Российской Федерации (не говоря уже о счетах за границей), допускается только с разрешения Центрального банка РФ и в установленном им порядке.

Нерезиденты могут иметь счета в иностранной валюте и в валюте Российской Федерации в уполномоченных банках.

Порядок открытия и ведения уполномоченными банками счетов нерезидентов в иностранной валюте и в валюте Российской Федерации устанавливает Центральный банк РФ.

Нерезиденты имеют право без ограничений переводить, ввозить и пересылать валютные ценности в Российскую Федерацию при соблюдении таможенных правил, а также продавать и покупать иностранную валюту за валюту Российской Федерации в порядке, устанавливаемом Центральным банком РФ.

Нерезиденты имеют право беспрепятственно переводить, вывозить и пересылать из Российской Федерации валютные ценности при соблюдении таможенных правил, если эти валютные ценности были ранее переведены, ввезены или пересланы в Российскую Федерацию или приобретены в Российской Федерации на основаниях, указанных в п. 2 ст. 8 Закона РФ «О валютном регулировании и валютном контроле» и в иных случаях в соответствии с российским законодательством.

При этом физические лица-нерезиденты могут вывозить из Российской Федерации при соблюдении таможенных правил наличную иностранную валюту в размере, не превышающем сумму иностранной валюты, ранее ввезенную, переведенную или пересланную в Российскую Федерацию, с предоставлением документов, подтверждающих ее ввоз, перевод или пересылку в РФ.

Порядок перевода, вывоза и пересылки нерезидентами из Российской Федерации валютных ценностей, за исключением случаев, указанных в предыдущем абзаце, устанавливает Центральный банк РФ совместно с Государственным таможенным комитетом РФ.

Резиденты и нерезиденты, осуществляющие в Российской Федерации валютные операции, а также нерезиденты, осуществляющие операции с валютой Российской Федерации и ценными бумагами в валюте Российской Федерации, имеют право:

а) знакомиться с актами проверок, проведенных органами и агентами валютного контроля;

б) обжаловать действия агентов валютного контроля соответствующим органам валютного контроля, а также действия органов валютного контроля в порядке, установленном российским законодательством;

в) на другие права, установленные Законом РФ «О валютном регулировании и валютном контроле» и иными законодательными актами Российской Федерации,

Резиденты и нерезиденты, осуществляющие в Российской Федерации валютные операции, а также нерезиденты, осуществляющие операции с валютой РФ и ценными бумагами в валюте РФ, обязаны:

а) представлять органам и агентам валютного контроля все запрашиваемые документы и информацию об осуществлении валютных операций;

б) представлять органам и агентам валютного контроля объяснения в ходе проведения ими проверок, а также по их результатам;

в) в случае несогласия с фактами, изложенными в акте проверки, произведенной органами и агентами валютного контроля, представлять письменные пояснения мотивов отказа от подписания этого акта;

г) вести учет и составлять отчетность по проводимым ими валютным операциям, обеспечивая их сохранность не менее пяти лет;

д) выполнять требования (предписания) органов валютного контроля об устранении выявленных нарушений;

е) выполнять другие обязанности, установленные российским законодательством.

Для открытия счета резиденту — юридическому лицу необходимо представить в банк:

а) заявление на открытие счета, подписанное руководителем предприятия — юридического лица;

б) нотариально заверенную копию документов о государственной регистрации юридического лица (например, в Москве — это свидетельство, выдаваемое Московской регистрационной палатой и ее филиалами);

в) нотариально заверенные копии учредительных документов (устава и документа об учреждении),

г) справку государственной налоговой инспекции о постановке на учет в качестве налогоплательщика

д) нотариально заверенную карточку с образцами подписей и оттиском печати предприятия.

Все эти документы необходимы банку для того, чтобы он мог удостовериться, что заключает договор на расчетно-кредитное и кассовое обслуживание с организацией, которая создана в полном соответствии с законодательством Российской Федерации, определить ее статус (резидент/нерезидент),а также, чтобы иметь возможность идентифицировать лиц, имеющих право распоряжаться счетом.

Для открытия счета не требуется какая-либо дополнительная регистрация в качестве участника внешнеэкономической деятельности.

Резиденту — физическому лицу для открытия счета необходимо представить в банк заявление и образец своей подписи.

Открытие валютного счета не всегда оформляется специальным документом или договором. Как правило, сам факт принятия банком указанных выше документов и открытия счета является достаточным, чтобы считать договор валютного счета заключенным. При отсутствии специального документа между банком и клиентом их отношения регулируются внутренними инструкциями банка, с которыми клиент должен быть ознакомлен под расписку во избежание в дальнейшем возможных разногласии с банком при осуществлении им валютных операции по поручению клиента.

В силу того, что заключение договора на открытие и ведение валютного счета между банком и организацией носит добровольный характер, обе стороны имеют право выбора. Это значит, что банк может самостоятельно решать, какую организацию он хочет иметь в качестве своего клиента, а предприятие, организация выбирает для открытия счета банк из числа уполномоченных банков. При этом клиент вправе иметь валютные счета в нескольких уполномоченных банках (в отличие от расчетного счета в рублях).

При выборе клиентов банк обращает внимание на направления деятельности предприятия, объем имеющихся у него средств, количество проводимых им валютных операций и проч. Предприятие также заключает договор именно с тем банком, который может ему предложить наибольший объем услуг и с наивысшим качеством, что во многом зависит как от величины средств банка, так и от вида лицензии на проведение валютных операций. Банк, обладающий генеральной валютной лицензией и в силу этого имеющий возможность устанавливать корреспондентские отношения с любыми иностранными банками, имеет большие возможности для скорейшего проведения операций своих клиентов (особенно, если банк является участником системы (SWIFT).

Порядок открытия и ведения уполномоченными банками счетов резидентов в иностранной валюте устанавливает Центральный банк РФ, поэтому при согласовании основных условий договора стороны, прежде всего уполномоченный банк, должны руководствоваться соответствующими актами ЦБ РФ.

В настоящее время резидентам открываются следующие валютные счета: текущий валютный счет, транзитный валютный счет, специальный транзитный валютный счет.

Текущий валютный счет открывается и ведется только в тех иностранных валютах, в которых в соответствии с действующим законодательством Российской Федерации могут осуществляться международные расчеты.

На текущие валютные счета предприятий, учреждений, организаций (резидентов и нерезидентов) в российских банках без ограничений могут зачисляться следующие поступления в наличной валюте:

• неиспользованный остаток наличной валюты, ранее полученной юридическим лицом в соответствующем уполномоченном банке для оплаты расходов, связанных для оплаты наличной валютой иных расходов в случаях, разрешенных Банком России;

• таможенные платежи физических лиц;

• .оплата физическими лицами подоходного налога в валюте;

• суммы, изъятые в качестве взысканий у юридических лиц за совершенные ими правонарушения должностными лицами правоохранительных, налоговых и таможенных органов;

• иные суммы в случаях, специально разрешенных Банком России.

Транзитный валютный счет является распределительным. Он предназначен только для операций по осуществлению обязательной продажи части валютной, выручки.

На специальный транзитный валютный счет зачисляются следующие поступления в пользу его владельца.

а) валюта, купленная резидентом за рубли на рынке (в полном объеме);

б) валюта, ранее списанная со специального транзитного валютного счета и являющаяся суммами.

— не использованными для оплаты командировочных расходов,

— полученными от продажи дорожных чеков, не использованных для оплаты командировочных расходов;

— переведенными с депозитного счета, открытого за счет средств, переведенных со специального транзитного валютного

счета.

Существуют определенные особенности ведения валютных счетов, открываемых на имя физических лиц-резидентов. Режим этих счетов устанавливается с учетом характера происхождения валютных средств.

Гражданин может открывать в уполномоченных банках валютные счета без представления документов о легальном происхождении валютных средств (т.е. без подтверждения того факта, что они приобретены им законным путем). В этом случае валюта не может быть переведена за границу в течение 12 месяцев с момента ее зачисления на счет. Нерезиденты открывают валютные счета в уполномоченных банках на аналогичных условиях.

Режим валютных счетов, т.е. перечень поступлений и платежей, разрешенных к проведению по этим счетам, определяется действующим валютным законодательством.

Особенностью валютных счетов нерезидентов прежде всего является ограничительный перечень разрешенных валютных источников, за счет которых нерезидент вправе открыть счет. Это:

а) средства, переведенные, вывезенные или пересланные из-за границы,

б) поступления от резидентов и нерезидентов за реализуемые на территории СССР товары и услуги;

в) средства, поступающие в погашение обязательств перед владельцами счетов;

г) проценты, уплачиваемые уполномоченными банками;

д) поступления со счетов других нерезидентов в уполномоченных банках;

е) поступления от инвестиций на территории СССР.

Особый порядок открытия и режим ведения счетов нерезидентов в российской валюте подробно изложен в Инструкции Центрального банка РФ от 16 июля 1993 г. № 16 «О порядке открытия и ведения уполномоченными банками счетов нерезидентов в валюте Российской Федерации» и кратко сводится к следующему:

• нерезиденты открывают счета в валюте Российской Федерации только на: свое имя либо от имени и по поручению своих учредителей; открытие счетов на имя резидентов, а также совместных с резидентами счетов запрещено;

• расчеты па рублевым счетам нерезидентов осуществляются в соответствии с действующими правилами безналичных расчетов в РФ,

• все рублевые счета нерезидентов открываются в следующем порядке,

Предприятия, организации-нерезиденты для открытия счета должны представить документы:

а) легализованные в посольстве Российской Федерации за границей или в посольстве иностранного государства в Российской Федерации копии документов, определяющие юридический статус нерезидента (копии учредительных документов, выписка из торгового реестра или банковского реестра — для банка);

б) для представительств и филиалов — копию документа свидетельствующего о согласовании вопроса о размещении представительства и филиала нерезидента с местными органами государственной власти; для представительств также — копии разрешений на открытие представительства либо иных документов, свидетельствующих об аккредитации представительства в Российской Федерации;

в) нотариально заверенную карточку-счет образцами подписей лиц, уполномоченных распоряжаться счетом, и оттиском печати;

г) справку налогового органа о постановке на учет в качестве налогоплательщика;

д) легализованную копию разрешения национального (центрального) банка, если оно требуется для открытия рублевого счета в Российской федерации.

Все копии документов должны быть легализованы или нотариально заверены. Если какие-либо документы составлены на иностранном языке, нерезидент обязан представить также заверенный перевод их на русский язык.

Для открытия счета в валюте Российской Федерации физическое лицо-нерезидент обязано при личной явке предъявить паспорт или въездную визу и представить следующие документы.

а) справку налогового органа о постановке на учет в качестве

налогоплательщика;

б) нотариально заверенную карточку с образцом подписи распорядителя счета.

Уполномоченный банк вправе не ограничиться указанными документами и запросить у нерезидента (как предприятия, организации, так и физического лица) дополнительные Документы, например, подтверждающие платежеспособность нерезидента

Нерезидент вправе открыть счет на свое имя и распоряжаться им как лично, так и через доверенное лицо

Доверенность на открытие счета (распоряжаться счетом) должна быть удостоверена нотариально либо легализована

Уполномоченные банки могут открывать нерезидентам следующие типы банковских счетов в рублях

• счет «К» (конвертируемый) — открывается физическим лицам-нерезидентам, юридическим лицам-нерезидентам, в том числе банкам-нерезидентам, и официальным представительствам для расчетов в рублях по операциям, перечисляемым в приложении 1 к Инструкции № 93-И от 12 октября 2000 г. Средства на данном счете могут использоваться для покупки валюты на внутреннем валютном рынке РФ в порядке, установленном Банком России,

• счет «Н» (неконвертируемый) — открывается физическим лицам-нерезидентам, юридическим лицам-нерезидентам, в том числе банкам-нерезидентам, и официальным представительствам для расчетов в рублях по операциям, предусмотренным в приложении 1 к Инструкции № 93-И Средства на данном счете можно использовать для покупки валюты на внутреннем валютном рынке РФ в порядке, предусмотренном в п 3 8 Инструкции № 93-И,

• счет «Ф» (счет физического лица) — открывается физическим лицам-нерезидентам для расчетов в рублях по операциям, предусмотренным в приложении 1 к Инструкции № 93-И Средства на этом счете могут использоваться для покупки валюты на внутреннем валютном рынке РФ в порядке, установленном Банком России

Количество банковских счетов типа «К», «Н», «Ф», открытых на имя одного нерезидента в одном или в нескольких банках, не ограничивается Счета типа «К», «Н», «Ф» вправе открывать нерезидентам исключительно кредитные организации, являющиеся уполномоченными банками.

Счета «К», «Н» и «Ф» банки открывают на основании заключенных с нерезидентами договоров банковского счета. Указанные договоры с банком могут заключать также:

— официальные представительства — от своего имени;

— руководители филиалов (представительств) юридических лиц-нерезидентов, действующие от имени этих юридических лиц на основании соответствующим образом удостоверенных доверенностей. Доверенность, присланная (ввезенная) из-за границы, должна быть легализована в посольстве (консульстве) РФ за границей или в посольстве (консульстве) иностранного государства в РФ. Для открытия счета нерезидент представляет в банк документы, представление которых обязательно в соответствии с законодательством РФ,

Для открытия счетов «К», «Н» юридические лица-нерезиденты, банки-нерезиденты и официальные представительства представляют в уполномоченный банк также:

• Юридические лица-нерезиденты кроме (банков-нерезидентов):

— «легализованные в посольстве (консульстве) РФ за границей документы, подтверждающие правовой статус юридического лица по законодательству страны, где создано это юридическое лицо (в частности, учредительные документы и документы, подтверждающие государственную регистрацию данного лица);

— заверенную в установленном порядке копию положения о филиале (представительстве), если договор с банком об открытии указанных счетов заключает от имени юридического лица-нерезидента руководитель его филиала (представительства), действующий на основании доверенности;

— заверенную в установленном порядке карточку с образцами подписей лиц, уполномоченных распоряжаться счетом в рублях.

• Банки-нерезиденты:

— легализованные в посольстве (консульстве) РФ за границей документы, подтверждающие правовой статус банка-нерезидента по законодательству страны, где создан этот банк (в частности, учредительные документы и документы, подтверждающие государственную регистрацию банка);

— заверенную в установленном порядке копию положения о филиале (представительстве), если договор с банком об открытии указанных счетов заключает от имени банка-нерезидента руководитель его филиала (представительства), действующий на основании доверенности;

— альбом образцов подписей лиц, уполномоченных совершать сделки от ни банка-нерезидента, в том числе распоряжаться его рублевым счетом.

• Официальные представительства:

1) представительство иностранного государства в РФ:

— карточку с образцами подписей лиц, уполномоченных распоряжаться счетом, подписанную руководителем представительства и заверенную печатью представительства;

2) международная организации:

— документы, подтверждающие правовой статус организации, заверенные ее печатью;

— карточку с образцами подписей лиц, уполномоченных распоряжаться счетом, заверенную печатью организации.

Если банк и юридическое лицо-нерезидент (представительство иностранного государства, международная организация) предполагают обмениваться электронными документами, то они должны установить процедуру признания аналога собственноручной подписи, а также заключить договор о порядке и условиях его использования.

Физическому лицу-нерезиденту счета «К», «Н», «Ф» открываются банком при его личном присутствии по предъявлению паспорта или иного документа, удостоверяющего его личность и признаваемого в России в этом качестве (если иное не предусмотрено договорами РФ), содержащего надлежащим образом оформленную въездную визу (если международным договором РФ не предусмотрен безвизовый въезд лица-нерезидента, прибывшего на территорию РФ).

Вышеперечисленные документы не нуждаются в легализации, если они были оформлены на территории:

а) государств — участников Гаагской конвенции 1961 г. (при наличии апостиля, проставленного компетентным органом иностранного государства на самом документе или отдельном листе);

б) государств — участников Конвенции 1993 г. о правовой помощи и правовых отношениях по гражданским, семейным и | уголовным делам;

в) государств, с которыми РФ заключила договоры о право-f, вой помощи и правовых отношениях по гражданским, семейным и уголовным делам.

Документы, составленные на иностранном языке (кроме альбома образцов подписей лиц, уполномоченных распоряжаться рублевым счетом банка-нерезидента), представляются в банк с переводом на русский язык, заверенным в установленном порядке.

Расчеты в рублях по операциям нерезидентов на территории РФ осуществляются в наличном и безналичном порядке в соответствии с законодательством РФ с учетом особенностей, установленных Инструкцией № 93-И. В частности, при платежах наличными нерезиденты обязаны соблюдать соответствующий порядок, установленный для резидентов, включая предельный размер платежей наличными между юридическими лицами.

Кредиты (займы) в рублях физическим лицам-нерезидентам резиденты выдают в безналичном порядке.

Перечень операций, проводимых с использованием счетов «К», «Н», «Ф>> (таблица А приложения, 1 к Инструкции 93-И), включает:

1) конверсионные операции:

— платежи уполномоченных банков в рублях за иностранную валюту проданную нерезидентами — зачисление на счета «К», «Н», «Ф»;

— платежи нерезидентов в рублях за иностранную валюту, проданную уполномоченными банками — списание со счетов «К», «Ф»;

— платежи нерезидентов в рублях за иностранную валюту покупаемую у уполномоченных банков в случае, предусмотренном п. 3.8. Инструкции 93-И;

2) платежи по торговым операциям и услугам:

— резидентов за продаваемые нерезидентами товары (срок от даты предоплаты до даты поставки товара не превышает 90 дней либо оплата, осуществляется после поставки товара), за исключением недвижимости и, ценных бумаг — зачисление на счет «К»;

— резидентов за продаваемые нерезидентами товары (срок от даты предоплаты до даты поставки товара превышает 90 дней), за исключением недвижимости, л ценны» бумаг — зачисление на счет «Н»;

— нерезидентов за продаваемые резидентами товары, за исключением недвижимости и ценных бумаг — списание со счетов «К», «Н»;

— резидентов за оказываемые нерезидентами услуги, работы, за предоставляемые ими права на результаты интеллектуальной деятельности, информацию (срок от даты предоплаты до даты оказания услуг, работ, передачи прав, информации не превышает 90 дней) либо оплата осуществляется после оказания услуг, работ, передачи прав, информации), а также платежи за аренду движимого имущества — зачисление на счет «К»;

— резидентов за оказываемые нерезидентами услуги, работы, за предоставляемые ими права на результаты интеллектуальной деятельности, информацию (срок от даты предоплаты до даты оказания услуг, работ, передачи прав, информации превышает 90 дней) — зачисление на счет «Н»;

— нерезидентов за оказываемые резидентами услуги, работы, за предоставляемые ими права на результаты интеллектуальной деятельности, информацию, а также за аренду движимого имущества — списание со счетов «К», «Н»;

— нерезидентами в пользу резидентов возвращаемых сумм по неисполненным (расторгнутым, ненадлежаще исполненным) договорам по реализации товаров, оказанию услуг, работ, передаче прав на результаты интеллектуальной деятельности, информации, договорам арены — списание со счета — тип счета, на который были ранее зачислены денежные средства в оплату указанных товаров, услуг работ, прав на результаты интеллектуальной деятельности, информации, арендных платежей, за исключением счета типа «Ф»;

— снятие нерезидентом в порядке, установленном для юридических лиц-резидентов, наличных денежных средств для выплаты заработной платы и других вознаграждений работникам по трудовым и гражданско-правовым договорам, оплаты командировочных расходов работников, а также для мелких текущих расходов — списание со счетов — «К» (нал.), «Н» (нал);

— возврат остатка кассы представительства или филиала юридического лица-нерезидента, превышающего установленный лимит — зачисление на счета «К» (нал.), «Н» (нал.);

— получение выручки в рублях от реализации физическим лицам на территории РФ товаров, работ, услуг, в том числе выручки, полученной от юридических лиц-резидентов за реализованные перевозочные документы иностранных транспортных организаций на основании договоров поручения, комиссии, агентского договора — зачисление на счет «К» (нал.);

— платежи резидентов за реализуемое нерезидентами недвижимое имущество, находящееся на территории РФ, а также платежи резидентов за аренду у нерезидентов недвижимого имущества, находящегося на территории РФ — зачисление на счета «К», «Н»;

— платежи нерезидентов за реализуемое резидентами недвижимое имущество, находящееся на территории РФ, а также платежи нерезидентов за аренду у резидентом недвижимого имущества находящегося на территории РФ — списание со счетов «К», «Н»,

3) платежа по финансовым операциям:

— предоставление резидентами кредитов, займов нерезидентам — зачисление на счет «Н»;

— предоставление нерезидентами кредитов, займов резидентам — списание со счетов «К», «Н»,

— внесение нерезидентами банковских вкладов в уполномоченные банки — списание со счетов «К», «Н», «Ф»,

— возврат уполномоченными банками банковских вкладов нерезидентам — зачисление на счет — тип счета, с которого были ранее внесены банковские вклады,

— уплата резидентами платежей нерезидентам по кредитам, займам, банковским вкладом — зачисление на счет «К»,

— уплата нерезидентами процентных платежей резидентами по кредитам, займам — списание со счетов «К», «Н»;

— возврат резидентами сумм займов, кредитов, предоставленных нерезидентами, — зачисление на счет — тип счета, с которого был ранее предоставлен кредит, заем.

— возврат нерезидентами сумм займов, кредитов, предоставленных резидентами, — списание со счетов, «К», «Н»,

— уплата резидентами платежей нерезидентам по кредитам, займам, банковским вкладам — зачисление на счет «К»;

— уплата резидентами нерезидентам дивидендов, купонных (процентных) платежей по ценным бумагам, доходов от участия в капитале юридических лиц-резидентов зачисление на счет «К»;

— уплата нерезидентами резидентам дивидендов, купонных (процентных) платежей по ценным бумагам, доходов от участия в капитале нерезидентов — списание со счетов «К», «Н»,

— платежи резидентов по договорам страхования в пользу нерезидентов — зачисление на счета «К», «Ф»;

— платежи нерезидентов по договорам страхования в пользу резидентов — списание со счетов «К», «Я», «Ф»;

— оплата резидентами акций, долей участия в капитале юридических" лиц-резидентов, приобретаемых у нерезидентов, а также выплата юридическим лицом-резидентом денежных средств нерезиденту при ликвидации юридического лица-резидента — зачисление на счет «К»;

— оплата нерезидентами акции, долей участия в капитале юридических лиц-резидентов, приобретаемый у резидентов — списание со счета «К»,

— уплата резидентами сумм нерезидентам от реализации (погашения) ценных бумаг, за исключением акции и векселей, платежи резидентов от операции со срочными и производными финансовыми инструментами нерезидентам, выплата гарантийных, маржевых и подобных взносов, выигрышей и подобных им сумм нерезидентам при операциях со срочными финансовыми инструментами— зачисление на счет «Н»,

— уплата нерезидентами сумм резидентам от реализации (погашения) ценных бумаг, за исключением акции и векселей; платежи нерезидентов от операции со срочными и производными финансовыми инструментами резидентам, выплата гарантийных, маржевых и подобных взносов, выигрышей и подобных им сумм резидентам при операциях со срочными финансовыми инструментами— списание со счетов «К», «Н»,

— уплата резидентами сумм нерезидентам от реализации (погашения) векселей — зачисление на счет «Н»,

— уплата нерезидентами сумм резидентам от реализации (погашения) векселей — списание со счетов «К», «Н»,

— зачисление на счета банков-нерезидентов наличной валюты РФ, ввозимой в РФ в порядке, устанавливаемом Банком России совместно с Министерством финансов РФ и Государственным таможенным комитетом РФ — зачисление на счет «К»(нал.),

— снятие со счетов банков-нерезидентов наличной валюты РФ, вывозимой из РФ в порядке, устанавливаемом Банком России совместно с Министерством финансов РФ и Государственным таможенным комитетом РФ — списание со счета «К» (нал.),

— уплата нерезидентам расходов уполномоченного банка на совершение операций по счету нерезидента в рублях — списание со счетов «К», «Н», «Ф»,

— уплата уполномоченным банком процентов за пользование денежными средствами, находящимися на счете -нерезидента в рублях — зачисление на счета «К», «Н», «Ф»,

— уплата уполномоченными банками процентных платежей физическим лицам-нерезидентам по банковским вкладам — зачисление на счет «Ф»;

1) платежи по неторговым операциям

— возврат резидентам сумм налогов, пошлин и других сборов нерезидентам, за исключением консульских сборов — зачисление на счета «К», «Ф»;

— уплата нерезидентами сумм налогов, пошлин и других сборов резидентам, за исключением консульских сборов — списание со счетов «К», «Н», «ф»;

—уплата резидентами сумм неустойки (пени, штрафов) и сумм в возмещение- убытков —зачисление на счета «К», «Ф»;

— уплата нерезидентами сумм неустойки (пени, штрафов) и сумм в возмещение убытков — списание со счетов «К», «Н», «Ф»;

— выплата резидентами сумм алиментов, пенсии, наследства, пособий, дарений и пожертвований — зачисление на счет «Ф»;

— выплата нерезидентами сумм алиментов, пенсий, наследства пособий, дарений и пожертвовании — списание со счетов «К», «Ф»;

— уплата резидентами членских взносов в некоммерческие организации, сумм за участие в спортивных, культурных и других подобных мероприятиях, выставках, конференциях нерезидентам — зачисление на счет «К»;

— уплата нерезидентами членских взносов в некоммерческие организации, сумм за участие в спортивных, культурных и других подобных мероприятиях, выставках конференциях резидентам — списание со счетов «К», «Н», «Ф»;

— выплата резидентами сумм заработной платы и других видов оплаты труда, авторских и иных вознаграждений по гражданско-правовым договорам нерезидентам — зачисление на счет «ф»;

— выплата Нерезидентами сумм заработной платы и других видов оплаты труда, авторских и иных вознаграждений по гражданско-правовым договорам резидентам — списание со счетов «К>, «Н»;

— уплата резидентами сумм консульских сборов — зачисление на счет «К» (нал.);

— уплата нерезидентами сумм консульских сборов — списание со счетов «К» (нал.), «Н> (над.) «Ф*-;

— платежи физических лиц-нерезидентов в пользу резидентов при приобретении товаров, работ услуг, предназначенных для личного, семейного, домашнего и, иного использования, не связанного с предпринимательской, инвестиционной деятельностью и приобретением прав на недвижимое имущество — списание со счета «Ф»;

— возврат резидентами физическим лицам-нерезидентам платежей по сделкам, связанным с приобретением товаров, работ, услуг, предназначенных для личного, семейного, домашнего и иного использования, не связанного с предпринимательской, инвестиционной деятельностью и приобретением прав на недвижимое имущество — зачисление на счет «Ф»,

— платежи нерезидентов с использованием банковских карт — списание со счетов «К» (нал ), «Ф»,

— уплата резидентами в пользу нерезидентов сумм, выплачиваемых на основании приговоров, решений и определении судебных и других правомочных органов, а также платежей по возмещению расходов судебных, арбитражных, нотариальных и иных административных органов — зачисление на счета «К», «Ф»,

— уплата нерезидентами в пользу резидентов сумм, выплачиваемых на основании приговоров, решений и определений судебных и других правомочных органов, а также платежей по возмещению расходов судебных, арбитражных, нотариальных и иных административных органов — списание со счетов «К», «Н», «Ф»,

— зачисление наличной валюты РФ, ранее снятой со счета типа «Ф», а также ввезенной физическим лицом нерезидентом в РФ — зачисление на счет «Ф»,

— снятие наличной валюты РФ со счета типа «Ф» — снятие со счета «Ф»,

5) иные операции между резидентами и нерезидентами

— прочие платежи резидентов в пользу нерезидентов — зачисление на счет «Н»;

— прочие платежи нерезидентов в пользу резидентов — списание со счета «К»;

6) переводные операции: с одного счета нерезидента в рублях на другой счет нерезидента в рублях; со счета одного нерезидента в рублях на счет другого нерезидента в рублях.

Нерезиденты имеют право снимать со своих счетов «К», «Н» и зачислять на эти счета наличные рубли только в разрешенных случаях (см. графу таблицы А приложения Инструкции 93-И).

Физические лица-нерезиденты могут снимать со своих счетов «Ф» наличные рубли без ограничений. Но зачислять на эти счета наличность они вправе только по основаниям, указанным в приложении 1 к Инструкции № 93-И, m только при представлении документов, подтверждающих происхождение денег. Такие документы не нужны, если речь идет о зачислении на счет в течение одного дня суммы, не превышающей 30 минимальных размеров оплаты труда (далее МРОТ).

Если на счет зачисляется сумма, превышающая 3000 МРОТ, то банк в течение 10 рабочих дней со дня проведения такой операции должен, направить в территориальное учреждение Банка России по месту своего нахождения уведомление установленного образца о состоявшейся операций, приложив к нему надлежащим образом оформленную копию справки о счете «Ф» данного клиента. Уведомление и справка направляются и в том случае, если сумма рублей, зачисленная на счет в течение месяца, превышает предполагавшийся максимальный месячный объем поступлений на данный счет (этот максимум нерезидент заранее сообщает в особой справке).

Переводы рублевых средств разрешены:

1. Со счетов резидентов, открытых в уполномоченных банках, в пользу нерезидентов на их счета «К», «Н», «Ф» — только для операций, предусмотренных режимом счета нерезидента-получателя, указанного в расчетных документах.

Для этого если: перевод средств на счета «К», «Н», «Ф» означает "'Выполнение банком обязательств перед нерезидентом; сумма средств, списываемых со счета резидента в пользу нерезидента, не превышает 500 МРОТ; резидент-плательщик либо нерезидент взыскатель должен предъявить расчетный документ, а также заверенные плательщиком копии документов, подтверждающих соответствие операции режиму счета нерезидента-получателя. ,

2. Со счетов «К»,- «Н», «Ф» на счета резидентов, открытые в любых кредитных организациях-резидентах, но только для операций, которые предусмотрены режимом счета нерезидента-плательщика, указанного в расчетных документах. Нерезиденты могут вести свои расчеты в рублях и через счета «К» и «Н» банков-нерезидентов в соответствии с режимами указанных счетов. В этом случае, а также когда средства с одних рублевых счетов нерезидентов переводятся на их же другие рублевые счета, представлять в банк подтверждающие документы не нужно.

К подтверждающим документам относятся: договоры (соглашения, контракты), заключенные, путем ^оставления одного документа, подписанного сторонами, либо путем обмена документами посредством почтовой, телеграфной, телетайпной, телефонной, электронной или иной связи, а также документы, подтверждающие факт передачи товаров, работ, услуг, результатов интеллектуальной деятельности, претензии, рекламации, акты судебных и других уполномоченных административных органов, иные подтверждающие документы. Все перечисленные документы могут передаваться (обмениваться) электронным способом.

За счет средств нерезидентов на их счетах «К и «Ф» можно без ограничений покупать валюту в соответствии с законодательством РФ и нормативными актами Банка России. Средства на счете «Н» могут быть использованы для покупки валюты на внутреннем рынке РФ только при соблюдении следующих условий (п. 3.8 Инструкции 93-И);

• поручение на покупку валюты за счет средств на указанном счете нерезидент может дать только «своему» банку, в котором у него открыт счет «Н»;

• такое поручение банк должен исполнить не ранее чем через 365 календарных дней со дня его получения;

• в поручении должна быть указана рублевая сумма, находящаяся на счете «Н», за счет которой предполагается купить валюту;

• в течение срока со дня представления нерезидентом в уполномоченный банк названного поручения и до дня его исполнения или отзыва остаток денежных средств на счете «Н» не может быть меньше суммы, указанной в поручении.

При этом нерезидент вправе в любое время уменьшить рублевую сумму, ранее указанную им в поручении на покупку валюты, или отозвать поручение.

При уменьшении срок, отведенный банку для выполнения поручения, не прерывается.

Операции зачисления денег на счета «К», «Н», «Ф», а также списания средств с этих счетов (режимы счетов) перечислены в таблицах Б. В. Г Приложения 1 к Инструкции № 93-И.

Нерезидентам — юридическим лицам, в том числе не имеющим на территории РФ филиала или представительства, а также нерезидентам — физическим лицам, в том числе не являющимся индивидуальными предпринимателями, могут быть открыты специальные счета типа «С», которые подразделяются на:

— счета типа «С» — конверсионные предназначены для осуществления сделок по покупке и продаже нерезидентом валюты за рубли; сделки по покупке ценных бумаг с указанного счета оплачиваться не могут; на указанный счет не могут быть зачислены денежные средства от продажи (погашения) ценных бумаг, в том числе выплаты процентного дохода и дивидендов.

— счета типа «С» — инвестиционные предназначены для осуществления нерезидентом установленных в соответствии с Инструкцией 96-Й операций с ценными бумагами, а также вкладами в уставный капитал кредитных организаций; с этого счета денежные средства не могут использоваться для осуществления операций по купле-продаже нерезидентом иностранной валюты;

— счета типа «С» — проектные предназначены для осуществления нерезидентом инвестиций в экономику РФ в соответствии с положением Банка России от 3 октября 2000г. № 123-П, зарегистрированным Министерством юстиции РФ 12 февраля 2001 г. № "2567, «О порядке осуществления иностранных инвестиций в экономику Российской Федерации с использованием средств, находящихся на специальных счетах нерезидентов типа «С» (см. Инструкцию ЦБ РФ «О специальных счетах нерезидентов типа «С» « 96-И от 28 декабря 2000 г.).

Счета типа «С» вправе открывать и вести только уполномоченные банки, имеющие разрешение Банка России на открытие и ведение специальных счетов типа «С», которое выдается по форме Приложения 1 к Инструкции 96-И в соответствии с Требованиями к банкам для предоставления разрешений на открытие и ведение специальных счетов В рублях типа «С» (Приложение 2 к Инструкции 96-И).

Такое разрешение могут получить (или продлить его действие на новый срок) только банки, отвечающие, в частности, следующим условиям:

• наличие собственного капитала в размере не менее 200 млн руб.;

• наличие генеральной Лицензии, а также лицензии на ведение брокерской и депозитарной деятельности на рынке ценных бумаг;

• выполнение обязательных резервных требований на три последние отчетные даты:

• на три последние отчетные даты банк должен относиться

• к категории финансово стабильных банков;

• отсутствие просроченной задолженности по кредитам, взятым в Банке России, и проценты по ним на три последние отчетные даты;

• отсутствие фактов нарушения валютного законодательства за последний календарный год,

• заключение с Банком России договора о выполнении функций дилера на рынке ГКО-ОФЗ.

Открытие нерезидентам счетов типа «С» в рублях осуществляется уполномоченными банками одновременно с открытием им счетов типа «С», на которых учитываются ценные бумаги.

На имя одного нерезидента в одном уполномоченном банке могут быть открыты только один счет типа «С» (конверсионный) и один счет типа «С» (инвестиционный).

Каждый счет типа «С» (проектный) открывается на основании отдельного разрешения на перевод денежных средств со счетов нерезидентов типа«С» для инвестиции, выдаваемого Банком России. Количество таких счетов, которые могут быть открыты на имя одного нерезидента в одном уполномоченном банке, не ограничено.

Нерезиденты вправе иметь счета типа «С» — более чем в одном уполномоченном банке.

Банк России (Совет директоров Банка России) устанавливает перечень, ценных бумаг российских эмитентов, выраженных в валюте Российской Федерации операции с которыми нерезиденты производят с использованием специальных счетов типа «С». Перечень ценных бумаг публикуется в «Вестнике Банка России».

Счета типа «С» банк открывает нерезиденту на основании заключения с ним соответствующего договора (договоров) банковского счета. При этом для открытия инвестиционного и конверсионного счетов может быть использован один договор. Срок договора не может быть больше того срока, на который банк получил разрешение открывать и вести специальные счета «С».

2. Для открытия данных счетов (счета) нерезидент представляет в банк, кроме документов, необходимых для открытия счетов в банках, в соответствии с требованиями российского законодательства и иными правовыми актами, следующие надлежаще оформленные документы

юридическое лицо или физическое лицо — индивидуальный предприниматель:

• заявление;

• легализованные в посольстве (консульстве) РФ за границей документы, подтверждающие правовой статус лица по законодательству страны, где создано это юридическое лицо или зарегистрирован индивидуальный предприниматель (в частности, учредительные документы и документы, подтверждающие государственную регистрацию юридического лица или индивидуального предпринимателя); указанные документы должны быть представлены с заверенным переводом на русский язык;

• нотариально заверенные подписи лиц, которые будут распоряжаться счетами (счетом);

физическое лицо, не являющееся индивидуальным предпринимателем:

• заявление;

• паспорт или иной документ, удостоверяющий личность по законодательству страны, гражданином которой является нерезидент (для лиц без гражданства — по законодательству РФ и страны, где нерезидент имеет постоянное место жительства); нотариально заверенные подписи лиц (лица) которые будут распоряжаться счетами (счетом).

Счет «С» (проектный) банк вправе открыть нерезиденту также на основании заключенного с ним договора банковского счета, но только при наличии у данного лица специального разрешения на перевод денег со счета (счетов) «С» для инвестиции выданного Банком России в соответствии с Положением № 123.

Для присвоения нерезиденту индивидуального идентификационного' номера Уполномоченный банк направляет в Банк России (Департамент операций на открытом рынке) заявление на присвоение ИИН нерезиденту с указанием реквизитов последнего:

— полное наименование;

— страна;

— аналог кода ОКПО;

— код инвестора,

Учет ценных бумаг, приобретенных за счет денежных средств со счетов нерезидентов типа «С» (инвестиционных), осуществляется на счете типа «С», на котором учитываются ценные бумаги. Этим счетом называется совокупность разделов счета депо нерезидента в уполномоченном банке, на которых учитываются ценные бумаги, приобретенные нерезидентом & использованием денежных средств со счета типа «С» (инвестиционного).

При продаже (погашении) принадлежащих нерезиденту ценных бумаг, в том числе при выплате Процентного дохода и дивидендов, и учтенных, в банке на счете нерезидента типа «С», полученные средства зачисляются на счет нерезидента типа «С» (инвестиционный).

Счет типа «С», на котором учитываются ценные бумаги, включает

— раздел для хранения — «ценные бумаги нерезидента» —

оплата со счета «С»,

— раздел для торгов — «блокированные для торгов ценные бумаги нерезидента — оплата со счета «С»,

— раздел под оплату уставного капитала кредитных организаций — «блокированные под оплату долей (акций) ценные бумаги нерезидента — оплата со счета «С»;

— раздел под осуществление инвестиций — «блокированные для инвестиций ценные бумаги нерезидента — оплата со счета «С».

С раздела «блокировании», для инвестиции ценные бумаги нерезидента — оплата со счета «С» — ценные бумаги могут быть переведены на раздел «блокированные для торгов ценные бумаги нерезидента — оплата со счета «С» для реализации и (или)

погашения.

Для совершения операций, установленных Инструкцией 96-И, в рамках счета типа «С», на котором учитываются ценные бумаги, по согласованию с Банком России могут открываться и другие разделы, где учитываются указанные ценные бумаги.

Операции по счету типа «С», на котором учитываются ценные бумаги, включают переводы внутри счета (переводы между разделами) и внешние переводы

Внешние переводы:

— на счет типа «С», на котором учитываются ценные бумаги, зачисляются ценные бумаги нерезидентов;

а) в результате покупки ценных бумаг;

б) переведенные со счета типа «С», на котором учитываются ценные бумаги этого же нерезидента, открытого в другом банке;

в) при осуществлении нерезидентами инвестиций в экономику РФ в соответствии с Положением Банка России от 3 октября 2000 г. № 123-П «О порядке осуществления иностранных инвестиций в экономику Российской Федерации с использованием средств, находящихся на специальных счетах нерезидентов

типа «С»,

г) в иных случаях, устанавливаемых, нормативными актами Банка России,

— со счета типа «С», на котором учитываются ценные бумаги, ценные бумаги нерезидентов переводятся

а) в результате продажи ценных бумаг,

б) на счет типа «С», учитывающий ценные бумаги этого же нерезидента, открытый в другом банке;

в) при оплате долей (акций) кредитных организаций при их первичном размещении в порядке, установленном Банком России;

г) при осуществлении нерезидентами инвестиций в экономику РФ в соответствии с указанным выше Положением Банка России РФ № Ш-П;

д) в иных случаях, устанавливаемых нормативными актами Банка России.

Внутренние переводы:

— уполномоченные банки в зависимости от проводимой операции осуществляют переводы ценных бумаг нерезидентов на соответствующие разделы счета типа «Q>, на которых учитываются ценные бумаги

Открытие уполномоченным банкой нерезиденту счета типа «С», на котором учитываются ценные 'бумаги этого нерезидента, не имеющего, в этом же банке счетов в рублях типа «С», не допускается.

Нерезиденты с использованием денежных средств и ценных бумаг, учитываемых на счетах типа «С*, могут осуществлять только следующие сделки:

1. Конверсионные сделки — сделки купли-продажи иностранной валюты за рубли, заключаемые между нерезидентом и банком, действующим от своего имени и за свой счет, которые делятся на кассовые конверсионные сделки и срочные конверсионные сделки. Специальные требования и правила проведения конверсионных сделок с использованием счетов типа «С» устанавливаются нормативными актами Банка России. Конверционные сделки. могут осуществляться уполномоченными банками только с использованием счетов нерезидентов типа «С» (конверсионных).

2. Сделки, связанные с обслуживании нерезидента на рынке ценных бумаг:

— покупка ценных бумаг;

— продажа ценных бумаг;

— иные сделки,, устанавливаемые нормативными актами Банка России.

Дата исполнения указанных сделок может отличаться от даты их заключения. В случае нарушения нерезидентом нормативных документов, регламентирующих проведение операций на рынке ГКО-ОФЗ, или осуществления нерезидентом указанных сделок по ценам, отличающимся от рыночных, операций нерезидента на рынке ГКО-ОФЗ могут быть приостановлены на срок до трех месяцев. Кроме того, эти сделки могут осуществляться только с использованием счета типа «С» (инвестиционного) и счета типа «С», на котором учитываются ценные бумаги.

Расчеты по сделкам на рынке ценных бумаг и порядок представления отчетности в Банк России по операциям банков по счетам типа «С» устанавливаются нормативными актами Банка России.

Режим счета типа «С» (конверсионный).

На счет типа «С» (конверсионный) подлежат зачислению суммы в рублях:

а) поступающие от продажи нерезидентом банку иностранной валюты по сделкам, заключение и исполнение которых осуществляются в соответствии с требованиями п. 5.2. Инструкции 96-И, в порядке, отдельно устанавливаемом Банком России;

б) поступающие со счета типа «С» (инвестиционного), открытого нерезиденту в этом же банке, на условиях, устанавливаемых Банком России;

в) поступающие с другого счета типа «С» (конверсионного), открытого тому же нерезиденту в другом банке;

г) поступающие со счета типа «С» (проектного) в соответствии с Положением Банка России № 123-П;

д) в иных случаях, устанавливаемых нормативными актами Банка России. Со счета типа «С» (конверсионного) суммы в рублях перечисляются нерезидентом:

а) для оплаты приобретенной нерезидентом иностранной валюты у банка за рубли по сделкам, заключение и исполнение которых осуществляются в соответствии с требованиями Инструкции 96-И;

б) на счет типа «С» (инвестиционный), открытый нерезиденту в этом же банке;

в) на другой счет типа «С» (конверсионный), открытый тому же нерезиденту в другом банке;

г) в иных случаях, устанавливаемых нормативными актами Банка России.

Режим счета типа «С» (инвестиционный): На счет типа «С» (инвестиционный) подлежат зачислению суммы в рублях;

а) полученные в результате погашения или реализации ценных бумаг, а также выплаты процентного дохода и дивиденда ранее купленных и оплаченных с его счетов типа «С»;

б) поступающие со счета типа «С» (конверсионного), открытого нерезиденту в этом же банке;

в) поступающие с другого счета типа «С» (инвестиционного) открытого тому же нерезиденту в другом банке;

г) полученные в результате отчуждения долей в уставном капитале (продажи акций) кредитных организаций, а также од распределении прибыли в кредитных организациях, доли в уставном капитале которых оплачены со счета типа «С».

д) поступающие со счета типа «С» (проектного) в соответствии с положением Банка России № 123-41.

е) в, иных случаях устанавливаемых: нормативными актам Банка России.

Со счета тапа «С» (инвестиционногоi суммы в рублях перечисляются нерезидентами;

а) для приобретения ценных бумаг, перечень которых устанавливается в соответствии с п. 1.2 Инструкции 96-И;

б) для уплаты налогов и сборов, а также оплаты расходе) связанных с операциями, осуществляемыми с использование денежных средств и ценных бумаг, устанавливаемых на счета типа «С» (комиссия, уплаченная организатору торговли; комиссионное вознаграждение дилеру; оплата услуг субдепозитария по хранению и осуществлению переводов ценных бумаг; плата : расчетное обслуживание нерезидента банком, а также комиссии уплаченная банку за проведение конверсионных операций);

в) на другой счет типа «С» (инвестиционный), открытый тому же нерезиденту в другом банке;

г) на счет типа «О (конверсионный), открытый нерезидент в этом же банке, на условиях, установленных Банком России;»

д) для оплаты долей в уставном капитале (акций) кредитных организаций при их первичном размещении в порядке, установленном Банком России в соответствии с Федеральным законе «О банках и банковской деятельности»;

е) на счет типа «С» (проектный) в соответствии с Положением Банка России №123-П;

ж) в иных случаях, устанавливаемых нормативными актам Банка России.

Режим счета типа «С» (проектный).

Основанием для открытия и осуществления операций счету типа «С» (проектному) является разрешение на перевод денежных средств со счетов нерезидента типа «С» для инвестиции, выдаваемой нерезиденту Банком России в соответствии с Положением Банка России № 123-П.

Режим каждого счета типа «С» (проектного) устанавливается конкретным разрешением на перевод денежных средств со счетов нерезидентов типа «С» для инвестиции. 1 Уполномоченный банк не может начислять проценты на средства, находящиеся на счетах нерезидентов типа «С» (конверсионных), счетах типа «С» (инвестиционных), а также счетах типа «С» (проектных).

Уполномоченные банки и нерезиденты — владельцы счетов типа «С» несут ответственностью нарушение порядка открытия и ведения счетов типа «С», а также совершение сделок с активами, учитываемыми на счетах типа «С», в соответствии с Законом РФ «О валютном регулировании и валютном контроле».

К таким нарушениям относятся:

а) совершение операций по счетам типа «С», не предусмотренных режимом счетов, установленных Инструкцией 96-И;

б) совершение сделок с использованием денежных средств и ( ценных бумаг, учитываемых на счетах типа «С», с нарушением порядка их совершения, установленного нормативными актами Банка России;

в) нарушение правил учета сделок с использованием денежных средств и ценных бумаг, учитываемых на счетах типа «С».

г) недостоверное или несвоевременное предоставление уполномоченным банком отчетности об операциях нерезидентов по а счетам типа «С», установленной Банком России;

д) несоответствие уполномоченного банка требованиям к банкам для предоставления разрешений на открытие и ведение специальных счетов в рублях типа «С».

При обнаружении перечисленных нарушений Банк России направляет уполномоченному банку предписание об их устранении с указанием срока.

Неустранение нарушений в установленный предписанием Банка России срок является основанием для приостановления в операций по счету типа «С», в

При этом операции приостанавливаются до устранения нарушений, но на срок, не превышающий три месяца.

Основанием для отзыва разрешения являются:

а) неустранение нарушений в течение срока свыше трех месяцев;

б) повторное совершение уполномоченным банком или нерезидентом — владельцем счета типа «С» указанных нарушений.

В случае принятия Банком России решения об отзыве у уполномоченного банка разрешения:

а) Банк России направляет уведомление об отзыве разрешения уполномоченному банку;

б) в срок не позднее десяти рабочих дней с момента получения от Банка России уведомления об отзыве разрешения уполномоченный банк извещает владельцев счетов типа «С» об отзыве разрешения и предлагает перевести принадлежащие нерезиденту денежные "средства и ценные бумаги на соответствующие счета типа «С» в Другом банке.

Однако при этом должны сохраняться следующие обязательства уполномоченного банка по осуществлению операций по счету типа «С» в рублях.

а) обязательства банка по осуществлению операций по перечислению по счёту типа «С» для оплаты приобретенной нерезидентом иностранной валюты у банка за рубли по сделкам, осуществляющимся в соответствии с требованиями Инструкции 96-И, и на другой счет «С» (конверсионный) открытый тому же нерезиденту в другом банке;

б) обязательства банка по осуществлению иных операций по счетам типа «С», предусмотренных Инструкцией 96-И и связанных с исполнением обязательств нерезидента перед третьими лицами (или третьих лиц перед нерезидентами), возникших до получения уведомления об отзыве разрешения.

В случае отзыва разрешения или прекращения договора банковского счета на основании которого открыт счет типа «С» в рублях, остатки средств,, находящиеся на смете типа «С», после выполнения перечисленных выше обстоятельств, могут быть переведены только, на, соответствующий счет типа «С» нерезидента, открытый в другом банке.

Отчетность по счетам типа «;С» предоставляется уполномоченным банком в Банк России до момента закрытия им счетов нерезидентов.

Средства нерезидентов на счетах типа 4С» (конверсионных) учитываются в банках на пассивном балансовом счете № 40806 «Юридические и физические лица — нерезиденты — счета типа «С» (конверсионные).

Средства нерезидентов на счетах типа «С» (инвестиционных) учитываются в банках на пассивном балансовом счете

№ 40809 «Юридические и физические лица — нерезиденты — счета типа «С» (инвестиционные)».

Аналитический учет к балансовым счетам № 40806 и № 40809 ведется на отдельных лицевых счетах, «Счета юридических лиц-нерезидентов», «Счета физических лиц-нерезидентов», открываемых каждому нерезиденту.

Средства нерезидентов на счетах типа «С» (проектных) учитываются в банках на пассивном балансовом счете № 40812 «Юридические и физические лица-нерезиденты — счета типа «С» (проектные)».

Аналитический учет к балансовому счету № 40812 ведется банками на отдельных лицевых счетах, открываемых нерезиденту под каждое отдельное разрешение на перевод' денежных средств со счетов типа «С» для инвестиции.

Бухгалтерский учет операций по счету типа «С» (конверсионному), счету типа «С» (инвестиционному) и счету типа «С» (проектному) ведется банками в соответствии с Типовыми проводками по счетам типа «С» в рублях.

Уполномоченные банки осуществляют контроль за соответствием валютных операций, проверяемых клиентами, действующему валютному законодательству и представляют в Центральный банк РФ отчетность о проводимых валютных операциях.

Основным органом валютного регулирования в Российской Федерации является Центральный банк РФ. Банк России определяет сферу и порядок обращения в Российской Федерации иностранной валюты и ценных бумах в иностранной валюте, издает нормативные акты, обязательные к исполнению в Федерации резидентами и нерезидентами, проводит все виды валютных операций; устанавливает правила проведения резидентами и нерезидентами операций с иностранной валютой и ценными бумагами в иностранной валюте, а также правила проведения нерезидентами в Российской Федерации операций с валютой и ценными бумагами в валюте Федерации; устанавливает порядок обязательного перевоза, ввоза и пересылки в Российскую Федерацию иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам, а также случаи и условия открытия резидентами счетов в иностранной валюте в банках за пределами Федерации. Кроме того, Центральный банк РФ устанавливает общие правила выдачи лицензии банкам и иным кредитным учреждениям на осуществление валютных операций и выдает такие лицензии; устанавливает единые формы учета, отчетности, документации и статистики валютных операций, в том числе уполномоченными банками, а также порядок и сроки их представления; готовит и публикует статистику валютных операций в Российской Федерации по принятым международным стандартом; выполняет другие функции в соответствии с Законом РФ «О валютном регулировании и валютном контроле».

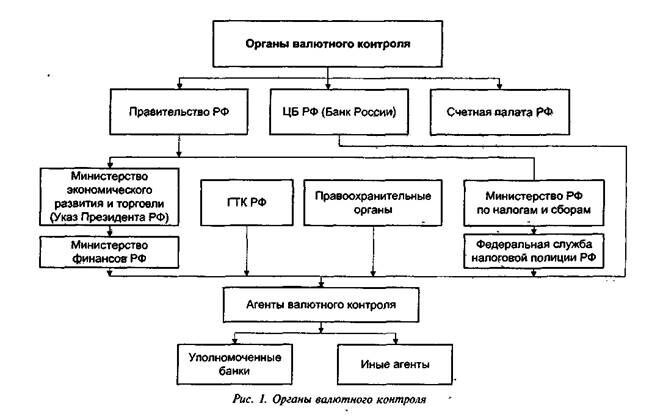

Под валютным контролем законодатель понимает деятельность государств, направленную на обеспечение валютного законодательства при осуществлении валютных операций. Валютный контроль осуществляется органами Валютного контроля и их агентами. Органами валютного контроля являются Центральный банк РФ и Правительство РФ. Агентами валютного контроля являются организации, которые в соответствии с законодательными актами могут осуществлять функции валютного контроля и уполномоченные банки.

Основными целями и направлениями валютного контроля являются:

• определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий и разрешений;

• проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке Российской Федерации;

• проверка обоснованности платежей в иностранной валюте;

• проверка полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в рублях.

Резиденты и нерезиденты, осуществляющие в Российской Федерации валютные, операции с рублями и ценными бумагами в рублях РФ, обязаны:

• представлять вышеуказанным организациям все запрашиваемые ими документы и информацию об осуществлении валютных операций;

• в течение пяти лет сохранять всю документацию, касающуюся каждой проведенной валютной операции;

• устранять нарушения, выявленные органами валютного контроля.

Валютный контроль может осуществляться на разных стадиях проведения валютных операций.

Одно из основных направлении валютного контроля — контроль за поступлением в Российскую Федерацию валютной выручки от экспорта товаров. Цель этого контроля — обеспечить поступление валютной выручки в Российскую Федерацию на счета экспортеров в уполномоченных банках. Зачисление валютной выручки на другие счета допускается только с разрешения ЦБ РФ. Для этого существует так называемый «паспорт экспортной сделки», порядок ведения которого определен совместной Инструкцией ЦБ РФ и Государственного таможенного комитета РФ от 12 октября 1993 г.

Другое направление валютного контроля — защита валюты Российской Федерации, российских валютных ценностей в целом. Отсюда контроль за ввозом/вывозом, переводом и пересылкой за границу и из-за границы российской валюты, иностранной валюты, а также других валютных ценностей.

Система организаций, осуществляющих контроль за правомерностью валютных операции, является двухступенчатой. В нее входят органы валютного контроля и их агенты (см. рис. I).

В соответствии с Законом РФ от 9 октября 1992 г. № 3615-1 органами валютного контроля в Российской Федерации являются Центральный банк РФ, а также Правительство РФ в соответствии с законами Российской Федерации.

Агентами валютного контроля являются организации, которые в соответствии с законодательными актами Российской Федерации могут осуществлять функции валютного контроля. Агенты валютного контроля подотчетны соответствующим органам валютного контроля.

Уполномоченные банки являются агентами валютного контроля, подотчетными Центральному банку РФ (ст. 11).

Органы валютного контроля в пределах своей компетенции издают нормативные акты, обязательные к исполнению всеми резидентами и нерезидентами в Российской Федерации.

Органы валютного контроля определяют порядок и формы учета, отчетности и документации по валютным операциям резидентов и нерезидентов (ст. 12 Закона РФ «О валютном регулировании и валютном контроле»).

Органы и агенты валютного контроля осуществляют контроль за проводимыми в Российской Федерации резидентами и нерезидентами валютными операциями, за соответствием этих операций законодательству, условиям лицензий и разрешений и т.д.; проводят проверки валютных операций резидентов и нерезидентов в Российской Федерации

|

|