Основы деятельности коммерческих банков

Лекция №3

Основы деятельности коммерческих банков

1. Организационно-правовые основы создания и функционирования КБ

2. Государственная регистрация кредитных организаций

3. Собственные ресурсы коммерческих банков

4. Привлеченные ресурсы коммерческих банков

- Организационно-правовые основы создания и функционирования КБ

Рекомендуемые материалы

Банк – это основная структурная единица сферы денежного обращения, он посредник в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Исключительное значение банков определяется прежде всего тем, что они:

- образовывают платежные средства (создают новые деньги в виде кредитов),

- выпускают платежные средства в оборот (осуществляют записи на счет клиента суммы кредитных денег),

- проводят изъятие платежных средств из оборота (банки реализуют погашение кредита заемщиком).

Таким образом банки кредитуют сферу экономики, стимулируя тем самым её развитие.

В России имеются следующие источники банковского права:

1. Конституция РФ,

2. Федеральное банковское законодательство, включающее:

а) специальное законодательство: федеральные законы: «О ЦБ РФ (Банке России)», «О банках и банковской деятельности», «О несостоятельности, (банкротстве) кредитных организаций», «О страховании вкладов физических лиц в банках РФ»,

б) общее законодательство: Гражданский кодекс, Бюджетный кодекс, Налоговый кодекс, Уголовный кодекс, Бюджетный кодекс, Арбитражный процессуальный кодекс, федеральные законы: «О валютном регулировании и валютном контроле», «Об акционерных обществах», «Об обществах с ограниченной ответственностью», «О рынке ценных бумаг», «О защите конкуренции на рынке финансовых услуг», «О залоге», «Об ипотеке (залоге недвижимости)», «О лизинге», «О драгоценных металлах и драгоценных камнях»,

3. Банковское законодательство субъектов Федерации (законы носят общий характер, под их влиянием банковская деятельность в регионах приобретает некоторые особенности), подзаконные акты (в т.ч. инструкции, положения, указания ЦБ РФ),

4. решения Конституционного суда РФ, Верховного суда РФ и т.д.

5. нормы международного права,

6. договоры, стороной которых являются банки,

7. банковские обычаи делового оборота.

К операциям коммерческих банков относятся:

1) привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок); размещение привлеченных средств от своего имени и за свой счет;

3) открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов; осуществление операций с ними и драгоценными камнями,

8) выдача банковских гарантий;

9) осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

10) выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

11) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

12) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

13) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте. Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

2.Государственная регистрация кредитных организаций

Кредитные организации подлежат государственной регистрации в соответствии с Федеральным законом "О государственной регистрации юридических лиц и индивидуальных предпринимателей". Решение о государственной регистрации принимается Банком России.

Для государственной регистрации кредитной организации и получения лицензии на осуществление банковских операций представляются следующие документы:

1.заявление с ходатайством о регистрации,

2.учредительный договор,

3.устав,

4.протокол собрания учредителей о принятии устава и утверждении кандидатур на должности руководителя и главбуха,

5.свидетельство об уплате госпошлины,

6.копии свидетельств о государственной регистрации учредителей – юридических лиц, аудиторские заключения о достоверности их финансовой отчетности, подтвержденная налоговыми органами выполнения обязательств перед бюджетом за последнее 3 года,

7.декларации о доходах учредителей – физических лиц, заверенных налоговыми органами,

8.анкеты на должность кандидатов на должность руководителей и главбуха (необходимо экономическое или юридическое образование, опытом работы в банке не менее 1 года),

9.бизнес-план, утвержденный собранием учредителей.

Осуществление банковских операций производится только на основании лицензии, выдаваемой Банком России. Выдача лицензий регламентируется Инструкцией ЦБ №109-И от 14.01.2004г. «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций».

В лицензии на осуществление банковских операций указываются банковские операции, на осуществление которых данная кредитная организация имеет право, а также валюта, в которой эти банковские операции могут осуществляться.

Осуществление юридическим лицом банковских операций без лицензии влечет за собой взыскание с такого юридического лица всей суммы, полученной в результате осуществления данных операций, а также взыскание штрафа в двукратном размере этой суммы в федеральный бюджет.

Вновь создаваемому банку могут выдаваться следующие виды лицензий:

1. лицензия на ведение банковских операций в рублях (без права привлечения во вклады денег физических лиц),

2. лицензия на ведение банковских операций в рублях и иностранной валюте (без права привлечения во вклады денег физических лиц),

3. лицензия на привлечение во вклады и размещение драгоценных металлов (может быть выдана одновременно с лицензией №2).

Чтобы получить дополнительные лицензии, банку необходимо:

- быть финансово устойчивым в течение последних 6 месяцев,

- выполнять резервные требования ЦБ,

- не иметь долгов перед бюджетом и внебюджетными фондами,

- иметь адекватную организационную структуру, в т.ч. службу внутреннего контроля,

- иметь сотрудников, отвечающих квалификационным требованиям ЦБ,

- соблюдать технические требования, включая требования к оборудованию, необходимому для осуществления банковских операций.

- с момента регистрации банка прошло не менее 2 лет.

При соблюдении указанных условий действующему банку могут быть выданы следующие виды лицензий:

1. лицензия на привлечение во вклады денег физических лиц в рублях,

2. лицензия на привлечение во вклады денег физических лиц (в рублях или иностранной валюте),

3. генеральная лицензия, если банк имеет все вышеперечисленные лицензии, а его собственный капитал должен быть не менее суммы, эквивалентной 5 млн. евро.

3.Собственные ресурсы коммерческих банков

Для осуществления своей деятельности коммерческие банки должны иметь в своем распоряжении определенные ресурсы. Ресурсы коммерческого банка – это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для активных операций.

По способу образования ресурсы банка можно разделить на две основные группы: собственный капитал и привлеченные средства (14,2% - собственный, 85,8% - привлеченный капитал).

Собственный капитал представляет собой средства, принадлежащие непосредственно коммерческому банку в период его деятельности.

Функции собственного капитала:

- защитная (собственный капитал является защитой от банкротства, защитой интересов кредиторов и вкладчиков),

- оперативная (собственный капитал - основной источник формирования и развития материальной базы банка),

- регулирующая (функция связана с заинтересованностью общества в стабильности банковской системы)

В качестве собственных средств выступают элементы, способные служить подстраховкой на случай непредвиденных убытков. Это уставный капитал, резервные фонды, нераспределенная прибыль, эмиссионные доходы и другие собственные источники, образующие капитал первого уровня (основной капитал), а также элементы капитала второго уровня (дополнительного капитала), которые имеют менее постоянный характер, но также могут быть использованы для покрытия непредвиденных убытков.

Источниками дополнительного капитала банка являются:

- прирост стоимости имущества за счет переоценки,

- часть резерва на возможные потери по ссудам,

- фонды, сформированные в текущем году, прибыль текущего года,

- субординированные кредиты (он предоставляется коммерческому банку на срок не менее 5 лет и может быть востребован кредитором только по окончании срока действия договора, а в случае ликвидации банка – после полного удовлетворения требований других кредиторов.

- привилегированные акции с кумулятивным эффектом.

Собственный капитал банка как совокупность всех источников основного и дополнительного капиталов, числящихся на балансе банка, представляет валовой собственный капитал банка (капитал-брутто). В российской практике чаще используется показатель чистого собственного капитала банка (капитала-нетто), который представляет собой сумму фактически имеющихся у банка собственных средств и может быть использован в качестве кредитных ресурсов. Расчет чистого собственного капитала (ЧСК) осуществляется в три этапа:

1. определение величины чистого основного капитала (ЧОК). Из суммы всех источников собственного капитала банка исключаются нематериальные активы, собственные акции, выкупленные банком у акционеров, непокрытые убытки прошлых лет и убыток текущего года,

2. определение реальной величины дополнительного капитала (ДК).

Если ДК ЧОК, то ДК полностью включается в чистый собственный капитал, если ДК>ЧОК, то ДК уменьшается до величины ЧОК и только эта часть будет включаться в чистый собственный капитал.

ЧОК, то ДК полностью включается в чистый собственный капитал, если ДК>ЧОК, то ДК уменьшается до величины ЧОК и только эта часть будет включаться в чистый собственный капитал.

3. ЧСК = ЧОК + ДК – недосозданный резерв под возможные потери по ссудам и под обесценение ценных бумаг – просроченная дебиторская задолженность длительностью свыше 30 дней – вложения банка в акции, приобретенные для инвестирования – субординированные кредиты

Норматив достаточности собственного капитала определяется как соотношение собственного капитала банка к суммарному объему активов, взвешенных с учетом риска, а его минимальное значение устанавливается в зависимости от размера собственного капитала банка.

4. Привлеченные средства коммерческих банков

Привлеченные средства носят для банка временный характер. Среди них выделяют депозиты и прочие привлеченные средства. Депозиты – это денежные средства физических и юридических лиц, привлеченные в результате проведения банком операций по открытию и ведению счетов клиентов, приема вкладов, выпуска собственных ценных бумаг в виде долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций).

Прочие привлеченные средства носят характер займов, т.к. приобретаются банком по его собственной инициативе, в основном на межбанковском рынке. К ним относятся межбанковские кредиты и межбанковские депозиты.

Для оценки рационального использования привлеченных средств используются следующие показатели:

4.средний срок хранения вкладного рубля:

Где Са – средний срок хранения, дни

Оср – средний остаток вкладов,

В – обороты по выдаче вкладов,

Д – число дней в анализируемом периоде

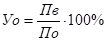

5.уровень оседания средств, поступивших во вклады (чем выше уровень оседания, тем лучше для банка).

Вместе с этой лекцией читают "30 Манна небесная".

Уо – уровень оседания вкладов, %

Пв – прирост вкладов за период,

По – обороты по приходу вкладов.

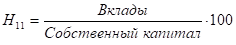

6.норматив ЦБ

Максимально допустимое значение норматива устанавливается в размере 100%