Организация инвестиционной деятельности и оценка ее эффективности

Лекция 11. Организация инвестиционной деятельности и оценка ее эффективности

11.1. Инвестиционные ресурсы: сущность, виды, структура

11.2. Определение необходимого объема производственных инвестиций

11.3. Источники финансирования производственных инвестиций

11.4. Методика оценки эффективности производственных инвестиций

11.5. Факторы повышения эффективности использования капитальных вложений

11.6. Финансовый план и оценка эффективности инвестиционных проектов

11.1. Инвестиционные ресурсы: сущность, виды, структура

Рекомендуемые материалы

Инвестиции — это долгосрочные вложения капитала (денег) в предпринимательскую деятельность (для получения прибыли).

Тот, кто имеет капитал и вкладывает его в то или иное коммерческое дело, называется инвестором, а сам процесс вложения капитала — инвестированием (долгосрочным финансированием). В любой предпринимательской деятельности инвесторами могут быть как юридические, так и физические лица, т. е. как предприятия, так и отдельные владельцы капитала.

Для характеристики инвестиций существенное теоретическое и практическое значение имеет определение видов инвестиций по отдельным признакам, т. е. их функционально-элементный состав (рис. 11.1).

В зависимости от того, где вкладывается капитал (в пределах страны или за рубежом), выделяют внутренние (отечественные) и внешние (иностранные) инвестиции. В свою очередь, внутренние инвестиции делятся на финансовые и реальные, а внешние — на прямые и портфельные.

Финансовые инвестиции означают использование наличного капитала для приобретения (покупки) акций, облигаций и других ценных бумаг, выпускаемых предприятиями и государством. При таком инвестировании имеет место перемещение титулов собственности, что дает право на получение нетрудового дохода. В литературе по вопросам политической экономии капитал в виде ценных бумаг называется фондовым, или фиктивным, поскольку он не является реальным богатством и не имеет реальной стоимости (в отличие от капитала, вложенного в различные сферы и отрасли общественного производства).

Реальные инвестиции — это вложение капитала в разные сферы и отрасли народного хозяйства (общественного производства) с целью обновления существующих и создания новых «капитальных » (материальных) благ, и как следствие — получение намного большей прибыли. Такие реальные инвестиции называют также производственными', однако в практике хозяйствования за ними закрепилось другое название — капитальные вложения.

Рис. 11.1. Функционально-элементный состав инвестиций предприятия

Внешние прямые инвестиции — это вложение капитала за рубежом, причем величина инвестиций должна составлять не менее 10% стоимости того или иного конкретного проекта. Зарубежные инвестиции, составляющие меньше 10 % стоимости осуществляемого с их помощью капитального проекта, называются портфельными. Периодический анализ соотношения прямых и портфельных инвестиций имеет практическое значение для установления общих масштабов участия иностранного капитала в сфере развития и повышения эффективности производства, других направлениях деятельности субъектов хозяйствования.

По функциональной направленности различают валовые и чистые капитальные вложения. Валовые капитальные вложения — это общая сумма единовременных затрат капитала на простое и расширенное воспроизводство основных фондов и объектов социальной инфраструктуры предприятия, а чистые — затраты только на расширенное воспроизводство. Величину чистых капитальных вложений нетрудно рассчитать. Для этого из общего объема капитальных вложений нужно исключить размер амортизационных отчислений, которые, как известно, используются на простое воспроизводство основных фондов и другого имущества предприятия.

Действующие на предприятиях системы планирования и учета в состав капитальных вложений включают: 1) стоимость строительно-монтажных работ; 2) стоимость всех видов производственного оборудования, а также входящих в состав основных фондов инструментов и инвентаря; 3) прочие капитальные работы и затраты. К последним относят: стоимость земельных участков; работы по глубокому разведочному бурению на нефть, газ и термальную воду; проектные и научно-исследовательские работы; стоимость приобретенных патентов и лицензий; затраты на подготовку эксплуатационных кадров для строящихся предприятий; стоимость нетитульных временных сооружений, связанных со строительством производственных объектов и т. п.

Соотношение между выделенными видами капитальных затрат характеризует элементно-технологическую структуру капитальных вложений. Положительной тенденцией в динамике этой структуры является постепенное увеличение части затрат на оборудование, инструмент и инвентарь при относительном уменьшении удельного веса стоимости строительно-монтажных работ.

В инвестиционной политике предприятий и их добровольных объединений очень важно принимать обоснованные решения относительно воспроизводственной структуры капитальных вложений, которая отражает соотношение долгосрочных затрат на простое и расширенное (техническое переоснащение, реконструкцию, расширение действующих предприятий, новое строительство) воспроизводство основных фондов. Главная тенденция изменения воспроизводственной структуры капитальных вложений в течение последних лет состоит в значительном увеличении удельного веса затрат на техническое переоснащение и реконструкцию действующих предприятий в большинстве отраслей производственной сферы.

По результатам специальных исследований и оценке специалистов, оптимальным (или близким к нему) можно считать соотношение затрат на простое и расширенное воспроизводство основных фондов, составляющее соответственно 35 и 65 % от общего объема валовых капитальных вложений. Именно в такой пропорции сейчас изменяется воспроизводственная структура валовых капитальных вложений в предприятия различных сфер и отраслей экономики Украины. Соотношение отдельных частей общей суммы чистых капитальных вложений составляет в среднем: техническое переоснащение и реконструкция действующих промышленных предприятий — 50—60; расширение предприятий — 15—20; новое строительство — 20—35 %.

Преимущественная направленность капитальных вложений на техническое переоснащение, реконструкцию и расширение предприятий сохранится и в ближайшей перспективе развития народного хозяйства Украины.

11.2. Определение необходимого объема производственных инвестиций

Процесс прогнозирования (планирования) капитальных вложений на предприятиях охватывает два последовательных этапа: первый — исчисление необходимого объема реальных (производственных) инвестиций на расчетный период (год, несколько лет); второй — определение конкретных источников их финансирования.

Масштабность и сложность расчетов на первом этапе зависит от возможных вариантов конкретных экономических ситуаций на рынке и на предприятии, которые могут быть сведены к трем ситуациям:

1) по количественным и качественным характеристикам рыночный спрос удовлетворяется полностью, а поэтому нет потребности в увеличении объема производства определенной продукции на соответствующем предприятии;

2)спрос на продукцию предприятия постоянно растет, а следовательно, производитель заинтересован в соответствующем увеличении объема производства с помощью ввода в действие дополнительных производственных мощностей;

3) имеет место резкое уменьшение рыночного спроса на предлагаемую для продажи продукцию; в этом случае предприятие вынуждено модернизировать ее либо срочно организовать производство новой, конкурентоспособной продукции.

В первом варианте должно осуществляться лишь простое воспроизводство основных фондов за счет амортизационных отчислений. В этом случае расчетная процедура ограничивается определением аккумулированной суммы амортизационных отчислений на реновацию основных фондов и ее сравнение с потребностью капитала для замены устаревших видов оборудования современными, более совершенными его моделями.

Второй вариант предусматривает осуществление расширенного воспроизводства основных фондов и объектов социальной инфраструктуры с целью увеличения до необходимых размеров производственной мощности предприятия преимущественно путем его технического переоснащения, реконструкции или расширения по предварительно разработанному проекту.

Для определения необходимого объема капитальных вложений по этому варианту экономической ситуации используют в зависимости от стадии планирования два метода: первый — предварительно-приблизительных расчетов (на основании показателя удельных капитальных вложений на единицу прироста производственной мощности); второй — прямых расчетов (по данным сметы технического переоснащения и реконструкции или расширения предприятия). По первому методу расчеты ведут в такой последовательности (данные условные).

• Исчисляют необходимую среднегодовую величину производственной мощности предприятия Ncp, исходя из ожидаемого коэффициента ее использования в расчетном году (0,9) и выявленного рыночного спроса на продукцию (45 000 ед.):

Nср=45000:0,9=50000ед.

• Определяют величину среднегодовой производственной мощности, которой недостает для удовлетворения рыночного спроса на продукцию, Ncр, если реальная мощность предприятия известна и составляет 45 000 ед.:

Nср= 50 000 - 45 000 = 5 000 ед.

• Рассчитывают абсолютную величину необходимой дополнительной производственной мощности Ncр, используя для этого специальный коэффициент перерасчета среднегодового ее прироста в абсолютный, который равняется 0,5 (по средним данным за длительный период):

Nабс= 5000 : 0,5 = 10 000 ед.

• На основании удельных капитальных затрат на единицу прироста производственной мощности (150 000 грн.) определяют общую сумму необходимых капитальных вложений ЕКв на расчетный период:

ЕКв= 150000-10000=1 500 000 000 грн.

Рассчитанный таким укрупненным (приблизительным) методом объем капитальных вложений затем (с появлением необходимой информации) уточняется с помощью применения-второго метода — прямых расчетов по данным счетной стоимости всей совокупности мероприятий, предусмотренных программой (планом) технического переоснащения, реконструкции или расширения действующего предприятия.

Третий возможный вариант экономической ситуации на рынке и предприятии требует уже не просто расширенного воспроизводства основных фондов, а коренной перестройки технико-технологической базы производства. По этому варианту расчеты необходимого объема капитальных вложений ведут по схеме второго варианта. Однако при этом необходимо дополнительно учитывать значительные капитальные затраты, связанные с маркетинговыми исследованиями и проектированием новых изделий, которые должны по своим технико-экономическим характеристикам полностью удовлетворять требования покупателей. При таких условиях предприятию следует быть готовым также к необходимой диверсификации производства, а тем самым — и к мобилизации инвестиционных ресурсов.

11.3. Источники финансирования производственных инвестиций

Для обеспечения эффективной хозяйственной деятельности предприятия важным является обоснование определения конкретных источников финансирования производственных инвестиций.

Наиболее просто это можно сделать для первого варианта экономической ситуации в акционерном обществе, которое становится самой распространенной формой организации бизнеса. Если по определенным причинам (ошибки организационного периода, внезапный существенный рост цен на новое оборудование и др.) аккумулированной суммы амортизационных отчислений недостаточно для финансирования замены устаревшего оборудования, то для покрытия недостаточных средств нужно использовать другие (внутренние) источники формирования средств (например, объявить подписку на обыкновенные и привилегированные акции или привлечь часть нераспределенной прибыли).

Обеспечение финансирования расширенного воспроизводства основных фондов по второму и третьему вариантам экономической ситуации на предприятии (существенное увеличение объема продукции или организация новых видов товаров в соответствии с рыночным спросом) является сложной хозяйственной задачей. Для ее правильного решения необходимо глубокое экономическое обоснование выбора тех или иных источников формирования реальных инвестиций (капитальных вложений). Достаточно продуманным, например, должно быть решение о выпуске и продаже ценных бумаг или использовании долгосрочного кредита, поскольку все это требует немалых средств: в первом случае — на печатание и размещение акций (облигаций) предприятия и выплату дивидендов акционерам, во втором — на возвращение заимствованных средств с выплатой солидного процента за пользование кредитом.

Особенно тщательного обоснования требует ходатайство предприятия о предоставлении ему прямой или непрямой государственной субсидии, В нем должны содержаться такие вопросы: необходимость и цель финансовой помощи, размер государственных средств и эффективность их использования, потребность в кредитных и налоговых льготах и т. п. Глубоко обдуманным должен быть подход к привлечению иностранных инвестиций и созданию совместных предприятий, позволяющих использовать новейшие технологии мирового уровня, изготовлять конкурентоспособную продукцию, повышать общую и финансовую эффективность отечественного производства, но иногда создающих чрезмерно большую зависимость от иностранного инвестора.

11.4. Методика оценки эффективности производственных инвестиций

Эффективность производственных инвестиций (капитальных вложений) характеризует экономические, социальные или другие результаты и хозяйственную целесообразность их осуществления. Основой оценки целесообразности капитальных затрат служит сравнение выгодности того или другого проекта при условии ограниченности капитала как ресурса и обеспечение наибольшей прибыли от реализации наилучшего из нескольких вариантов (проектов) инвестиций.

Общепринятая официальная методика оценки эффективности (целесообразности) капитальных вложений содержит прежде всего общие положения. Наиболее существенными из них являются следующие.

• Во-первых, расчеты экономической эффективности капитальных вложений применяются в процессе: разработки различных проектных и плановых (прогнозных) документов; оптимизации распределения реальных инвестиций по формам воспроизводства основных фондов; оценки эффективности использования собственных финансовых средств.

• Во-вторых, при расчетах определяют общую экономическую эффективность как отношение эффекта (результата) к сумме капитальных затрат, обусловивших этот эффект. Затраты и результаты исчисляются с учетом фактора времени. На предприятиях экономическим эффектом капитальных вложений служит прирост прибыли (хозрасчетного дохода).

• В-третьих, с целью всестороннего обоснования и анализа экономической эффективности капитальных вложений, выявления резервов ее повышения используют систему показателей — обобщающих и единичных. К обобщающим показателям относятся период окупаемости капитальных затрат (количество лет или месяцев, в течение которых возмещаются начальные инвестиции) и капиталоемкость, т. е. удельные капитальные вложения в расчете на единицу прироста производственной мощности или выпуска продукции. Единичные показатели, подлежащие общему комплексному анализу, — это производительность труда; фондоотдача; материалоемкость (энергоемкость);себестоимость; качество и технический уровень продукции; длительность инвестиционного цикла; величина социального эффекта в сравнении с социальными нормативами; показатели, характеризующие улучшение состояния окружающей природной среды.

• В-четвертых, при определении эффективности капитальных вложений должно быть исключено влияние на суммарный эффект так называемых инвестиционных факторов, т. е. мероприятии, осуществление которых не требует капитальных вложений. Это означает, что из полученного предприятием общего эффекта (прибыли) нужно исключить эффект от более полного использования введенных ранее производственных мощностей, увеличения коэффициента сменности работы оборудования, внедрения прогрессивных форм организации производства, труда и управления, повышения профессиональной подготовки и мастерства персонала и т. п.

В практике хозяйствования предприятий принимаются разнообразные решения, связанные с инвестированием производства и социальной инфраструктуры. В связи с этим принято различать общую {абсолютную) и сравнительную (оценку целесообразности) эффективность капитальных вложений.

Абсолютная эффективность капитальных затрат показывает общую величину их отдачи (результативность) на том или другом предприятии. Ее расчет необходим для оценки ожидаемого или фактического эффекта от реальных инвестиций за определенный период времени.

Сравнительная эффективность капитальных вложений определяется только тогда, когда имеется несколько инвестиционных проектов (вариантов решения хозяйственной задачи). Она характеризует преимущества (экономические, социальные и другие) какого-либо одного проекта капитальных затрат по сравнению с другим или другими. Расчеты сравнительной эффективности осуществляют с целью определения лучшего из возможных проектов (вариантов) инвестирования производства.

Абсолютная и сравнительная эффективность реальных инвестиций взаимосвязаны. Определение наиболее целесообразного проекта (варианта) капитальных вложений базируется на сопоставлении показателей абсолютной их эффективности, анализ последней осуществляется путем сравнения нормативных, запланированных или фактически достигнутых показателей, их динамики за определенный период.

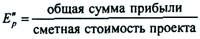

Применяют два взаимосвязанных показателя, по которым определяют абсолютную эффективность инвестиций: первый (прямой) — коэффициент экономической эффективности (прибыльности) капитальных затрат Ер ; второй (обратный по отношению к первому) — период (срок) окупаемости капитальных вложений (Тр =1/Ер). Коэффициенты экономической эффективности (прибыльности) исчисляют по соотношениям:

• для предприятий (отдельных цехов и производственных объектов), которые сооружаются (строятся)

Прирост прибыли определяется как разница в величине прибыли за последний год предшествующего и расчетного периодов (на сельскохозяйственных предприятиях — как среднегодовой прирост прибыли), а капитальные вложения учитываются суммарно в сопоставимых ценах без каких-либо вычетов.

Расчетные значения коэффициентов Ер необходимо сравнить с нормативным коэффициентом Ен, устанавливаемым централизованно Министерством экономики Украины на определенный период (его продолжительность обычно равна так называемому горизонту прогнозирования, или индикативного планирования). Проект (вариант) капитальных вложений считается целесообразным (эффективным) при условии, что Ер,>Ен.

В основу определения сравнительной эффективности реальных инвестиций положен выбор экономически наиболее целесообразного проекта капитальных вложений, который осуществляется (может осуществляться) путем расчета показателя так называемых приведенных затрат Z по формуле

где С, — текущие затраты (себестоимость) по i-му проекту;

К, — капитальные вложения по г-му проекту.

Проект (вариант) капитальных вложений с наименьшими приведенными затратами и будет наилучшим с экономической точки зрения. Этот метод определения сравнительной эффективности капитальных вложений базируется на предположении, что они (вложения) осуществляются одноразово в полном объеме. На самом деле сравниваемые проекты часто отличаются один от другого именно распределением инвестиций по срокам их осуществления или длительности создания производственных объектов. В связи с этим экономическую эффективность капитальных вложений определяют с учетом фактора времени, т. е. проводят расчет влияния разновременного осуществления капитальных затрат на их эффективность. С этой целью инвестиции более поздних лет приводят к одному расчетному году (как правило, это первый год инвестирования) умножением их на специальный коэффициент а, который определяется по формуле

где hn„ — норматив приведения разновременных затрат, равный 0,08;

t — период приведения (t-й год).

Рассчитанные по формуле коэффициенты, а имеют следующие значения для соответствующих лет: первого года — 1,0;второго — 0,926; третьего — 0,857; четвертого — 0,793; пятого — 0,734; шестого — 0,680; седьмого — 0,630; восьмого — 0,583; девятого — 0,540; десятого — 0,5.

Влияние разновременности капитальных вложений на их эффективность можно показать на таком примере (данные условные). Разработаны два проекта сооружения производственного объекта. Объем капитальных затрат по первому проекту составляет 260 млн грн., по другому — 250 млн грн. При сроке сооружения объекта 5 лет капитальные затраты по годам инвестирования распределены неодинаково (табл. 11.1)

Таблица 11.1

РАСЧЕТ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ, ПРИВЕДЕННЫХ С ПОМОЩЬЮ КОЭФФИЦИЕНТА α К ПЕРВОМУ ГОДУ ИНВЕСТИРОВАНИЯ, млн грн.

| Год инвестирования | Капитальные вложения по проектам | α | Капитальные вложения, приведенные к первому году инвестирования, по проектам | ||

| первому | второму | первому | второму | ||

| 1-й | 80 | 30 | 1,000 | 80,00 | 30,00 |

| 2-й | 80 | 40 | 0,926 | 74,08 | 37,04 |

| 3-й | 60 | 70 | 0,857 | 51,42 | 60,00 |

| 4-й | 30 | 60 | 0,793 | 23,79 | 47,58 |

| 5-й | 10 | 50 | 0,734 | 7,34 | 36,70 |

| Итого | 260 | 250 | — | 236,63 | 211,32 |

Проектная себестоимость годового выпуска продукции по первому проекту равняется 140 млн грн., по второму— 142 млн грн. Коэффициент Ен = 0,16.

Пользуясь формулой можно рассчитать приведенные затраты без учета фактора времени. По первому проекту они составляют 181,6 млн грн. (140+0,16 • 260), по второму — 182 млн грн. (142 + 0,16 • 250). Следовательно, без учета фактора времени первый проект сооружения производственного объекта является как будто более эффективным. Если же для расчетов взять капитальные затраты, приведенные к первому году инвестирования с помощью коэффициента, то преимущество следует отдать второму проекту, приведенные затраты по которому составляют 175,81 млн грн. (142+0,16 • 211,32) против 177,86 млн грн. по первому проекту. На основании этого можно сделать такой вывод: первый проект может быть одобрен только при условии улучшения распределения капитальных вложений по годам сооружения объекта.

Существуют определенные особенности оценки эффективности капитальных вложений на отдельных стадиях и направлениях инвестиционно-воспроизводственного цикла.

• В процессе осуществления проектно-сметных работ эффективность капитальных вложений должна определяться с учетом конечного их результата — качества проектных решений.

• При расчетах эффективности инвестирования технического переоснащения или реконструкции предприятия используют дополнительные показатели — условное высвобождение работников и экономию материальных и топливно-энергетических ресурсов

• Расчеты эффективности инвестирования нового строительства или расширения действующих предприятий нужно проводить с обязательным их сравнением с экономической результативностью технического переоснащения (реконструкции) соответствующих производственных объектов. В процессе сравнения показателей эффективности необходимо учитывать весь объем капитальных вложений, включая затраты на создание объектов социальной инфраструктуры, а также потери от «замораживания» инвестиций.

• Экономическую эффективность капитальных вложений в природоохранные объекты определяют сравнением достигнутого эффекта от сохранения или улучшения экологического состояния окружающей среды и капитальных затрат на создание (развитие) таких объектов.

Изложенная методика определения эффективности капитальных вложений дает возможность отобрать наилучшие проекты (варианты) по минимальной величине приведенных затрат (себестоимости объема товарной продукции плюс средние ежегодные капитальные вложения в пределах периода их нормативной окупаемости) и определить общую экономическую эффективность проекта путем расчета ожидаемого (фактического) коэффициента прибыльности инвестирования.

Однако широкое применение такой методики существенно усложняет или даже не дает объективной оценки целесообразности капиталовложений при развитых рыночных отношениях. Это объясняется тем, что названная методика:

1)базируется на показателе приведенных затрат, который является искусственно сконструированным и реально не существует в практике хозяйствования;

2)лишь частично учитывает фактор времени (изменение стоимости денег во времени);

3)игнорирует амортизационные отчисления как источник средств и тем самым ограничивает денежные потоки лишь чистыми доходами;

4)не учитывает существующих в рыночной экономике хозяйственного риска и инфляции.

С учетом этих суждений возникает настоятельная необходимость в применении несколько иных методических основ оценки целесообразности производственных инвестиций. Они должны быть избавлены от ошибок, присущих официальной методике, и благодаря этому лучше приспособлены к реальным рыночным отношениям между субъектами хозяйствования.

Прежде всего необходимо однозначно понимать и толковать новые (ранее не используемые) финансово-экономические термины: начальные инвестиции, денежный поток, дисконтная ставка, нынешняя стоимость будущих поступлений (доходов), внутренняя ставка дохода, хозяйственный риск.

Начальные инвестиции (начальная стоимость проекта) — это реальная стоимость проекта капитальных вложений с учетом результатов от продажи действующего оборудования и налогов. Математически они исчисляются как сумма обычных затрат на вложение инвестиций за минусом всего начального дохода. Начальные капитальные затраты охватывают: стоимость машин, оборудования и других необходимых предприятию орудий труда по реальной цене покупки (приобретения); дополнительные затраты, связанные с транспортированием и монтажом нового оборудования, а также с техническим надзором за ним; налоги на продажу старого оборудования, если таковые предусмотрены действующим законодательством страны. В условиях технической реконструкции или расширения действующего предприятия капитальные затраты включают также стоимость строительно-монтажных работ. При сооружении нового предприятия долгосрочными считаются все затраты, входящие в состав производственных инвестиций (капитальных вложений). В связи с началом инвестирования каждое действие предприятия имеет определенный начальный доход, т. е. выручку от продажи старого оборудования; налоговые скидки на продажу старого оборудования с убытком; налоговые льготы на инвестиции и т. п.

Денежный поток — это финансовый показатель, характеризующий степень так называемой ликвидности предприятия (фирмы, компании), т. е. измеритель того, как быстро можно продать его (ее) активы и получить деньги. Этот показатель состоит из суммы чистой прибыли предприятия и безналичных затрат (в частности, амортизационных отчислений). Учет амортизации как источника финансовых средств является оправданным и важным, поскольку амортизационные отчисления имеют определенный лаг (отрезок времени) между начислением и использованием по назначению.

Оценивая целесообразность инвестиций, обязательно устанавливают (рассчитывают) ставку дисконта (капитализации), т. е. процентную ставку, характеризующую, по сути, норму прибыли, относительный показатель минимального ожидаемого ежегодного дохода инвестора. С помощью дисконта (учетного процента) определяют специальный коэффициент, в основу расчета которого положена формула сложных процентов и который применяют для приведения инвестиций и денежных потоков к сопоставимому во времени виду (т. е. для определения нынешней стоимости последних через определенное количество лет инвестиционного цикла).

Под нынешней стоимостью понимают стоимость будущих доходов, рассчитываемых умножением денежного потока за каждый год на так называемый процентный фактор нынешней стоимости (специальный коэффициент приведения) соответствующего года на основе определенной дисконтной ставки. Если из общей величины нынешней стоимости вычесть начальные инвестиции, то получим показатель чистой нынешней стоимости, используемый в одном из наиболее распространенных методов оценки целесообразности капиталовложений в странах с развитой рыночной экономикой.

Внутренняя ставка дохода по величине равна ставке дисконта, при которой нынешняя стоимость денежных потоков и начальных инвестиций являются примерно одинаковыми. Иначе говоря, внутренняя ставка дохода — это дисконтная ставка, при которой чистая нынешняя стоимость денежных потоков равняется нулю. Этот показатель также можно достаточно широко использовать в практике хозяйствования предприятий для оценки эффективности капитальных вложений. Расчетный показатель внутренней ставки дохода должен быть не ниже предельной (необходимой) ставки, которую предприятия (фирмы, компании) устанавливают, исходя из стоимости финансирования и рискованности проекта капитальных затрат.

Хозяйственный риск обычно означает неопределенность и нестабильность гарантирования и получения ожидаемых доходов от капитальных вложений. Оценка целесообразности инвестиций — это почти всегда оценка проектов (альтернативных вариантов) с риском. Будущие доходы от реализации того или иного проекта вложения капитала могут неожиданно уменьшиться или увеличиться. Существует много факторов, вызывающих уменьшение ожидаемых денежных потоков предприятия: потеря предприятием всех позиций на внешнем или внутреннем рынке; увеличение себестоимости товарной продукции (услуг); рост стоимости финансирования; более жесткие требования к защите окружающей среды и т. п.

Основные методические положения, касающиеся определения целесообразности инвестиций того или иного субъекта хозяйствования, отражаются в согласованной системе расчетов и логических действий, которые осуществляются поэтапно, в определенной последовательности.

• Первый этап: расчет начальных инвестиций с использованием начальных цифровых данных по всем элементам, входящим в состав начальных капитальных затрат и начального дохода предприятия.

Второй этап: определение ожидаемых (возможных) и безопасных денежных потоков за каждый год расчетного периода, учитывая все виды доходов предприятия, суммы амортизационных отчислений и фактор эквивалента уверенности, абсолютное значение которого с каждым последующим годом уменьшается.

• Третий этап: определение нынешней стоимости будущих денежных потоков с использованием процентного фактора (коэффициента приведения а), рассчитываемого по формуле где hn означает ставку дисконта (капитализации).

Четвертый этап: вычисление чистой нынешней стоимости (ЧНС) денежных потоков и оценка по методу применения ЧНС целесообразности инвестиций с учетом рынка и инфляции и (или) определение внутренней ставки дохода (ВСД), при которой ЧНС равняется нулю, и принятие решения о целесообразности капитальных вложений по методу ВСД.

11.5. Факторы повышения эффективности использования капитальных вложений

На уровень эффективности использования капитальных вложений, их результативность (отдачу) влияет большая группа разнообразных организационно-экономических факторов. Без тщательного учета их в практике современного хозяйствования невозможно достичь максимальной прибыльности инвестирования производства и других сфер деятельности предприятий. Наиболее существенное влияние на эффективность капитальных вложений оказывают группы факторов, определяющих структуру и длительность инвестиционно-воспроизводственных процессов, эффектообразующую способность экономических методов управления, применяемых соответствующими субъектами хозяйствования (рис. 11.2).

1) увеличение относительного объема инвестиций, направленных на возмещение (простое воспроизводство) стоимости машин и оборудования по сравнению с общей суммой накопленного амортизационного (реновационного) фонда;

2) установление рациональных пропорций чистых капитальных вложений в различные формы расширенного воспроизводства основных фондов и формирование необходимых производственных мощностей предприятий.

Едва ли не наибольшие возможности повышения эффективности проектных решений, а тем самым и использования капитальных вложений, связаны с современной организацией проектно-сметного дела. Именно в процессе разработки проектов расширения и реконструкции действующих и сооружения новых производственных объектов (предприятий) должны быть использованы новейшие достижения в области технико-технологических и организационных решений, создания новых строительных материалов, современных принципов конструирования и пространственного размещения зданий (сооружений) с тем, чтобы реально уменьшить сметную стоимость всего объема работ.

11.2. Факторы повышения эффективности использования капитальных вложений

Большим и до сих пор слабо используемым резервом повышения эффективности капитальных вложений является значительное сокращение длительности всех стадий инвестиционного цикла— от проектирования до освоения введенных в действие производственных объектов и объемов социальной инфраструктуры. Как свидетельствует анализ фактического состояния дел на предприятиях многих отраслей народного хозяйства Украины, длительность реконструкции (расширения) действующих и строительство новых производственных объектов превышает существующие нормативы в среднем в два раза, а проектирование и освоение— приблизительно в полтора раза. К этому нужно добавить, что действующие в Украине нормативы длительности отдельных стадий инвестиционного цикла уже и так значительно выше, чем во многих зарубежных странах с развитой рыночной экономикой.

Осуществляемые с целью увеличения отдачи каждой денежной единицы капитальных вложений технические, технологические и организационные мероприятия не могут обеспечить достижение ожидаемых результатов, если они не будут сопровождаться действенными экономическими методами управления инвестиционными процессами в целом. При этом нужно подчеркнуть, что эти методы не применяются изолированно (самостоятельно), а являются составной частью общего механизма взаимоотношений между всеми субъектами хозяйствования. Однако совершенствования требуют прежде всего методы определения необходимого объема и оценки экономической целесообразности капитальных вложений, прогнозирования реальной длительности инвестиционного процесса для функционально одинаковых объектов, система мотивации интенсивного инвестирования производства.

11.6. Финансовый план и оценка эффективности инвестиционного проекта

Значительные инвестиционные ресурсы реально расходуются обычно после разработки и утверждения конкретного инвестиционного проекта предприятия или организации, под которым понимают определенный комплекс документов относительно содержания и условий реализации соответствующих мер для достижения поставленной цели (развитие технико-технологической базы, начало изготовления новой продукции, осуществления любых новых методов или форм организации деятельности и т. п.). При этом осуществление предусмотренных инвестиционным проектом мероприятий должно обязательно обеспечить положительный экономический или социальный эффект.

Наиболее важной составляющей бизнес-плана и инвестиционного проекта в целом является финансовый план, который составляется на несколько лет (3—5) по определенной типовой схеме (рис. 11.3.).

Прогнозирование объемов реализации (продажи) продукции осуществляется в виде таблицы по следующей схеме: 1) наименование продукции; 2) физический объем реализации; 3) цена реализации единицы продукции; 4) сумма реализации без НДС и акциза объем НДС и акции; 6) выручка от реализации с НДС и акцизом. При этом объем и сумма реализации прогнозируются отдельно для внутреннего и внешнего рынков. В процессе прогнозирования объемов реализации нужно также учитывать: время сбыта; задержку платежей; часть продукции, которая может быть продана в кредит и с оплатой аванса. В случае применения системы скидок сумма реализации прогнозируется с учетом всех скидок.

К инвестиционным затратам по проекту относятся инвестиции, обеспечивающие его подготовку и реализацию. Инвестиционные затраты можно разделить на капитальные и текущие. Капитальные затраты включают затраты на: 1) прединвестиционные исследования и подготовительные работы; 2) аренду и освоение земельного участка; 3)здания и сооружения, строительно-монтажные работы; 4) инфраструктуру; 5) технологию и оборудование; 6) пусконаладочные работы. В состав текущих включают затраты на подготовку эксплуатационных кадров, накладные расходы и оборотные средства.

План привлечения капитала предусматривает конкретные источники финансирования проекта: внутренние — собственные средства, привлеченные средства, государственные субсидии, кредиты коммерческих банков; внешние — кредиты международных финансовых организаций, кредиты иностранных банков, техническая помощь (гранты), портфельные иностранные инвестиции, прямые зарубежные инвестиции. По статьям «Собственные средства» и «Прямые иностранные инвестиции» инвестиционные затраты возмещаются за счет денежных средств, а также материальных и нематериальных активов инвесторов.

Рис. 11.3.Разделы финансового плана инвестиционного проекта

Если источниками финансирования служат привлеченные средства и портфельные иностранные инвестиции, то это означает, что инициаторы инвестиционного проекта привлекают средства других инвесторов (юридических или физических лиц) путем продажи акций и других ценных бумаг. По статье «Кредиты международных финансовых организаций» фиксируется объем финансовых средств, которые предлагаются (предоставлены) Всемирным банком, Международным валютным фондом, Европейским банком реконструкции и развития, другими подобными организациями. При этом суммы общей потребности в инвестиционных затратах и суммы их конкретного финансирования различными источниками количественно должны совпадать.

Целью расчета текущих затрат проекта является определение общих текущих затрат на производство продукции. Рекомендуется рассчитывать прямые затраты на единицу продукции, а затем — на весь объем реализованной продукции. Прямые затраты на единицу продукции охватывают материальные и трудовые затраты: а) сырье и материалы, комплектующие изделия и полуфабрикаты; топливо; энергия; работы по услугам производственного характера; оборотные отходы — исключаются; б) основная заработная плата персонала; отчисления на государственное социальное страхование, в Пенсионный фонд, в Государственный фонд содействия занятости; дополнительные выплаты из фонда оплаты труда.

К непрямым затратам на общий объем реализованной продукции относят:

• амортизацию основных фондов и нематериальных активов;

• рентные платежи (платежи на обязательное страхование имущества и работников; платежи на страхование иностранных инвесторов и ресурсов внешнеторговых операций; плата за землю;

плата за выбросы загрязняющих веществ и размещение отходов в пределах установленных минимумов; обязательные отчисления во внебюджетные фонды);

• маркетинговые затраты (комплексное исследование рынка, реклама, сертификация и сбыт продукции, экспертная пошлина, выставки, ярмарки, деловые переговоры и т. п.);

• административные затраты (оплата услуг связи и банков, аудиторских, ремонтно-сервисных и коммунальных услуг; офисно-хозяйственные, представительские и канцелярские расходы;

расходы на служебные командировки);

• выплата процентов за кредиты банков;

• непроизводственные расходы;

• другие операционные затраты.

Следовательно, общая сумма текущих затрат на производство и сбыт продукции включает прямые материальные и трудовые затраты, а также операционные (непрямые) расходы.

Баланс денежных потоков по своей сути — это итоги расчетов по разделам финансового плана; он характеризует движение денежных потоков, предусматривает возможные «узкие места» в оплате задолженности и других денежных обязательств, отражает источники финансирования инвестиционного проекта. Его составляют по такой схеме: 1) денежные средства на начало года; 2) поступления средств; 3) наличные денежные средства — всего; 4) денежные платежи сторонним организациям (налоги, платежи за кредиты, выплата дивидендов, погашение долгов и т. п.); 5) полная сумма денежных выплат на сторону; 6) денежные средства на конец года. Одновременно со сводным балансом денежных потоков должен формироваться план прибыли с целью определения величины налогооблагаемой прибыли.

Прогнозный бухгалтерский баланс составляется на конец каждого года реализации проекта для определения «узких мест». Методика прогнозирования обычно базируется на аналитической оценке, исходя из базисных бухгалтерских проводок, движения денежных средств, других активов, а также изменения пассивов.

Основными общепризнанными показателями эффективности инвестиционного проекта являются:

* чистый приведенный доход (ЧПД), отражающий абсолютную величину экономического эффекта от реализации инвестиций:

где ДП — нынешняя (дисконтная будущая) стоимость денежного потока;

ИС — сумма инвестиционных средств по проекту;

В лекции "48 Аменция" также много полезной информации.

• индекс доходности (ИД), который характеризует соотношение дисконтированного денежного потока (ДП') и инвестиционных рecурcoв (ИС):

• срок окупаемости (СО), т. е. срок возвращения авансированных инвестиционных средств, базирующийся на величине денежного потока с приведением его абсолютной величины к нынешней стоимости (с применением дисконтного множителя). Для его расчета можно использовать формулу:

где ДП — среднегодовая величина денежного потока за определенный период.

Для более точного определения этого показателя целесообразно использовать такой временной период (количество месяцев, лет), когда инвестиционные затраты по абсолютной величине сравняются с денежным потоком (по нарастающему итогу).