Методология комплексного анализа основных показателей хозяйственной деятельности

Тема 10. Методология комплексного анализа основных показателей хозяйственной деятельности

10.1. Значение и задачи комплексного анализа.

10.2. Анализ связи между издержками и объемами производства

10.3. Анализ связи между затратами, объемом продаж и прибылью

10.4. Анализ финансовых результатов и финансового состояния

10.5. Комплексный анализ и рейтинговая оценка финансового состояния предприятия

4.1. Значение и задачи комплексного анализа

Рекомендуемые материалы

Комплексный анализ предусматривает всестороннее изучение объектов анализа, которые описываются множественностью факторов и отражают причинно-следственные связи многих взаимосвязанных сторон объекта, представляющее собой либо совокупность локальных анализов отдельных сторон объекта, либо итоговый многофакторный анализ всего объекта в целом.

Комплексный анализ хозяйственной деятельности — это научная база принятия управленческих решений в бизнесе. Для их обоснования необходимо выявлять и прогнозировать существующие и потенциальные проблемы, производственные и финансовые риски, определять воздействие принимаемых решений на уровень рисков и доходов субъекта хозяйствования. Поэтому овладение методикой комплексного экономического анализа менеджерами всех уровней является составной частью их профессиональной подготовки.

Целью работы предприятия является рентабельность, т, е. по возможности высокий результат в денежном выражении за рассматриваемый период времени. Задача комплексного анализа — рассмотреть все частные факторы, обеспечивающие более высокий уровень рентабельности.

Денежный оборот, отражающий реальный процесс предпринимательской деятельности, фиксируется в комплексной системе бухгалтерского учета, благодаря которому формируется информационная база комплексного экономического анализа.

Комплексный анализ требует:

• детализации (выделения составных частей) тех или других явлений в той степени, в которой необходимо выяснение их наиболее существенных и главных характеристик;

• систематизации анализируемых элементов на основе изучения их взаимосвязи, взаимодействия, взаимозависимости и взаимоподчиненности с целью построения модели изучаемого объекта (системы), определения его главных компонент, функций, соподчиненное™, раскрытия логико-методической схемы анализа, которая соответствует внутренним связям изучаемых факторов.

• обобщения (синтеза) результатов анализа из всего множества изучаемых факторов с отделением типичных от случайных, главных и решающих, от которых зависят результаты деятельности, от второстепенных;

• разработки и использования системы показателей, отражающих комплексность системного исследования, причинно-следственные связи, экономический смысл явлений и процессов в хозяйственной деятельности предприятия.

Хозяйственная деятельность, являющаяся объектом экономического анализа, представляет собой открытую систему, выступает как составная часть более сложной экономической системы, поэтому комплексный экономический анализ хозяйственной деятельности в условиях рыночной экономики, проводится на основе системного подхода.

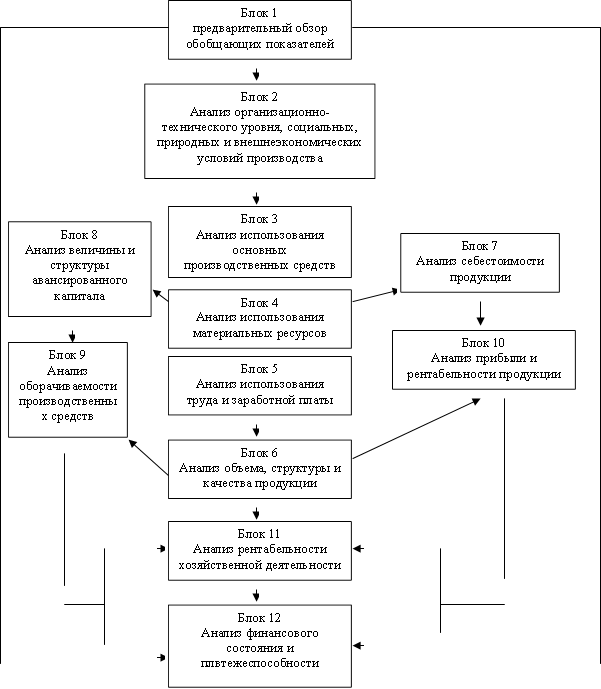

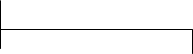

Рассмотрим общую схему формирования и анализа основных показателей хозяйственной деятельности в системе комплексного экономического анализа (КЭА), предложенную М.И. Бакановым и А.Д. Шереметом.

В основе всех экономических показателей хозяйственной деятельности предприятия лежит организационно-технический уровень производства, т. е. качество продукции и используемой техники, прогрессивность технологических процессов, техническая и энергетическая вооруженность труда, степень концентрации, специализации, кооперирования и комбинирования, длительность производственного цикла и ритмичность производства, уровень организации производства и управления.

На уровень экономических показателей значительное влияние оказывают природные условия. Это обстоятельство играет важную роль в ряде отраслей народного хозяйства, особенно в сельском хозяйстве, в добывающей промышленности. Степень использования природных ресурсов во многом зависит от состояния техники и организации производства и изучается наряду с показателями организационно-технического уровня производства.

Экономические показатели характеризуют не только технические, организационные и природные условия производства, но и социальные условия жизни производственных коллективов, а также внешнеэкономические связи предприятия, т. е. состояние рынков финансирования, купли и продажи. От всех этих условий зависит степень использования производственных ресурсов: средств труда, предметов труда и самого труда. Интенсивность использования производственных ресурсов проявляется в таких обобщающих показателях, как производительность труда, фондоотдача основных производственных фондов, материалоемкость производства продукции.

Эффективность использования производственных ресурсов, в свою очередь, проявляется в трех измерениях:

1} в объеме и качестве произведенной и реализованной продукции (причем чем выше качество изделий, тем, как правило, больше объем продукции, выраженной в отпускных ценах предприятия);

2) в величине потребления или затрат ресурсов на производство, т.е. себестоимости продукции;

3) в величине примененных ресурсов, т. е. авансированных для хозяйственной деятельности основных и оборотных фондов.

Сопоставление показателей объема продукции и себестоимости характеризует величину прибыли и рентабельности продукции, а также затраты на 1 руб. продукции. Сопоставление показателей объема продукции и величины авансированных основных производственных фондов и оборотных средств характеризует воспроизводство и оборачиваемость производственных фондов, т. е. фондоотдачу основных производственных фондов и оборачиваемость оборотных средств. От выполнения плана по прибыли и в целом финансового плана, с одной стороны, и от оборачиваемости оборотных средств — с другой, зависят финансовое состояние и платежеспособность предприятия. Полученные показатели, в свою очередь, в совокупности определяют уровень рентабельности хозяйственной деятельности.

При системном анализе особое внимание уделяется исследованию взаимной связи и обусловленности его - отдельных разделов показателей и факторов производства. Поэтому в процессе комплексного экономического анализа хозяйственной деятельности важно определить все основные взаимосвязи и факторы, дающие количественные характеристики.

| ||

|

Рис. 10.1. Общая схема формирования и анализа основных групп показателей в системе комплексного экономического анализа (КЭА)

На использование производственных ресурсов воздействует организационно-технический уровень производства через интенсивные и экстенсивные факторы, определяющие элементарные аналитические показатели потребления ресурсов. Например, таким элементарным показателем использования трудовых ресурсов является средняя норма выработки. Она обусловлена технической и энергетической вооруженностью труда, квалификацией рабочего, уровнем специализации, кооперирования, организацией производства и труда. Таким образом, можно определить бесконечное число факторов, влияющих на данный показатель.

В системе комплексного анализа производственные факторы выявляются с точки зрения их влияния на обобщающие показатели хозяйственной деятельности, но при этом необходимо учитывать и обратную связь, т. е. влияние этих результативных показателей на показатели, характеризующие отдельные стороны работы предприятий. Предположим, что степень влияния использования производственных ресурсов на объем выпускаемой продукции, а следовательно, на объем реализованной продукции установлена. Величина, структура реализованной предприятием продукции зависят от основных фондов, материальных, трудовых ресурсов, квалификации рабочей силы и определяют их величину и структуру. При проведении системного анализа необходимо учесть эти обратные связи, придав им по возможности количественную форму.

На основе информации об основных показателях, полученной в процессе КЭА хозяйственной системы строится ее модель. В нее вводят конкретные данные о работе какого-либо предприятия и получают параметры модели в числовом выражении.

Работа с моделью включает в себя объективную оценку результатов хозяйственной деятельности, комплексное выявление резервов для повышения эффективности производства. Это завершающий этап КЭА, осуществляющегося на основе системного подхода.

Главная ценность системного экономического анализа состоит в том, что в процессе его проведения строится логико-методологическая схема, соответствующая внутренним связям показателей и факторов, которая открывает широкие возможности для применения электронной вычислительной техники и математических методов.

Сначала дается предварительная характеристика хозяйственной деятельности по системе важнейших показателей (блок 1), затем глубоко анализируются факторы и причины, определяющие эти показатели, выявляются внутрихозяйственные резервы (блоки 2—12). На основе такого анализа оценивается деятельность предприятия, проверяются формирование и использование фондов экономического стимулирования (блок 13).

Для объективной оценки работы отчетные показатели за периоды деятельности корректируются на основе результатов анализа: вычитаются (или прибавляются) суммы, на которые повлияли внешние факторы (изменение цен, тарифов и т. д.), нарушения государственной и хозяйственной дисциплины. Полученные таким путем отчетные показатели полнее характеризуют деятельность производственных коллективов. Именно они сравниваются с показателями предшествующих периодов, с планом.

Взаимосвязь основных групп показателей хозяйственной деятельности во многом определяет разделы и последовательность проведения комплексного анализа. Но как наименование разделов, так и последовательность работ в процессе анализа может не совпадать с общей блок-схемой.

Приведем пример состава и последовательности разделов экономического анализа деятельности предприятия.

1. Комплексный обзор обобщающих показателей производственно-хозяйственной деятельности.

2. Анализ организационно-технического уровня производства и качества продукции.

3. Анализ натуральных и стоимостных показателей объема "производства,

4. Анализ использования основных фондов и работы оборудования

5. Анализ использования материальных ресурсов.

6. Анализ использования труда и заработной платы.

7. Анализ себестоимости продукции.

8. Анализ прибыли и рентабельности.

9. Анализ финансового состояния и оборачиваемости оборотных средств.

10. Обобщающая оценка работы и анализ эффективности экономического стимулирования.

Таким образом, главное в комплексном анализе — системность, увязка отдельных разделов — блоков анализа между собой, анализ взаимосвязи и взаимной обусловленности этих разделов и выход результатов анализа каждого блока на обобщающие показатели эффективности.

Методика комплексного экономического анализа для целей управления должна содержать следующие составные элементы:

• определение целей и задач экономического анализа;

• совокупность показателей для достижения целей и задач;

• схему и последовательность проведения анализа;

• периодичность и сроки проведения управленческого анализа;

• способы получения информации и ее обработки;

• способы и методы анализа экономической информации;

• перечень организационных этапов проведения анализа и распределение обязанностей между службами предприятия при проведении комплексного анализа;

• систему организационной и вычислительной техники, необходимой для анализа;

• порядок оформления результатов анализа и их оценку;

• оценку трудоемкости аналитических работ, подсчет экономического эффекта от проведенного анализа.

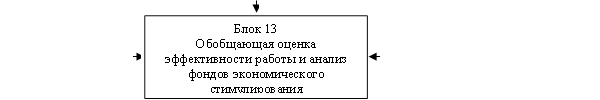

В следующих разделах данной главы раскроем основы методики комплексного анализа основных показателей хозяйственной деятельности применительно к потребностям как управленческого, так и финансового анализа. С этих позиций основной интерес представляет маржинальный анализ, анализ финансового состояния и финансовых результатов хозяйственной деятельности предприятия, комплексный анализ и рейтинговая оценка финансового состояния предприятия.

Маржинальным анализом называют анализ соотношения между тремя группами важнейших экономических показателей: затратами (издержками, расходами), объемом реализации (производства) продукции и прибылью, и прогнозирование величины каждого из этих показателей при заданном значении других показателей. Данный метод управленческих расчетов называют еще анализом безубыточности или содействия доходу. Разработан он в 1930 г. американским инженером Уолтером Раутенштрахом.

Маржинальный анализ (анализ безубыточности) широко применяется в странах с развитыми рыночными отношениями. Он позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины.

Основные возможности маржинального анализа состоят в определении;

• безубыточного объема продаж (порога рентабельности, окупаемости издержек) при заданных соотношениях цены, постоянных и переменных затрат;

• зоны безопасности (безубыточности) предприятия;

• необходимого объема продаж для получения заданной величины прибыли;

• критического уровня постоянных затрат при заданном уровне маржинального дохода;

• критической цены реализации при заданном объеме продаж и уровне переменных и постоянных затрат,

С помощью маржинального анализа обосновываются и другие управленческие решения: выбор вариантов изменения производственной мощности, ассортимента продукции, цены на новое изделие, вариантов оборудования, технологии производства, приобретения комплектующих деталей, оценки эффективности принятия дополнительного заказа и др.

Рассмотрим методики анализа связи между затратами (издержками, расходами) и объемами производства и связи между затратами, объемом продаж и прибылью.

| |||||||||||||

| |||||||||||||

| |||||||||||||

|  | ||||||||||||

| |||||||||||||

| |||||||||||||

|

Рис. 9.2. Примерная схема проведения комплексного анализа хозяйственной деятельности предприятия, предложенная М.И. Бакановым, А.Д. Шереметом, Р.С. Сайфуллиным и Е.В. Негашевым

9.2. Анализ связи между издержками и объемами производства

В основу методики маржинального анализа положено деление всех затрат (издержек, расходов) предприятия, которые связаны с производством и сбытом продукции на переменные и постоянные, и использование категории маржинального дохода.

Переменные затраты - это та часть общих затрат предприятия, величина которой зависит от объема производства и продажи продукции. В основном, это прямые затраты ресурсов на производство и реализацию продукции (прямая заработная плата, расход сырья, материалов, топлива, электроэнергии и др.). Отдельные элементы переменных расходов в свою очередь в зависимости от темпов их изменения подразделяются на пропорциональные, прогрессивные и дегрессивные. Но в среднем переменные расходы изменяются пропорционально объему производства продукции.

Постоянные затраты - это та часть общих затрат предприятия, величина которой не зависит от динамики объема производства и продажи продукции в диапазоне деловой активности предприятия, который установлен исходя из производственной мощности предприятия и спроса на продукцию. Одна их часть связана с производственной мощностью предприятия (амортизация, арендная плата, заработная плата управленческого и обслуживающего персонала на повременной оплате и общехозяйственные расходы), другая - с управлением и организацией производства и сбыта продукции (затраты на исследовательские работы, рекламу, на повышение квалификации работников и т.д.). Можно также выделить индивидуальные постоянные затраты для каждого вида-продукции, общие для нескольких однородных видов продукции и общие для предприятия в целом.

Маржинальный доход предприятия - это выручка от реализации продукции за вычетом переменных затрат на ее производство и реализацию. Маржинальный доход на единицу продукции представляет собой разность между ценой единицы продукции и переменными затратами на ее производство и реализацию. Таким образом, маржинальный доход включает в себя постоянные затраты и прибыль.

Предприятию более выгодно, если на единицу продукции приходится меньшая сумма постоянных затрат, что возможно при достижении максимума объема производства и реализации продукции, для которого определялись эти расходы. Если при спаде производства продукции переменные затраты сокращаются пропорционально, то сумма постоянных затрат не изменяется, что приводит к росту себестоимости продукции и уменьшению суммы прибыли. Поэтому списание постоянных затрат в зарубежной практике рассматривается как одно из направлений распределения доходов.

Характер изменения себестоимости продукции под влиянием объема производства рассмотрим на следующем, примере.

Таблица 9.1.

Зависимость общей суммы затрат и себестоимости

единицы продукции от объема производства

| Объем производства продукции, шт. | Себестоимость всего выпуска, млн. руб. | Себестоимость единицы продукции, тыс. руб. | ||||

| постоянные расходы | переменные расходы | всего | постоянные расходы | переменные расходы | всего | |

| 500 1000 1500 2000 2500 | 50 50 50 50 50 | 40 80 120 160 200 | 90 130 170 210 250 | 100 50 33 25 20 | 80 80 80 80 80 | 180 130 113 105 100 |

В данном примере общая сумма постоянных расходов в размере 50 млн. руб. является фиксированной для всех объемов производства. Абсолютная ее величина не изменяется с увеличением объема производства продукции, однако на единицу продукции затраты уменьшаются пропорционально его росту: объем производства увеличился в 5 раз и постоянные расходы на единицу продукции уменьшились в 5 раз. Переменные расходы в себестоимости всего выпуска растут пропорционально изменению объема производства, зато в себестоимости единицы продукции они имеют постоянную величину.

Зависимость суммы затрат от объема производства показана на рис. 10.3. На оси абсцисс откладывается объем производства продукции, а на оси ординат - сумма постоянных и переменных затрат. Из данного рисунка видно, что с увеличением объема производства возрастает сумма переменных расходов, а при спаде производства соответственно уменьшается, постепенно приближаясь к линии постоянных затрат.

Y, млн. руб

300 .

300 .

250

250

Переменные расходы

200

200

150

150

100

100

50

50

Постоянные расходы

0

0

500 1000 1500 2000 2500 Х, шт.

Рис. 10.3. Зависимость общей суммы затрат от объема производства.

Большое значение имеет точное определение суммы постоянных и переменных затрат, так как от этого во многом зависят результаты анализа. Для этой цели используются разные методы: алгебраический, графический, статистический, основанный на корреляционно-регрессионном анализе, содержательный, построенный на основе анализа каждой статьи и элементов затрат.

Алгебраический метод можно применять при наличии информации о двух точках объема продукции в натуральном выражении (х1 и х2) и соответствующих им затратах (х1 и х2). Переменные затраты на единицу продукции (Ь) определяют следующим образом:

b = z1 – z2

х1 – х2 (10.3)

Узнав переменные затраты на единицу продукции, нетрудно подсчитать сумму постоянных затрат (а):

a = z2 – bx2 или а = z1 – bx1 (10.4)

Y, тыс. руб.

180

180

160

160

140 Постоянные

140 Постоянные

расходы

расходы

120

120

|

100

100

80

80

60 Переменные

60 Переменные

расходы

40

40

20

20

500 1000 1500 2000 2500 Х, шт.

Рис. 10.4. Зависимость себестоимости единицы продукции от объема

производства

Например, максимальный объем производства продукции, который может обеспечить предприятие, составляет 2000 шт. При таком объеме производства общая сумма затрат-250 млн. руб. Минимальному объему производства, равному 1500 шт., соответствует общая сумма издержек на сумму 200 млн. руб.

Вначале определим переменные издержки на единицу продукции: (250 - 200)/(2000 - 1500) - 0,1 млн. руб.

Затем найдем общую сумму постоянных затрат: 250 - 0,1 • 2000 -50 млн, руб., или 200 - 0,1 • 1500 = 50 млн. руб.

Уравнение затрат для данного примера будет иметь вид:

у = 50 + 0,1х

По этому уравнению можно спрогнозировать общую сумму затрат для любого объема производства в заданном релевантном ряду.

Графический метод нахождения суммы постоянных затрат состоит в следующем. На графике откладываются две точки, соответствующие общим издержкам для минимального и максимального объема производства. Затем они соединяются до пересечения с осью ординат, на которой откладываются уровни издержек.

Точка, где прямая пересекает ось ординат, показывает величину постоянных затрат, которая будет одинаковой как для максимального, так и для минимального объема производства.

Теоретически селективный метод должен давать наибольшие точные результаты по сравнению с другими методами, так как базируется на анализе эк. взаимосвязи каждой статьи издержек от объема производства. Суть данного метода заключается в группировке статей затрат на основе анализа их эк. содержания и построения двух групп: VС и FС. Исходная информация для применения селективного метода служат данные о затратах в максимально-детальном разрезе их статей и объема производства за один период.

Источником информации исходной о затратах может служить журнал-ордер №10, отчетная калькуляция, журналы-ордера, ведомости, где отражаются расход ресурсов на производство.

Точность результатов, получаемых на основе селективного метода, определяется детальностью исходных данных по статьям издержек. Чем детальней статьи затрат исходной информации, тем меньше смешанных статьей издержек, которые включают в себя и переменные, и постоянные издержки.

Смешанные методы основаны на применении сразу нескольких вышеназванных методов. Примером смешанной методики определения FС, VС может служить следующая.

1. этап. На основе селективного метода формируем 3 группы издержек: постоянные, переменные и смешанные.

2. этап. Разделяем смешанные издержки на постоянные и переменные на основе алгебраического метода.

3. этап. Подсчитываем общую величину постоянных и переменных издержек, рассчитываем параметр VС на ед. продукции и записываем зависимость издержек от объема производства.

Уравнение общей суммы затрат можно получить и с помощью стохастического анализа, если имеется достаточно большая выборка данных о затратах и выпуске продукции.

10.3. Анализ связи между затратами, объемом продаж

и прибылью

Анализ связи между затратами, объемом продаж и прибылью, как уже говорилось, составляет существо маржинального анализа или анализа безубыточности, Проведение расчетов по методике маржинального анализа требует соблюдения ряда условий:

• деления издержек на две части — переменные и постоянные;

• изменения переменных издержек пропорционально объему производства (реализации) продукции;

• неизменности постоянных издержек в пределах релевантного(значимого) объема производства (реализации) продукции, т.е. в диапазоне деловой активности предприятия, который установлен исходя из производственной мощности предприятия и спроса на продукцию;

• тождества производства и реализации продукции в рамках рассматриваемого периода времени, т.е, запасы готовой продукции существенно не изменяются;

• эффективности производства, уровень цен на продукцию и потребляемые производственные ресурсы не будут подвергаться существенным колебаниям на протяжении анализируемого периода;

• пропорциональности поступления выручки объему реализованной продукции.

Безубыточность - такое состояние, когда хозяйственная деятельность предприятия не приносит ему ни прибыли, ни убытков, то есть производится такое количество продукции, выручка от реализации которой полностью покрывает затраты на ее производство и реализацию, после чего каждая дополнительная единица произведенной и проданной продукции будет приносить предприятию прибыль.

Разность между фактическим количеством реализованной продукции и безубыточным объемом продаж - это зона безопасности (зона прибыли, запас финансовой прочности). Ее величина показывает, на сколько процентов фактический объем продаж выше критического, при котором рентабельность равна нулю, и чем она больше, тем прочнее финансовое состояние предприятия.

Безубыточный объем продаж, называемый в разных источниках точкой безубыточности, критической точкой, мертвой точкой, и зона безопасности предприятия являются основополагающими показателями при разработке бизнес-планов, обосновании управленческих решений, оценке деятельности предприятий, определять и анализировать которые должен уметь каждый бухгалтер, экономист, менеджер.

Расчет данных показателей основывается на взаимодействии: затраты - объем продаж - прибыль. Для определения их уровня можно использовать графический и аналитический способы.

Например, производственная мощность предприятия рассчитана на выпуск 1000 изделий, которые продаются по цене 20 тыс. руб.

Все, что производится - сбывается - незавершенного производства и остатков готовой продукции на складах нет. Следовательно, объем производства продукции равен объему продаж (выручке), т.е. 20 млн. руб. Постоянные затраты на весь выпуск продукции (амортизация, накладные расходы и др.) составляют 4 млн. руб. Переменные расходы на единицу продукции - 12 тыс. руб., а на весь запланированный выпуск продукции - 12 млн. руб. При таких условиях прибыль от реализации продукции составит 4 млн. руб. (20 - (4 + 12)).

Точка безубыточности расположена на уровне 500 ед. продукции, что составляет 50 % возможного объема продажи продукции (1000 ед. продукции). Если пакеты заказов на изделия предприятия больше 50% его производственной мощности, то предприятие получит прибыль. Если при 100%-ной реализации максимального выпуска продукции прибыль составляет, как мы видели, 4 млн, руб., то при пакете заказов 75% возможного объема производства прибыль составит половину максимальной суммы, т.е. 2 млн. руб. Если же пакет заказов будет менее 50% фактической производственной мощности, то предприятие будет убыточным и обанкротится. Следовательно, предварительно должен быть решен вопрос о целесообразности организации выпуска продукции в таком объеме.

Как уже отмечалось, разность между фактическим и безубыточным объемом продаж - зона безопасности предприятия. Если предприятие полностью использует свою производственную мощность, выпустит и реализует 1000 изделий, то зона безопасности составит 50%, при реализации 700 изделий - 20% и т.д.

Аналитический способ расчета безубыточного объема продаж и зоны безопасности предприятия более удобен по сравнению с графическим, так как не нужно чертить каждый раз график, что довольно трудоемко. Можно вывести ряд формул и с их помощью рассчитать данные показатели. Для вывода формул используем следующие обозначения:

Т- точка безубыточности;

Дм - маржинальный доход (общая сумма);

Ду - удельный вес маржинального дохода в выручке от реализации продукции;

Дс - ставка маржинального дохода в цене за единицу продукции;

/7 - сумма прибыли;

Ц - цена единицы продукции;

Н - непропорциональные (постоянные) затраты;

Рп - пропорциональные (переменные) затраты;

В - выручка от реализации продукции;

К - количество проданной продукции в натуральных единицах;

У- удельные переменные затраты.

Формула для расчета маржинального дохода (Дм) имеет вид:

Дм = П+Н. (10.5)

Критический объем реализации продукции можно рассчитать так:

Т = Н/(Ц-У), (10.6)

Если ставится задача; определить объем реализации продукции для получения определенной суммы прибыли, например, 2 млн. руб., тогда формула будет иметь вид:

К=(Н + П)/(Ц-У)

При многономенклатурном производстве этот показатель определяется в стоимостном выражении:

В=(Н + П)/Ду.

Для определения зоны безопасности по стоимостным показателям аналитическим методом используется следующая формула:

ЗБ = (В~ Т) /В (10.7)

Для одного вида продукции зону безопасности можно найти по количественным показателям:

ЗБ = (К-Т)/ К (10. 8)

С помощью маржинального анализа можно установить критический уровень не только объема продаж, но и суммы постоянных затрат, а также цены при заданном значении остальных факторов.

Критический уровень постоянных затрат при заданном уровне маржинального дохода и объема продаж рассчитывается следующим образом:

Н = К(Ц-У), (10. 9)

или: Н = КДс, (10.10)

или: Н = В Ду. (10.11)

Смысл этого расчета состоит в том, чтобы определить максимально допустимую величину постоянных расходов, которая покрывается маржинальным доходом при заданных: объеме продаж, цене и уровне переменных затрат на единицу продукции. Если постоянные затраты превысят этот уровень, то предприятие будет убыточным.

Как видим, критический уровень постоянных издержек является очень ценным показателем в управленческой деятельности.

С его помощью можно эффективнее управлять процессом формирования финансовых результатов.

Критический уровень цены определяется из заданного объема реализации и уровня постоянных и переменных затрат:

Цкр = Н/К- + У. (10.12)

Основываясь на функциональной взаимосвязи затрат, объема продаж и прибыли, можно рассчитать объем реализации продукции, который дает одинаковую прибыль по различным вариантам управленческих решений (различным вариантам оборудования, технологии, цен, структуры производства и т.д.).

Данный метод может быть также использован в анализе при выборе варианта технологии производства, обосновании решения производить или покупать, выборе варианта машин и оборудования, обосновании цены на новое изделие при аналитической оценке решения о принятии дополнительного заказа по цене ниже себестоимости продукции.

Таким образом, деление затрат на постоянные и переменные и использование маржинального дохода позволяет более правильно проанализировать разные варианты управленческих решений для выбора наиболее оптимального из них, Внедрение этой методики в практику отечественных предприятий имеет большое значение.

4.4. Анализ финансовых результатов и финансового

состояния

Выдвижение на первый план финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов - характерная для всех стран тенденция.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования, В связи с этим существенно возрастает приоритетность и роль финансового анализа, т.е. комплексного системного изучения финансовых результатов хозяйственной деятельности финансового состояния предприятия (ФСП) и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

Анализ финансовых результатов хозяйственной деятельности предприятия осуществляется поэтапно.

На первом этапе следует определить подход или направления анализа: следует ли сравнивать показатели предприятия со средними показателями по экономике или отрасли, или с показателями данного предприятия за прошедшие периоды времени, или с показателями других предприятий-конкурентов. Каждый подход требует своих методов анализа, подбора соответствующей ему информации,

На втором этапе финансового анализа оценивается качество информации, качество доходов, т.е. влияние способов и методов учета на формирование прибыли и других финансовых результатов. Так, чистая прибыль — "сердцевина" всех финансовых показателей. Насколько она показательна? На "качество" чистой прибыли могут воздействовать методы учета и расчетов прибыли от реализации продукции, работ и услуг, характер результатов прочей реализации и внереализационных результатов, налоговые условия и льготы по налогам и т.д. Размер прибыли от реализации продукции зависит от методов списания безнадежных долгов, от принятой оценки товарно-материальных ценностей, методов учета выручки от реализации, методов начисления износа как основных фондов, так и нематериальных активов,

На третьем этапе проводится сам анализ с использованием следующих основных методов:

• горизонтального — сравнение каждой позиции баланса или другой формы отчетности с данными предшествующего периода;

• вертикального — определение структуры слагаемых показателя, влияния каждой позиции на результат в целом;

• трендового — анализ показателя за ряд лет и определение тренда с помощью математической обработки ряда динамики.

Анализ может вестись как по абсолютным, так и по относительным показателям. Особое значение имеет расчет относительных показателей ликвидности и рыночной устойчивости, а также рентабельности предприятия.

Прибыль и рентабельность являются важными показателями эффективности производства. Прибыль — это, с одной стороны, основной источник фонда предприятий, а с другой — источник доходов государственного и местного бюджетов. Важно при этом учитывать не только размеры и прирост прибыли, но и уровень рентабельности; знать, сколько прибыли получено на каждый рубль производственных фондов.

На величину прибыли и уровень рентабельности оказывают влияние многие факторы. Прибыль и рентабельность предприятия являются обобщающими показателями интенсификации производственной и маркетинговой деятельности.

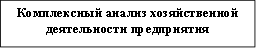

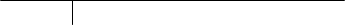

Ниже представлена схема формирования и анализа показателей и факторов прибыли (см. рис. 10. 5), предложенная российскими авторами. Для углубленного анализа прибыли целесообразно группировать факторы, влияющие на ее размер. К группе внешних факторов относятся:

• природные (климатические) условия, транспортные и другие факторы, вызывающие дополнительные затраты у одних предприятий и обусловливающие дополнительную прибыль у других;

• изменения, не предусмотренные планом предприятия, отпускных цен на продукцию, потребляемое сырье, материалы, топливо, покупные полуфабрикаты, тарифов на услуги и перевозки, торговых скидок,,

накидок, норм амортизационных отчислений, ставок заработной платы, начислений на нее и ставок налогов и других сборов, выплачиваемых предприятиями;

• нарушения поставщиками, снабженческо-сбытовыми, вышестоящими хозяйственными, финансовыми, банковскими и другими органами дисциплины по хозяйственным вопросам, затрагивающим интересы предприятия.

В группе внутренних факторов различают: основные факторы, определяющие результаты работы (они рассматривались в гл.З) и факторы, связанные с нарушением хозяйственной дисциплины предприятием. Факторами, связанными с нарушением хозяйственной дисциплины, являются:

• нарушение действующего порядка установления и применения цен, а также торговых накидок;

• экономия, полученная в результате невыполнения необходимых мероприятий по охране труда, улучшению условий труда и техники безопасности, невыполнения плана текущего ремонта основных производственных фондов, недоиспользования средств по подготовке и повышению квалификации кадров, непроведения мероприятий по испытаниям и освоению новой техники и т. д.;

• экономия, полученная от выпуска продукции с отступлениями от условий стандартов, рецептур, технических условий и нарушением технологии производства.

|  | |||||||||||||||

|  | |||||||||||||||

| ||||||||||||||||

|  | |||||||||||||||

|  | |||||||||||||||

| ||||||||||||||||

|  | |||||||||||||||

|  | |||||||||||||||

| ||||||||||||||||

|  | |||||||||||||||

|  | |||||||||||||||

| ||||||||||||||||

|  | |||||||||||||||

|  | |||||||||||||||

| ||||||||||||||||

|  | |||||||||||||||

| ||||||||||||||||

|

Рис. 10.5. Модель формирования чистой прибыли организаций в РБ

Абсолютная величина прибыли недостаточно характеризует - экономическую эффективность работы предприятий, ее надо сопоставить с величиной авансированных или потребленных средств. Наиболее обобщающим показателем эффективности хозяйственной деятельности признан уровень общей рентабельности авансированных фондов:

КОР = П

Ф + ОС (10.13)

где:

КОР — коэффициент общей рентабельности;

П — общая величина прибыли или чистая прибыль;

Ф — средняя стоимость основных производственных фондов или общая величина иммобилизованных активов;

ОС — средняя сумма оборотных средств.

На практике анализ факторов, определяющих уровень рентабельности, проводится обычно по элементам формулы, т.е. выявляется влияние приращения величин прибыли основных производственных фондов и оборотных средств. Такой анализ часто искажает экономический смысл явлений, так как сами по себе абсолютные величины факторов не показывают эффективности использования авансированных для производства средств. Например, любое увеличение средней стоимости основных производственных фондов снижает уровень рентабельности. В действительности технический прогресс, который сопровождается как правило увеличением фондовооруженности работников и величины основных производственных фондов, является главным фактором повышения эффективности производства, в том числе и уровня рентабельности.

Вот почему для анализа влияния факторов на выполнение плана и динамику уровня рентабельности ее формулу следует представить так:

УОР = П = П/ОП = П/ОП

Ф + ОС Ф/ОП + ОС/ОП 1/ОС/Ф + 1/ОП/ОС (10.14)

В этом виде формула устанавливает связь рентабельности с тремя аргументами-факторами: величиной прибыли на 1 руб. реализованной продукции (П/ОП) фондоемкостью (Ф/ОП) или фондоотдачей (ОП/Ф) продукции, характеризующими использование основных производственных фондов; коэффициентом закрепления оборотных средств (ОС/ОП) или количеством оборотов нормируемых оборотных средств (ОП/ОС).

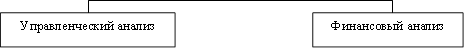

Анализ финансового состояния предприятия необходим для оценки его финансовой устойчивости. Финансовое состояние предприятий характеризует размещение и использование средств предприятия. Оно обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников, если они предусмотрены планом, а также скоростью оборота производственных фондов и особенно оборотных средств. Поскольку выполнение финансового плана в основном зависит от результатов производственной деятельности, то можно сказать, что финансовое состояние, определяемое всей совокупностью хозяйственных факторов, является наиболее обобщающим показателем эффективности хозяйственной деятельности.

|  | ||||||

| |||||||

|

Рис. 10.6. Схема основных факторов, определяющих финансовое состояние и платежеспособность предприятия

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный кругооборот капитала, изменяется структура средств и источников их формирования наличие и потребность в финансовых ресурсах и как следствие вменяется финансовое состояние предприятия, внешним проявление которого является платежеспособность, т.е. способность хозяйствующего субъекта своевременно и в полной мере отвечать по своим финансовым обязательствам, а внутренним - финансовая устойчивость.

Финансовое состояние может быть устойчивым, неустойчивым предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов пассивов в изменяющейся внутренней и внешней среде, постоянно 'поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот. Крайней степенью кризисного финансового состояния предприятия является его неспособность удовлетворить требования кредиторов по денежным обязательствам и/или исполнить обязанности по уплате обязательных платежей по истечении трех месяцев с даты, когда они должны были быть исполнены.

Таким образом, основные задачи анализа ФСП:

• своевременная и объективная диагностика финансового состояния предприятия, установление его "болевых точек" и изучение причин их образования;

• поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости;

• разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

• прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Анализ финансового состояния делится на внутренний и внешний, цели и содержание которых различны.

Внутренний анализ ФСП - это исследование механизма, Формирования, размещения и использования капитала с целью поиска. Резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования.

Внешний анализ ФСП - это исследование финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

ФСП характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. Показатели ФСП рассчитываются по данным бухгалтерского баланса предприятия и форм бухгалтерской отчетности, дополняющих и расшифровывающих отдельные его статьи.

Основными показателями финансового состояния являются:

1} обеспеченность собственными оборотными средствами;

2) соответствие фактических запасов материальных средств нормативу (финансово-эксплуатационной потребности);

3) обеспеченность запасов предназначенными для них источниками средств;

4) иммобилизация оборотных средств;

5) платежеспособность предприятия.

Анализ ФСП основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

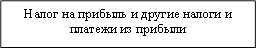

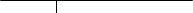

По мнению большинства авторов, анализ ФСП включает следующие блоки:

• оценка имущественного положения и структуры капитала:

• анализ размещения капитала;

• анализ источников формирования капитала;

• оценка эффективности и интенсивности использования капитала;

• анализ рентабельности (доходности) капитала;

• анализ оборачиваемости капитала;

• оценка финансовой устойчивости и платежеспособности:

• анализ финансовой устойчивости;

• анализ ликвидности и платежеспособности;

• оценка кредитоспособности и риска банкротства.

Взаимосвязь перечисленных блоков показателей можно представить в виде схемы.

| |||||||||||||||||||||||||

|  | ||||||||||||||||||||||||

|  | ||||||||||||||||||||||||

| |||||||||||||||||||||||||

| |||||||||||||||||||||||||

| |||||||||||||||||||||||||

|  |  | |||||||||||||||||||||||

| |||||||||||||||||||||||||

|  | ||||||||||||||||||||||||

|  | ||||||||||||||||||||||||

|  | ||||||||||||||||||||||||

Рис. 10.7. Взаимосвязь блоков анализа ФСП

Наиболее целесообразно начинать анализ финансового состояния с изучения формирования и размещения капитала предприятия, оценки качества управления его активами и пассивами, определения операционного и финансового рисков.

После этого следует проанализировать эффективность и интенсивность использования капитала, оценить деловую активность предприятия и риск утраты его деловой репутации.

Затем надо изучить финансовое равновесие между отдельными разделами и подразделами актива и пассива баланса по функциональному признаку и оценить степень финансовой устойчивости предприятия активов и пассивов баланса.

На следующем этапе анализа изучается ликвидность баланса равновесие активов и пассивов бухгалтерского баланса предприятия по срокам использования, сбалансированность денежных потоков и платежеспособность предприятия.

Анализ ликвидности баланса производится для оценки кредитоспособности предприятия (способности рассчитываться по своим обязательствам). Ликвидность определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Существуют четыре условия ликвидности баланса:

1) наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения предприятия) должны быть больше или равны наиболее срочным обязательствам (кредиторской задолженности и прочим краткосрочным пассивам);

2) быстро реализуемые активы (дебиторская задолженность со сроком погашения менее года и прочие оборотные активы) — больше или равны краткосрочным пассивам (краткосрочным заемным средствам);

3) медленно реализуемые активы (дебиторская задолженность со сроком погашения более года, запасы за исключением расходов будущих периодов, НДС по приобретенным ценностям и долгосрочные Финансовые вложения) — больше или равны долгосрочным пассивам (итог раздела IV пассива баланса);

4) трудно реализуемые активы (внеоборотные активы за вычетом долгосрочных финансовых вложений) — меньше или равны постоянным пассивам (капитал и резервы, доходы будущих периодов, резервы предстоящих расходов и платежей, скорректированные на величину расходов будущих периодов).

При выполнении этих условий баланс считается абсолютно ликвидным. В случае, если одно или несколько условий не выполняются, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком в другой группе по стоимостной величине. В реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Для комплексной оценки ликвидности баланса (оценки финансовой ситуации с точки зрения ликвидности, выбора наиболее надежного партнера из множества потенциальных партнеров) рассчитывается коэффициент общей ликвидности (Ко.л.):

I

Ко.л. = НЛА + 0,5 БРА + 0,3 МРА

НСО + 0,5 КСП + 0,3 ДСП (10.15)

где: НЛА — наиболее ликвидные активы;

БРА — быстро реализуемые активы;

МРА — медленно реализуемые активы;

НСО — наиболее срочные обязательства;

КСП — краткосрочные пассивы;

ДСП — долгосрочные пассивы.

В итоге дается обобщающая оценка финансовой устойчивости предприятия и его платежеспособности, делается прогноз на будущее и оценивается вероятность банкротства. Для оценки вероятности банкротства методическими материалами государственных органов по финансовому оздоровлению и банкротству рекомендуется расчет следующих финансовых коэффициентов:

• текущей ликвидности;

• обеспеченности собственными оборотными средствами;

• обеспеченности финансовых обязательств активами;

• утраты платежеспособности.

Изложенная выше последовательность финансового анализа позволяет обеспечить системный подход к анализу ФСП.

10.5. Комплексный анализ и рейтинговая оценка

финансового состояния предприятия

Оценка хозяйственной деятельности представляет собой обобщающий вывод о результатах хозяйственной деятельности предприятия на основе комплексного анализа его хозяйственных процессов. Она осуществляется на начальном этапе комплексного экономического анализа, когда определяются основные направления аналитической работы (предварительная оценка) и на заключительном этапе, когда подводятся итоги анализа (окончательная оценка).

Окончательная оценка является важным информационным источником для обоснования и принятия оптимального управленческого решения в конкретной ситуации.

В анализе финансово-хозяйственной деятельности предприятий часто встает вопрос о сравнимости результатов деятельности различных хозяйствующих единиц. Он связан с сравнением нескольких предприятий или разных подразделений одного предприятия на основе некоторых объективных показателей, выбранных аналитиком из соображений важности этих величин для комплексной оценки деятельности хозяйствующих субъектов.

Для решения этой проблемы привлекаются разного рода рейтинги.

В анализе финансово-хозяйственной деятельности рейтингование предприятий – это комплексная сравнительная оценка финансового состояния подобранных определенным образом предприятий и расположение их в одном ряду в соответствии с результатами этой оценки. Сравнение предприятия с родственными ему по отраслевой принадлежности или масштабам деятельности проводится на основании значений некоторых показателей их деятельности, дает возможность определить его место среди конкурентов, т.е. приписать ему определенную значимость (ранг) среди других хозяйствующих единиц.

Существует множество способов определения таких рангов. Наиболее распространенными являются рейтинги, которые ранжируют предприятия по объемным показателям, содержащимся в бухгалтерской отчетности. Рейтингование может проводиться как на основе абсолютных значений важнейших (по мнению аналитика) статей отчетности, так и на основе относительных величин бухгалтерских коэффициентов.

В качестве абсолютных показателей обычно берутся:

1) объем продаж (выручка);

2) величина активов (итог баланса);

3) чистая прибыль;

4) уровень затрат.

На основе абсолютных показателей строится большинство рейтингов, публикуемых западными информационными агентствами (например, Forbes, Fortune, Business Week.

Заметный объем аналитической информации дают рейтинги, построенные на относительных или удельных показателях. Именно их рекомендуется использовать при проведении рейтинговой оценки различных хозяйствующих субъектов. В качестве таких показателей могут выступать показатели ликвидности, оборачиваемости, деловой активности, структуры капитала и другие, кажущиеся аналитику наиболее важными для оценки деятельности предприятия. Если аналитик имеет доступ к управленческой информации хозяйствующего субъекта, то могут использоваться также и коэффициенты, которые нельзя рассчитать по официальной бухгалтерской отчетности (например, выработка на одного работающего или на одного производственного рабочего).

Проранжировать несколько предприятий по какому-то одному признаку не составляет никакого труда: очевидно, что чем выше прибыльность - тем лучше, чем больше продолжительность периода оборачиваемости определенного вида активов - тем хуже.

Для проведения комплексной оценки хозяйственной деятельности предприятия сравнения по одному критерию недостаточно. В развернутом анализе экономические субъекты сравниваются сразу по нескольким критериям (например, по уровню рентабельности, оборачиваемости, росту продаж и т.д.). При этом не все показатели равнозначны - многие из них несоизмеримы или могут действовать разнонаправленно. В этом случае следует использовать какой-либо способ ранжирования. Наиболее часто применяется метод суммы мест и таксонометрический метод. Составленные с использованием этих методов рейтинги дают комплексную оценку деятельности экономических субъектов, позволяя выявить лучшие по целому ряду показателей.

Метод суммы мест - метод комплексной сравнительной оценки финансового состояния предприятий, по которому совокупность анализируемых значений показателей финансового состояния предприятий упорядочивается от лучшего к худшему таким образом, что лучшему значению показателя присваивается первое место, следующему - второе и т.д.; полученные места по каждому показателю суммируются по каждому предприятию, при этом, чем меньше оказался результат, тем выше рейтинг предприятия.

Таксонометрический метод - метод комплексной сравнительной оценки финансового состояния предприятий, в основу которого положены операции с матрицами, составленными из показателей сравниваемых предприятий, и стандартизация этих показателей с использованием наилучших показателей некоего эталонного предприятия.

На следующем этапе производится формирование "эталонного предприятия". Для этого в любой строке выбирается наибольшее (или наименьшее) значение соответствующего показателя в зависимости от того, какова его оптимальная величина. Характеристика эталонного предприятия - это матрица-столбец.

Использование метода суммы мест и таксонометрического метода будет проиллюстрировано в следующем ниже примере.

Методика ранжирования хозяйствующих субъектов по совокупности показателей их финансово-хозяйственной деятельности состоит из нескольких этапов.

Этап 1. Подбор хозяйствующих единиц для ранжирования. Если целью анализа является определение места предприятия среди своих конкурентов в выбранной отрасли, для ранжирования выбираются родственные предприятия именно этой отрасли. Если анализ предусматривает позиционирование предприятия среди сравнимых с ним по масштабам деятельности, скажем, в регионе (а такие исследования весьма актуальны и проводятся достаточно часто для предприятий малого бизнеса), тогда подбор хозяйствующих единиц для сравнения следует проводить исходя из выбранных формальных характеристик, например, величины оборота и местоположения. При этом следует помнить, что чем больше объем выборки, тем более трудоемкой будет процедура рейтингования. Не стоит добиваться тотального охвата предприятий своим исследованием.

Этап 2. Выбор показателей, по которым будет осуществляться ранжирование. В их состав могут быть включены показатели оценки имущественного положения, ликвидности, деловой активности, рентабельности, финансовой устойчивости, производственные показатели, которые можно рассчитать по данным управленческого учета.

В состав группы показателей, формирующих ранговый набор, включается, как правило, не более одного показателя из каждой группы.

Этап 3. Выбор коэффициентов, по которым производится сравнение выбранных предприятий, дополняется определением важности (веса) каждого из выбранных показателей для данного предприятия и выборки в целом. В соответствии с экспертным суждением аналитика, всем коэффициентам, входящим в рейтинговый набор, можно присвоить некоторые веса. Обычно они выбираются в долях единицы, поэтому сумма значений всех весов должна быть равна 1 или 100%,

Этап 4. Непосредственное проведение процедуры рейтингования методами суммы мест и (или) таксонометрическим. Рассмотрим реализацию этого этапа на примере.

Известны показатели рентабельности продаж (Р), оборачиваемости запасов (03) и выручки (К) для шести торговых предприятий, действующих в одном и том же городе, за май 1999 г. (см. табл. 10.4). Требуется проранжировать эти предприятия, используя информацию обо всех показателях, с целью определения предприятия, обладающего наивысшим потенциалом в деловом сотрудничестве.

Таблица 10.4.

Показатели деятельности предприятий за отчетный месяц

| Показатели | Предприятия | Среднее значение. показателя по строке, xj | Среднеквадратическое отклонение показателя, bj | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |||

| Рентабель- ность продаж,% | 28 | 33 | 37 | 35 | 31 | 34 | 33 | 7.07 |

| Обопачивае- мость запасов. дней | 10.4 | 8.3 | 8.8 | 7.4 | 6.1 | 6.8 | 8.0 | 3.45 |

| Выручка, тыс. руб. | 123 | 186 | 189 | 204 | 154 | 134 | 165 | 73,4 |

Таблица 10.5

Ранжирование предприятий методом суммы мест

| Предприятия | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Рентабельность продаж | 6 | 4 | 1 | 2 | 5 | 3 |

| Оборачиваемость запасов | 6 | 4 | 5 | 3 | 1 | 2 |

| Выручка | 6 | 3 | 2 | 1 | 4 | 5 |

| Сумма мест | 18 | 11 | Рекомендуем посмотреть лекцию "17 Устность". 8 | 6 | 10 | 10 |

Сумма мест минимальна у предприятия № 4, следовательно, по этому критерию его и следует признать лучшим.

Ранговое рейтингование применяется не только для определения позиции предприятия среди родственных ему по сфере или масштабу деятельности или среди конкурентов. Этот метод анализа часто используется для сравнения показателей деятельности разных подразделений одного предприятия. Для структурных единиц, занимающихся одним и тем же видом деятельности (например, для торговых точек одной сети), подобрать набор рейтинговых показателей не составляет труда. Если речь идет о подразделениях, выпускающих существенно различающуюся продукцию, аналитику следует подойти к процессу рейтингования более внимательно. Вероятнее всего, наилучшие показатели для сравнения могут быть извлечены из данных управленческого учета.