Операции кредитного характера, применяемые в сфере финансирования внешнеэкономической деятельности

6. Операции кредитного характера, применяемые в сфере финансирования внешнеэкономической деятельности

6.1. Лизинг.

6.1.1. Роль и место лизинга в международном кредитовании

В соответствие с Российским законодательством, под лизингом подразумевается договор об аренде движимого и недвижимого имущества. Отличие лизинга от аренды состоит в том, что объект лизингового договора заказывается лизингополучателем-заемщиком[1], целенаправленно закупается за свой счет лизингодателем — кредитором[2]. По истечении срока лизингового договора, который короче срока физического износа объекта, заемщик может либо продолжить эксплуатацию объекта на льготных условиях, либо выкупить его по остаточной стоимости[3].

К сожалению, в силу различий в законодательстве, системе отчетности и налогообложения в разных странах до сих пор нет единого определения термина «лизинг». В одних странах под лизингом понимается только долгосрочная аренда, отделяемая от понятия аренды и проката, в других аренда и прокат относятся к разновидностям лизинга. По базисному определению Европейской федерации национальных ассоциаций по лизингу оборудования, «лизинг — это договор аренды завода, промышленных товаров, оборудования, недвижимости для последующего использования их в производственных целях арендатором, в то время как эти товары покупаются арендодателем и именно он сохраняет за собой право собственности (в том числе на весь период действия лизингового договора)».

Наиболее адекватно сущности лизинга его определение как комплексного соглашения по поводу имущественных отношений, возникающих в связи с передачей имущества во временное пользование. Этот комплекс соглашений помимо собственно договора лизинга включает в себя, в частности, договор купли-продажи и договор займа.

В мировой практике механизм международного лизинга используется для пополнения предприятиями основных средств и расширения ими рынка сбыта производимой продукции. Для экспортера использование международного лизинга является дополнительной возможностью развить сферу реализации, а для импортера - без крупных капиталовложений, используя иностранные кредиты, приобрести иностранное оборудование и по мере получения прибыли от его эксплуатации оплачивать аренду. Международный лизинг в настоящее время становится важным инструментом инвестирования[4].

В договоре лизинга сочетаются принципы срочности и возвратности; за свою услугу лизингодатель получает вознаграждение в виде комиссионных - тем самым реализуется принцип платности. В этой связи по своему содержанию лизинг соответствует кредитно-ссудным отношениям и проявляет сущность кредитной сделки. С другой стороны, поскольку лизингодатель и лизингополучатель оперируют не в денежной, а в производительной форме, лизинг схож с инвестициями капитала.

В международной практике распространенным явлением является участие в лизинговой сделке банка; соответственно, в таком случае в сделке принимают непосредственное участие как минимум три субъекта: в качестве лизингодателя выступает коммерческий банк, предоставляющий объект в пользование (аренду) на условиях комплексного лизингового соглашения; реальный пользователь арендованного существа — лизингополучатель, в качестве которого может выступать юридическое лицо независимо от его формы собственности и продавец имущества лизингодателю (поставщик).

При крупных сделках количество участников может увеличиваться за счет брокерских фирм, трастовых корпораций, финансирующих (субсидирующих) учреждений, банков и др.

6.1.2. Виды лизинга.

В мировой практике выделяют достаточно большое количество классификаций видов лизинга. Рассмотрим основные критерии классификации. Итак:

ü В зависимости от состава участников сделки лизинг подразделяется на прямой и косвенный. Естественно, что банки могут участвовать только в косвенном лизинге.

Рекомендуемые материалы

ü По типу имущества разделяют лизинг движимого имущества и лизинг недвижимости.

ü По объему и условиям технического обслуживания передаваемого в лизинг имущества выделяют чистый лизинг, лизинг с полным набором услуг, лизинг с частичным набором услуг. Банки осуществляют чистый лизинг.

ü В зависимости от сегмента рынка, где реализуются лизинговые операции, выделяют внутренний лизинг, когда все участники сделки являются валютными резидентами одной страны, и внешний (международный) лизинг, когда одна из сторон либо все стороны являются резидентами разных стран. Внешний лизинг в свою очередь подразделяется на экспортный и импортный лизинг, иногда выделяют специально транзитный лизинг.

ü В соответствии со степенью окупаемости и условиями амортизации выделяют: финансовый и оперативный лизинг. Банки осуществляют только финансовый лизинг, который характеризуется полной окупаемостью и полной амортизацией, что ведет к полной выплате покупной стоимости объекта.

С технической точки зрения, наибольший интерес представляет собой последняя классификация. В соответствие с Российским законодательством[5], финансовый лизинг представляет собой «вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование». При этом срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации предмета лизинга или превышает его. Предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга.

В качестве операций, относимых к финансовому лизингу, могут быть представлены лизинговые сделки со следующим списком характерных признаков[6]:

ü по окончании сделки юридическое право собственности на объект лизинга переходит от лизингодателя к лизингополучателю;

ü за лизингополучателем закрепляется опцион выкупа объекта лизинга по цене, которая предполагается значительно более низкой по сравнению со справедливой стоимостью объекта лизинга на дату реализации этого опциона;

ü срок лизинга обычно практически полностью перекрывает срок полезного использования (срок службы) объекта лизинга, что верно даже в том случае, если по условиям сделки переход юридического права собственности от лизингодателя к лизингополучателю не предусмотрен;

ü приведенная /стоимость лизинговых платежей, пересчитанная на момент начала реализации лизинговой сделки, должна, по крайней мере, быть не ниже справедливой стоимости объекта лизинга;

ü объект лизинга обычно «подготовлен» под требования лизингополучателя, поэтому лишь он может эксплуатировать этот объект без существенных модификаций;

ü все расходы и убытки лизингодателя, связанные с досрочным, не предусмотренным особыми условиями выходом лизингополучателя из лизингового соглашения, относятся на лизингополучателя;

ü на лизингополучателя ложатся все прибыли и убытки, инициированные флуктуациями справедливой остаточной стоимости;

ü лизингополучатель имеет право пролонгировать лизинговое соглашение, при этом, назначенные ему лизинговые платежи будут существенно ниже рыночного уровня.

По своей экономической сущности финансовый лизинг во многом схож с банковским инвестиционным кредитованием. В этой связи закономерно, что основное место на рынке предложения финансового лизинга занимают банки.

Финансовый лизинг имеет различные модифицированные формы:

1. Договор типа «стандарт» - применяется в том случае, когда собственник объекта лизинга не становится в дальнейшем лизингодателем. В подобной ситуации в операции аренды принимают участие как минимум три стороны, и лизинговая операция обычно состоит из следующих друг за другом этапов: покупка оборудования, сдача предмета лизинга в аренду, опцион на продажу (опционный контракт).

2. Договор типа «возвратный лизинг» - предусматривает, что собственник (поставщик) предмета договора лизинга продает его лизингодателю (как правило, специализированной лизинговой компании) на условиях контракта купли-продажи и одновременно вновь сам приобретает это же оборудование, но только на условиях финансового лизинга.

3. Договор типа «поставщик» - обусловливает, что предмет лизинга (оборудование) передается сначала собственником лизингодателю и одновременно вновь закупается первоначальным собственником, но уже на условиях финансового лизинга. Однако конечным пользователем в данной схеме выступает, в отличие от договора типа «возвратный лизинг», уже третье лицо — конечный лизингополучатель.

4. Договор типа «разделительный лизинг» в международной практике используется обычно для обслуживания по договору аренды особо крупных проектов на базе лизинга оборудования. В этом случае лизингодатель обеспечивает финансирование поставщику лишь части стоимости оборудования, неизменно оставаясь, однако, его фактическим собственником. Основная часть стоимости оплачивается за счет привлечения им кредитов, предоставляемых, как правило, третьей стороной - кредитором, в пользу которого лизингодатель обычно оформляет ипотечный залог на оборудование и одновременно уступает ему права на получение основной части арендных платежей от лизингополучателя. При этом за лизингодателем сохраняются все права на получение установленных налоговых льгот и преимуществ лизингового договора.

Что же касается оперативного (или, как еще бывает называют – «операционного») лизинга, то он представляет собой вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование[7]. Срок, на который имущество передается в лизинг, устанавливается на основании договора лизинга. По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, предмет лизинга возвращается лизингодателю, при этом лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга. При оперативном лизинге предмет лизинга может быть передан в лизинг неоднократно в течение полного срока амортизации предмета лизинга.

Международный оперативный лизинг, в свою очередь, определяется как арендная международная бизнес-операция лизингополучатель и лизингодатель по которой являются резидентами разных стран. Наиболее характерными признаками международного оперативного лизинга являются:

ü относительная краткосрочность лизингового контракта;

ü возможность аннулирования лизингового контракта.

Оперативный лизинг - иногда называемый истинный лизинг - предметом которого чаще всего бывают любые транспортные средства, строительная автодорожная техника и производственное оборудование модульно-комплексного типа характеризуется более коротким, чем срок службы объекта лизинга (или, с учетом морального износа — чем его жизненный цикл как инновации), сроком лизингового соглашения и неполной амортизацией оборудования за время аренды, после чего лизинговое соглашение может быть пролонгировано (часто, в силу физического и морального износа, на более легких для лизингополучателя условиях, вплоть до выкупа на льготных или символических условиях[8] или же объект лизинга возвращается лизингодателю.

В сделках международного оперативного лизинга лизингодатель остается юридическим собственником объекта лизинга на весь период лизинга и, если это особо не обговаривается, после завершения действия лизингового соглашения. В случае чистого, (или «мокрого»), лизинга, расходы, связанные с поддержанием объекта лизинга в таком состоянии, которое необходимо для его нормальной эксплуатации, относятся на лизингополучателя; для полного лизинга - на лизингодателя. В силу того обстоятельства, что перед лизингодателем может появиться возможность повторного заключения лизингового соглашения на новый срок (как со старым, так и с новым лизингополучателем), лизингодатель должен обладать профессиональными знаниями относительно технических характеристик объекта лизинга, а также потенциальных возможностей повторной сдачи его в лизинг (принимая в расчет моральный и физический износ объекта лизинга, а также целесообразность затрат на его капитальный ремонт). Именно из-за этого зачастую в роли лизингодателя выступает исторически состоявшийся собственник дорогостоящего оборудования (например, воздушные, морские и речные суда), эксплуатация которого в данный период невозможна или экономически невыгодна.

Подводя промежуточные итоги, следует еще раз акцентировать внимание на тот, что фактором определяющим лизинг как финансовый, является сугубо экономический подход, основанный на переходе рисков и выгод с лизингодателя на лизингополучателя. Данный вывод подтверждается и тем, что в IAS-17[9] даже представлен формальный список критериев, с помощью которого можно идентифицировать факт наличия или отсутствия перехода рисков и выгод, связанных с эксплуатацией объекта лизинга, и соответственно охарактеризовать лизинг или как финансовый или оперативный. Краткая сравнительная характеристика этих видов лизинга представлена в таблице 6.1.

Таблица 6.1

Сравнительные характеристики финансового и оперативного лизинга

| Характеристика | Финансовый лизинг | Оперативный лизинг |

| Налогообложение | Как для случая продажи товара: ü объект лизинга числится на балансе лизингополучателя, где он амортизируется; ü лизинговые платежи, от лизингополучателя к лизингодателю имеют природу погашения долга с процентами | Как для случая продажи услуги: ü объект лизинга числится на балансе лизингодателя, где он амортизируется; ü лизинговые платежи рассматриваются как доходы лизингодателя и, соответственно, расходы лизингополучателя |

| Аналогия | ü Долгосрочный кредит ü Продажа в рассрочку | ü Долгосрочная аренда ü Передача в аренду |

| Сторона, за которой закреплена юридическая собственность на объект лизинга | Лизингодатель | Лизингодатель |

| Сторона, за которой закреплена экономическая собственность на объект лизинга | Лизингополучатель | Лизингодатель |

| Минимальная приведенная сумма лизинговых платежей, дисконтированная на начало периода лизинга | Договорная, но чаще всего практически равная стоимости объекта лизинга | Не более 90% от стоимости |

| Возможность перехода юридического права собственности на объект лизинга от лизингодателя к лизингополучателю | Лизингополучатель изначально получает опцион приобретения объекта лизинга по остаточной стоимости в конце периода лизинга | Лизингополучатель не получает опцион приобретения объекта лизинга по остаточной стоимости в конце периода лизинга |

| Опцион досрочного выкупа объекта лизинга | Возможен для лизингополучателя | Обычно лизингополучатель не имеет данного опциона |

| Издержки лизингополучателя, воспринимаемые как налог | Увеличение лизинговых платежей с учетом амортизации и процентной ставки | Обычно лизинговые платежи рассчитываются без строгой привязки к величине амортизационных отчислений |

| Период лизинга | Долго- и среднесрочный, договорный и обычно приближающийся к существенной доле срока службы объекта лизинга | Обычно не более 75% от срока службы объекта лизинга |

| Наличие в лизинговой сделке лизинговой компании, приобретающей или финансирующей создание объекта лизинга | Имеется; лизингодатель должен быть представлен исключительно лизинговой компанией | Не обязательно; лизингодателем может быть как производитель, так и последующий собственник объекта лизинга |

Очевидно, что приведенные в таблице положения, определяющие специфику финансового и оперативного международного лизинга отчасти противоречивы и, соответственно, не претендуют на исчерпывающее раскрытие этой темы ни для всех национальных особенностей, ни для всех возможных схем международного лизинга.

И действительно, подробный анализ конкретных международных лизинговых операций демонстрирует значительное многообразие их форм. Так, в частности, некоторые исследователи выделяют такие формы лизинга как[10]:

ü Союзный лизинг;

ü Семейный лизинг;

ü Агентированный лизинг.

Международный союзный лизинг предполагает, что в отсутствии уверенности со стороны исходного лизингодателя в кандидате в лизингополучатели, являющемся, к тому же, резидентом страны с высоким страновым риском, лизинговая компания одной страны устанавливает не прямые отношения по организации и реализации лизинговой операции с лизингополучателем, находящимся в другой стране, а через известную и вызывающую достаточное доверие лизинговую компанию. Таким образом, опосредованные отношения между лизингодателем и конечным зарубежным лизингополучателем, которому надлежит извлекать прибыль из эксплуатации объекта лизинга, строятся на основе комбинации из двух связанных сделок:

1. Международного лизинга

2. Национального сублизинга.

Международный семейный лизинг, по сути дела, представляет собой вариацию международного союзного лизинга и возникает как форма преодоления недостатка, заключающегося в проблеме поиска зарубежного союзника. Поэтому исходный лизингодатель, рассматривая некоторую страну как весьма перспективный рынок для множественных лизинговых сделок, учреждает на этом рынке собственную дочернюю компанию. В этом случае лизингодатель заранее имеет уверенность в своем лизингополучателе, который, с одной стороны, является резидентом принимающей страны, а с другой - снимает все неопределенности партнера по лизинговой сделке и добавляет полный контроль за его деятельностью. Таким образом, по природе новое связующее звено в комбинации из двух связанных лизинговых сделок - международный лизинг и национальный сублизинг - должно обеспечивать международной лизинговой сделке более высокое качество и надежность.

К преимуществам схемы международного семейного лизинга по сравнению с союзным лизингом можно отнести, помимо повышения уровня контроля и надежности сделки, и ожидаемое снижение транзакционных издержек.

Что касается недостатков, то здесь наибольшим из них может стать проблема двойного налогообложения, и как следствие – чрезмерно усложненное налоговое планирование.

Международный агентированный лизинг, по своей сути практически ничем не отличается от схем союзного и/или семейного международного лизинга, за исключением того, что предварительная, деятельность осуществляется от имени и по поручению лизингодателя его зарубежным агентом, в роли которого лучше всего может выступать лизинговая компания принимающей страны. Использование «лизингового агента» помогает лизингодателю снизить риски международного лизинга (таблица 6.2) и сократить собственное время участия и, следовательно, связанные с этим издержки в предконтрактной работе.

Таблица 6.2

Риски международного лизинга

| Риск | Общая характеристика | Комментарии |

| Кредитный | Риск потерь, связанных с возможным дефолтом. | Данный тип риска наиболее актуален при структурировании сделок, требующих масштабных финансовых вложений. Отмечаются проблемы с получением достоверной информации о кредитоспособности лизингополучателя |

| Ликвидности | Риск потерь в результате неразвитости вторичного лизингового рынка и, соответственно, невозможности эффективно управлять остаточной стоимостью ранее переданного и возвращаемого объекта лизинга. | Этот тип риска особенно актуален для структурирования сделок оперативного лизинга. |

| Валютный | Риск потерь в результате неблагоприятных флуктуации валютного курса | Влияние данного типа риска усиливается еще и за счет возможных расхождений между валютой, используемой в бухгалтерском учете валютой, в которой осуществляются расчеты по сделке. |

| Правовой | Вызывается различием правовых систем участвующих страны, в результате чего одна и та же лизинговая сделка может в одной стране толковаться как финансовый лизинг, а в другой - как продажа в рассрочку. | Различное правовое толкование природы лизинговой сделки определяет различие в налоговых режимах. |

| Фискальный | Возможность появления двойного налогообложения объекта лизинга в силу того, что между странами лизингодателя и лизингополучателя нет соглашения об избежании двойного налогообложения. | Необходимо заранее, в процессе предконтрактной работы, решить вопрос о механизме возмещения дополнительных потерь по налогам. |

6.1.3. Методика расчета общей суммы лизинговых платежей

В связи с тем, что с уменьшением задолженности по кредиту, полученному лизингодателем для приобретения имущества - предмета договора лизинга, уменьшается размер платы за используемые кредиты и размер комиссионного вознаграждения лизингодателю, а ставка вознаграждения устанавливается сторонами в процентах к непогашенной стоимости существа, некоторыми авторами предлагается следующая процедура расчета лизинговых платежей[11]:

1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга.

2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам.

3. Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты.

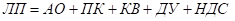

Расчет общей суммы лизинговых платежей осуществляется по формуле:

где ЛП — общая сумма лизинговых платежей;

АО — величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

ПК — плата за используемые кредитные ресурсы лизингодателем на приобретение имущества — объекта договора лизинга;

KB — комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ — плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС — налог на добавленную стоимость[12].

6.2. Факторинг

6.2.1. Общая характеристика международного факторинга

Факторинг представляет собой операцию, связанную с переуступкой банку (факторинговой компании) клиентом-поставщиком неоплаченных платежей-требований (счетов-фактур) на поставленные товары, выполненные работы, оказанные услуги и соответственно - права получения платежей по ним[13]. Факторинг включает инкассирование дебиторской задолженности клиента (получение средств по платежным документам), кредитование и гарантию от кредитных и валютных рисков.

Факторинговые операции делятся на:

ü внутренние, если поставщик и покупатель, а также банк-фактор находятся в одной и той же стране, или международные, когда они находятся в разных странах;

ü открытые, если должник уведомлен об участии в сделке банка-фактора, и закрытые (конфиденциальные), если должник не уведомляется об участии в сделке банка-фактора;

ü с правом регресса факторинговой компании, т.е. обратного требования поставщику возместить уплаченную сумму, или без права регресса;

ü с условием кредитования поставщика в форме предварительной оплаты (до 80% суммы переуступаемых им долговых требований) или оплаты к установленной дате.

В соответствии с Конвенцией о международном факторинге, принятой в 1988 г. Международным институтом унификации частного права, операция считается факторингом, если она удовлетворяет двум из следующих четырех признаков:

ü наличие кредитования в форме предварительной оплаты долговых требований;

ü ведение бухгалтерского учета поставщика, прежде всего учета реализации;

ü инкассирование задолженности;

ü страхование поставщика от кредитного риска.

Сущность международного факторинга сводится к тому, что внешнеэкономическая деятельность факторинговых компаний и банковских факторинговых отделов нацелена прежде всего на решение проблем рисков неплатежа и оптимизации сроков платежей в отношениях между поставщиками и покупателями и придание этим отношениям большей стабильности. При наличии валютных ограничений на срок платежа страны-экспортера эта услуга становится достаточно выгодной.

При экспорте продукции значительно возрастает кредитный риск экспортера из-за сложности оценки кредитоспособности импортера, предоставления коммерческого кредита на более длительный срок с учетом времени, необходимого для поставки товаров на зарубежные рынки, а также из-за факторов, вызванных политической нестабильностью в стране импортера, низким уровнем ее экономического развития.

В соответствии с особенностями международного факторинга фактор оказывает следующие услуги:

ü принимает на себя политический, трансфертный и дебиторский риск;

ü выплачивает, в зависимости от отрасли поставщика, 70—95% фактурной стоимости до осуществления покупателем платежа;

ü осуществляет инкассовые функции - фактор напоминает должникам о предстоящих платежах;

ü производит бухгалтерское и статистическое обслуживание дебиторских задолженностей;

ü осуществляет анализ производственной и торговой деятельности на предприятии и проводит подготовку рекомендаций по улучшению работы.

В международном факторинге существенная роль принадлежит экспортному факторингу, который представляет собой продажу экспортером своему фактору краткосрочных дебиторских задолженностей (обычно от 90 до 120 дней) по экспорту. Обычно фактор заключает с экспортером договор на покупку экспортных долгов всех покупателей в одной или в нескольких странах экспорта.

Экспортный факторинг включает в себя, как правило, полный набор факторинговых услуг. Например, факторинговые компании ведут валютные счета, обеспечивают снижение или исключение форвардного валютного риска и даже языковое обслуживание[14].

Немедленное конвертирование стоимости платежей экспортных продаж не только устраняет обменный риск, но и помогает избежать проблем перерасчетов, связанных с колебаниями курсов валют, происходящими между выпиской счета и оплатой ее клиентом. Так как услуги экспортного факторинга более рискованные, чем операции, проводимые с национальными счетами, то факторы в этом случае назначают более высокий дисконт.

Большинство факторов оплачивают до 80% стоимости отгрузки по счету, начисляя предельный процент выше факторной базисной ставки.

Обслуживая своих клиентов-экспортеров, факторинговые компании (экспорт-факторы) часто действуют совместно с иностранными факторинговыми компаниями, функционирующими в странах импорта (импорт-факторами). Импорт-факторы помогают экспорт-факторам получать информацию о существующем или потенциальном дебиторе в своей стране, обеспечивать страхование риска неплатежа иностранного дебитора, взимать дебиторские задолженности и т.д.

Экспортный факторинг применяется обычно при равномерных периодических поставках. Фактор в большинстве случаев ограничивает свою деятельность только странами, в которых он имеет свое представительство или товарищество-корреспондента. Для поддержки экспортера средства в рамках кредита предоставляются экспортеру немедленно после отгрузки продукции, а покупатель через определенный срок расплачивается с банком. В качестве документа, снижающего риск данной услуги, используется документарный аккредитив в банке покупателя, подтвержденный солидным банком, что является сигналом для поставки продукции. Считается, что в этом случае банк снимает с экспортера все коммерческие, политические и валютные риски.

Экспортный факторинг производится обычно без права регресса. Последнее является особенностью внешнеторгового факторинга.

В международной практике факторинговые сделки приобретают силу регресса по отношению к поставщику только в случае, если дебиторская задолженность признана недействительной, а также в случае возникновения между поставщиком и покупателем споров по количеству поставленных товаров, качеству, срокам поставки и т.д. При этом покупатель вправе вернуть поставленный товар и аннулировать любые платежные обязательства.

Международный факторинг реализуется в виде: взаимного, или двухфакторного, факторинга, прямого экспортного и прямого импортного.

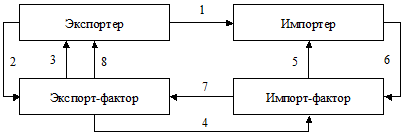

В первом случае предполагается участие четырех сторон: экспортер, экспорт-фактор, импортер, импорт-фактор и, как правило, предварительное заключение договора с импорт-фактором о передачи ему части объема реализуемых работ.

Процедура классического международного факторинга с полным набором услуг представлена на рисунке 6.1.

Рис. 6.1. Схема международного факторинга

1. — экспортер поставляет товар импортеру. На счетах-фактурах экспортера содержится надпись, уведомляющая о том, что он должен произвести платеж в пользу импорт-фактора;

2. —копии счета-фактуры и транспортного документа направляются экспорт-фактору;

3. — экспорт-фактор оплачивает экспортеру до 85% от суммы поставки за приобретенную дебиторскую задолженность;

4. — экспорт-фактор переуступает дебиторскую задолженность импорт-фактору;

5. — импорт-фактор, как владелец дебиторской задолженности должен взыскать сумму долга и, в случае неплатежа со стороны импортера, принять на себя риск неплатежа и заплатить экспорт-фактору;

6. — импортер производит оплату импорт-фактору;

7. — импорт-фактор переводит платеж импортера в пользу экспорт-фактора или, в случае неплатежа импортера, осуществляет гарантийный платеж;

8. — экспорт-фактор зачисляет экспортеру оставшуюся часть от суммы поставки (15%) за вычетом факторинговых комиссий.

Экспорт-фактор может работать с импортером напрямую, минуя импорт-фактора, что классифицируется как прямой экспортный факторинг (рис. 6.2).

Экспорт-фактор может работать с импортером напрямую, минуя импорт-фактора, что классифицируется как прямой экспортный факторинг (рис. 6.2).

Рис.6.2. Схема прямого факторинга

1. поставка товара покупателю;

2. переуступка долга фактору;

3. финансирование в размере до 85% от суммы поставки;

4. процедура взимания задолженности;

5. оплата поставки;

6. перевод оставшейся части суммы поставки (10—15%) за вычетом комиссии фактора.

Такая практика может использоваться в случаях, когда экспортер и экспорт-фактор географически расположены близко к импортеру либо когда осуществляются сделки с проверенными покупателями, которые показали себя аккуратными плательщиками.

В некоторых случаях имеет место практика прямого импортного факторинга, когда импорт-фактор заключает соглашение с экспортером о переуступке ему долговых требований по стране импортера, осуществляя страхование кредитного риска, учет и инкассирование валютных требований, являющихся для данной факторинговой компании внутренними.

Преимуществом прямого факторинга является меньшая численность посредников, а следовательно, и меньшие затраты на факторинговые услуги. Преимущества опосредованного факторинга заключаются в том, что и фактор по экспорту, и фактор по импорту имеют дело каждый со своим клиентом, кредитоспособность которого они хорошо знают, поэтому оба фактора при предоставлении факторинговой услуги вступают в отношения друг с другом без высокого риска, так как они, как правило, являются постоянными контрагентами. Недостатком же взаимного факторинга являются высокие издержки на его обслуживание.

Существенные преимущества международного факторинга видны из его процедуры: иностранные долги становятся внутренними долгами, разрешаются значительные проблемы и риски, связанные с ведением международного бизнеса, такие, как иностранный язык, неизвестное законодательство, незнакомая процедура взимания дебиторской задолженности и торговая практика. В международной практике проблема неплатежей решается в основном с помощью страхования финансовых рисков или с применением факторинга.

6.2.2. Типы факторинговых соглашений

В коммерческой практике выделяют три основных типа международных факторинговых соглашений:

1. Соглашение о полном обслуживании на базе открытого факторинга без права регресса заключается обычно при постоянных и достаточно длительных контактах между поставщиком и фактором. Полное обслуживание включает в себя: полную защиту от возникновения сомнительных долгов и обеспечение гарантированного притока денежных средств, управление кредитом; учет реализации; кредитование в форме предварительной оплаты (по желанию поставщика) либо оплату суммы переуступленных долговых требований (за минусом издержек) к определенной фиксированной дате.

2. Соглашение о полном обслуживании с правом регресса отличается тем, что фактор самостоятельно не страхует кредитный риск, который продолжает нести сам поставщик. Это означает, что компания сохраняет право на возврат поставщику долговых требований на любую сумму, не оплаченных клиентами в течение установленного срока (обычно в течение 90 дней с фиксированной датой платежа).

3. Разновидностью базисного факторингового соглашения о полном обслуживании выступает агентское соглашение, или соглашение об оптовом факторинге (открытом факторинге). В этом случае факторинговая компания предлагает клиенту заключить агентское соглашение, в соответствие с которым она будет приобретать его неоплаченные долговые требования, а поставщик— непосредственно выступать в качестве ее агента по инкассированию их. Кредитование, предусматриваемое и реализуемое таким соглашением, аналогично кредитованию по соглашению о полном факторинговом обслуживании. Однако оставшаяся часть долга оплачивается только после погашения долгов клиентами (должниками).

Если поставщик заинтересован только в кредитовании со стороны банка, то может быть заключено открытое или конфиденциальное соглашение об учете (дисконтировании) счетов-фактур. Дисконтирование счетов-фактур выступает обычно одноразовой (единовременной) операцией, она осуществляется, как правило, селективно и обычно не охватывает всего платежного оборота поставщика.

В международной практике общая величина факторинговой комиссии обычно складывается из комиссий двух видов.

Первый вид комиссии — за предлагаемое финансирование в большинстве стран исчисляется в процентах годовых и ее величина сопоставима с величиной процентов по банковскому кредиту. Размер процентной ставки рассчитывается на однодневной основе за весь период между датой досрочного получения платежа и датой инкассирования, на базе учета размера ежедневного дебетового сальдо по счету поставщика у фактора (банка, компании). Как правило, процент за подобный кредит на 1—2 пункта выше процентных ставок денежного рынка, что связано с необходимостью компенсации дополнительных затрат, риска и издержек факторинговой компании.

Второй вид комиссии взимается за административное управление дебиторской задолженностью и страхование риска неплатежа, исчисляется в виде процента от обслуживаемого торгового оборота (в среднем 0,5—3,5%) и зависит от объема продаж, количества обслуживаемых счетов-фактур, кредитоспособности дебиторов и т.д.

При осуществлении международного взаимного факторинга величина комиссии возрастает, что связано с повышенными затратами по ведению международного бизнеса и участием в операции двух факторинговых компаний (экспорт-фактора и импорт-фактора). В случае факторинга с регрессом поставщик может ожидать снижения ставок на 0,2—0,5% по сравнению с расценками факторинга без регресса.

Обычно компания-фактор оплачивает единовременно до 80-85% стоимости экспортного счета-фактуры; 15-20% — это резерв, который будет возвращен экспортеру после погашения дебитором всей суммы долга.

Для увеличения эффективности взаимодействия факторинговые компании из разных стран заключают межфакторные соглашения или вступают в международные факторинговые ассоциации и сети[15].

Факторинговые сети подразделяются на открытые и закрытые. Открытые — это объединения независимых факторинговых компаний, количество которых обычно не лимитируется. Закрытые — представлены акционерными компаниями, акции которых держат их члены (число участников обычно лимитировано одной компанией от каждой страны).

К преимуществам международных сетей факторов относится возможность:

ü разрабатывать и внедрять единые правила, связанные с развитием данного сектора валютно-финансовых услуг;

ü защищать интересы своих членов на уровне международных финансовых организаций (включая ООН);

ü устанавливать контакты и корреспондентские отношения с потенциальными партнерами из многих стран мира;

ü обмениваться опытом ведения бизнеса в сфере факторинговых услуг.

В международном бизнесе оперирует свыше 600 факторинговых компаний[16]. Из них около половины сосредоточено в Европе (312), на втором месте — Азия (200), далее следуют страны американских континентов (111). Больше всего факторов действует в Италии. Лидерами по объемам операций международного факторинга считаются Италия и Германия. Достаточно высокие темпы роста реализованных факторинговых операций наблюдаются в странах Восточной и Юго-Восточной Азии; особенно в Южной Корее, а также в Индонезии, Малайзии, Сингапуре и Таиланде.

6.3. Форфейтинг

Форфейтинг — это форма среднесрочного экспортного финансирования, сущность которого состоит в покупке, как правило, кредитным учреждением платежного требования экспортера, сопровождающейся соглашением об отказе от регресса при неоплате такого требования[17].

Переход требования происходит через уступку требования продавца (форфейтиста) банку (форфейтеру), чаще всего на основе векселя, выставляемого импортером в пользу экспортера и индоссированного им без обеспечения, с пометкой «without recourse» (без права регресса). Покупатель этих требований берет на себя коммерческие риски, связанные с неплатежеспособностью импортера, без права регресса этих документов на прежнего владельца. Форфейтирование применяется, как правило, при поставках оборудования на крупные суммы с длительной рассрочкой платежа — от 6 месяцев до 5—7 лет и содержит гарантию или аваль первоклассного банка, необходимые для переучета векселей.

Экспортер обращается к рынку форфейтинга в случае, если ему не удается получить гарантию государственного института, или если его внешнеторговый контрагент недостаточно кредитоспособен, или если его собственное финансовое положение не позволяет надолго отвлекать средства.

Техника проведения форфейтинговой операции такова: экспортер, желающий прибегнуть к форфейтингу, сообщает об этом импортеру. Последний должен получить соответствующую гарантию, позволяющую переуступить права по векселю или иному требованию. При этом для форфейтора важно знать следующее: общую сумму операций, валюту, форму задолженности, форму обеспечения, сумму и срок погашения, процентную ставку, предмет и цену товара, срок и количество поставок, место платежа[18]. Банк, получая от экспортера документы, выплачивает ему определенную сумму денег за вычетом дисконта и комиссии и выдает письменное обязательство, в соответствии с которым экспортер не отвечает по требованию в случае его неоплаты.

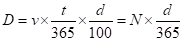

Расчет дисконта по векселю или серии векселей на базе дисконтной ставки производится по формуле:

где: D – дисконт;

d – дисконтная ставка

t – срок до погашения

v - номинал векселя

В расчет дисконта, на величину которого будет уменьшена выплата форфейтером по векселям экспортеру, может быть введена вспомогательная величина «процентный показатель»:

где N— процентный показатель.

Таким образом, введение «процентного показателя» позволяет вместо расчета дисконта по каждому векселю сложить их процентные показатели и рассчитать дисконт всей серии векселей в целом.

Расходы, возникающие при операции форфейтирования:

ü страхование коммерческих рисков;

ü страхование политического риска и риска перевода;

ü стоимость рефинансирования и страхования курсового риска.

Стоимость страхования валютного и курсового рисков определяется форфейтером на основе соответствующих форвардных ставок на данную валюту, стоимость рефинансирования определяется на основе ставок еврорынков. За несение организационных, административных и прочих расходов форфейтер берет процент с суммы векселя.

Преимущества форфейтирования для экспортера:

ü освобождение баланса экспортера от условных обязательств;

ü улучшение показателей ликвидности экспортера;

ü отсутствие процентного риска;

ü отсутствие риска изменения валютных курсов, а также статуса дебитора, рисков моратория, делькредере[19] и др.;

ü отсутствие проблем организации кредита и получения платежа и, следовательно, отсутствие соответствующих расходов.

Форфейтинговые операции выгодны и для импортера. При совершении значительных кредитных операций о них всегда сообщается в крупных газетах, а при операциях форфейтирования огласка сводится до минимума.

Контрольные вопросы

1. Особенности международного кредитования на базе лизинговых операций

2. Особенности международного кредитования на базе факторинговых операций

3. Особенности международного кредитования на базе форфейтинговых операций

[1] или на американский манер – «лизер»

[2] или «лизи»

[3] Миляков Н.В. Финансы: учебник. – 2-е изд. – М.:ИНФРА-М, 2004г.

[4] Международные валютно-кредитные отношения: Учебник / под общ.ред. Н.П.Гусакова. – М.: Инфра-М, 2008

[5] Федеральный закон от 29 октября 1998 г. N 164-ФЗ «О финансовой аренде (лизинге)» с изменениями от 29 января, 24 декабря 2002 г., 23 декабря 2003 г., 22 августа 2004 г., 18 июля 2005 г., 26 июля 2006 г.

[6] Черенков В.И. Внешнеэкономическая деятельность: основные операции. Учебное пособие. – Ростов н/Д, Феникс 2007г.

[7] Федеральный закон от 29 октября 1998 г. N 164-ФЗ «О финансовой аренде (лизинге)» с изменениями от 29 января, 24 декабря 2002 г., 23 декабря 2003 г., 22 августа 2004 г., 18 июля 2005 г., 26 июля 2006 г.

[8] к примеру – за 1$

[9] International Accounting Standard № 17 (международный стандарт бухгалтерского учета и финансовой отчетности № 17)

[10] Черенков В.И. Внешнеэкономическая деятельность: основные операции. Учебное пособие. – Ростов н/Д, Феникс 2007г.

[11] подробнее см.: Международные валютно-кредитные отношения: Учебник / под общ.ред. Н.П.Гусакова. – М.: Инфра-М, 2008

[12] если таковой налог предусмотрен действующим законодательством

[13] Нормативно-правовая юридическая справочная система «Гарант». Словарь.

Рекомендация для Вас - 34 Общая характеристика задач и методов расчета магнитных цепей.

[14] Из личной практики автора: неплательщик может объяснить просрочку платежа «незнанием» языка

[15] Примером крупнейшей международной открытой сети является FCI (Factors Chain International, штаб-квартира в Амстердаме). И Heller International Holding Inc. - закрытая сеть факторинговых компаний. По смешанным принципам организации действует IFG (International Factors Group, штаб-квартира в Брюсселе) — международная факторинговая группа, которая первоначально учреждалась как закрытая.

[16] Международные валютно-кредитные отношения: Учебник / под общ.ред. Н.П.Гусакова. – М.: Инфра-М, 2008

[17] Нормативно-правовая юридическая справочная система «Гарант». Словарь.

[18] Обычно свою заявку экспортер отсылает ряду банков, пытаясь выявить наиболее выгодное предложение.

[19] В гражданском праве - условие договора комиссии, по которому комиссионер за особое вознаграждение принимает на себя (перед получателем-комитентом) ответственность за исполнение сделки третьим лицом. Таким образом, комиссионер, берущий на себя делькредере, не только продает товары, но и гарантирует их оплату, даже если покупатель оказывается неплатежеспособным.