Финансирование инвестиций в оборотный капитал

Глава 10 финансирование инвестиций в оборотный капитал (АКТИВЫ)

Стратегия краткосрочных операций корпорации определяется достаточностью оборотных активов, механизмом их планирования и пополнения, анализом эффективности использования. Если не заниматься краткосрочными операциями, то долгосрочные финансовые стратегии не имеют успеха. В условиях переходной экономики России и других стран СНГ проблемы формирования и использования оборотных активов исследовали ученые-экономисты: И. Т. Балабанов, И. А. Бланк, О. В. Ефимова, В. В. Ковалев, А. М. Ковалева, М. И. Литвин, Д. С. Моляков, Л. П. Павлова. М. В. Романовский, Е. С. Стоянова, М. А. Федотова, А. Д. Шеремет и др.

Оборотные средства — это денежные средства, авансируемые предприятием (корпорацией) для осуществления непрерывности процесса производства и реализации готового продукта. Оборотные средства имеют двойственную экономическую приводу. С одной стороны, они представляют часть активов (имущества): материально-производственные запасы, незаконченные расчеты, остатки денежных средств и финансовые вложения. С другой стороны, это часть капитала (пассивов), обеспечивающего бесперебойность производственно-торгового процесса.

Инвестиции – это вложения в оборотные активы. Их отражают во втором разделе бухгалтерского баланса, а источники финансирования – в третьем разделе «Капитал и резервы» и в пятом разделе «Краткосрочные обязательства».

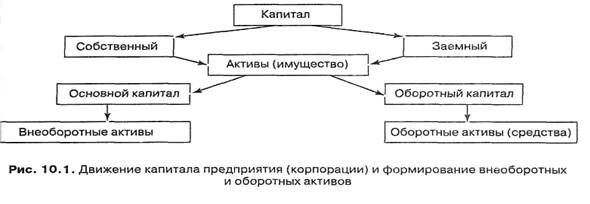

Общая схема движения капитала с бухгалтерских позиций показана на рис. 10.1.

При недостатке или неэффективном использовании оборотных активов финансовое состояние предприятия ухудшается, что непосредственно сказывается на его платежеспособности и в конечном итоге приводит к несостоятельности (банкротству).

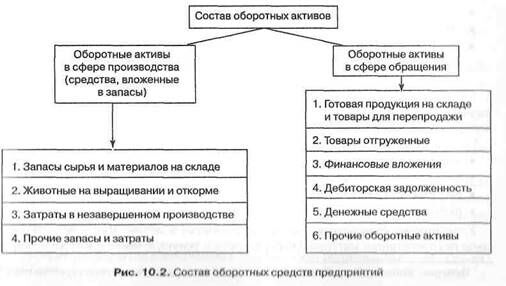

Состав оборотных активов – это совокупность образующих их элементов (рис. 10.2).

Структура оборотных активов характеризует удельный вес каждой статьи в их общем объеме.

Рекомендуемые материалы

Структура оборотных активов складывается под влиянием отраслевых и иных факторов, среди которых:

♦ производственные факторы: состав и структура затрат на производство, тип производства, характер выпускаемой продукции, длительность технологического процесса и др.;

♦ особенности закупок материальных ресурсов: периодичность, регулярность и комплектность поставок; вид транспорта; удельный вес комплектующих изделий в объеме потребления и др.;

♦ формы расчетов с покупателями и поставщиками;

♦ величина спроса на продукцию данного предприятия, что влияет на объем готовой продукции на складе и дебиторской задолженности;

♦ учетная политика предприятия и др.

Основная задача управления оборотными активами заключается в том, чтобы предприятие располагало оптимальными оборотными средствами на протяжении всего года. Предполагается, что размер оборотных средств (активов) должен быть минимальным, но вполне достаточным для обеспечения нормальной хозяйственной финансовой деятельности в календарном периоде.

Величина необходимых оборотных средств зависит от объема производства (продаж), уровня цен на потребляемые материальные ресурсы, скорости их они рота, структуры затрат на производство, длительности производственного цикли, форм безналичных денежных расчетов и др.

Расчет плановой потребности в оборотных средствах используется в хозяйстве для контроля деятельности структурных подразделений (цехов основного и вспомогательного производства, отделов снабжения, комплектации, сбыта и др.), обязательным условием таких расчетов являются относительно стабильные цены.

При использовании аналитического метода расчета фактические средние остатки материальных ресурсов за отчетный период (за исключением неликвидных средств) умножаются на темп роста объема производства (продаж) в предстоящем периоде (году, квартале).

Излишек (недостаток) оборотных средств по запасам вычисляют путем сопоставления их фактического остатка по бухгалтерскому балансу с плановой потребность в них (по расчетным нормативом).

Источники формирования оборотных активов отражаются в пассиве бухгалтерского баланса. В соответствии с классификацией оборотных активов источники их образования делятся на собственные, заемные и привлеченные.

К собственным источникам относится, прежде всего, чистый оборотный капитал (разница между оборотными активами и краткосрочными пассивами), к заемным источникам – краткосрочные кредиты и займы со сроком погашения до одного года, к привлеченным источникам – кредиторская задолженность.

Осуществляя текущую хозяйственную деятельность, предприятие закупает сырье и материалы, оплачивает транспортные и иные услуги, несет расходы по хранению материальных запасов, предоставляет отсрочки платежей покупателям (клиентам). Поэтому постоянно возникает потребность в ликвидных денежных средствах, т. е. в собственных оборотных средствах. Собственные оборотные средства определяются разницей между оборотными активами и краткосрочными пассивами, т. е. это свободные денежные средства, постоянно находящиеся в обороте корпорации.

Таким образом, текущие финансовые потребности (ТФП) определяются разницей между средствами, авансированными в оборотные активы (без денежных средств), и суммой кредиторской задолженности по товарным операциям или общей ее величиной. ТФП непосредственно влияют на финансовое состояние корпорации, так как характеризуют ее потребность в краткосрочном банковском кредите.

На величину ТФП влияют следующие основные факторы:

♦ темпы инфляции;

♦ длительность производственного и сбытового циклов;

♦ темпы роста объема производства и продажи товаров;

♦ сезонность производства и реализации продукции;

♦ состояние рыночной конъюнктуры;

♦ величина маржинального дохода.

Рассмотрим более подробно влияние каждого фактора.

Темпы инфляции. При высокой инфляции (более 10-12% в год) стоимость производства любого товара со временем возрастает. К моменту получения корпорацией денежных средств от более ранних продаж стоимость более поздних по времени производства товаров увеличится. Если корпорация не сможет установить на свою продукцию цены, обеспечивающие достаточный уровень рентабельности, то она не сможет оплатить последующие эксплуатационные расходы доходами от реализации предыдущей продукции.

Главная причина инфляции издержек производства – высокие цены на продукцию и услуги естественных монополий (топливно-энергетического комплекса, железнодорожного транспорта и др.), а также на импортируемые сырье, материалы и оборудование.

Рост цен на товары и услуги ограничиваются совершенной конкуренцией и платежеспособностью покупателей. Эти два условия в России практически отсутствуют.

Длительность производственного и сбытового циклов. Чем быстрее сырье и материалы превращаются в готовую продукцию, а продукция после ее реализации оборачивается в денежные средства, тем меньше иммобилизовывается оборотных средств в материальные запасы, незавершенное производство, готовую продукцию на складе и дебиторскую задолженность.

Величина этих активов (запасов и дебиторской задолженности) зависит от объема производства и продаж. Что касается производственного цикла, то запасы формируют на его начальной стадии, а дебиторская задолженность складывается на конечной стадии, сравнительно новый подход к управлению запасами – система поставок «точно в срок». Данный подход впервые был апробирован автомобильными компаниями Японии и позднее стал использоваться в США и странах ЕЭС.

Темпы роста объема производства и продажи товаров. Поскольку ТФИ непосредственно связаны с объемом продаж, размер их будет изменяться пропорционально объему оборота (продаж). Однако в данном случае растет не цепь единицы товара, а общее количество товаров, что приводит к увеличению переменных и общих издержек. Кроме того, в условиях высокой инфляции корпорации часто создают крупные текущие и страховые запасы сырья, материалов и комплектующих изделий, чтобы не переплачивать за них после очередного повышения цен.

Сезонность производства и реализации продукции, а также снабжения сырьем и материалами. Разрыв между сроками поступления материальных ресурсов и платежей за них может привести корпорацию к потере финансовой устойчивости (финансового равновесия) и платежеспособности в краткосрочном и долгосрочном периодах. Подобный разрыв возникает при создании страхового (гарантийного) запаса материальных ресурсов и ускорении времени их оборота и течение операционного цикла.

Состояние рыночной конъюнктуры. Если продавец на высококонкурентном рынке вследствие трудностей со сбытом продукции остается без денежной наличности, нарушается производственный (операционный) цикл. Изменение объема продаж под влиянием спроса на продукцию корпорации может быть трех типов:

-сезонное – пик спроса приходится на определенный период в году (товары для летних и зимних видов спорта, для школьников и т. д.);

-циклическое – пик спроса приходится на определенную фазу годового цикла (строительство в летний период, растениеводство, переработка сельхозпродукции, геологоразведочные работы и др.);

-долговременное – спрос колеблется на протяжении года (радиовещание, телевидение, коммунальные услуги и др.).

Чтобы рационально управлять сбытовой политикой, следует поддерживать запасы готовой продукции на разумном уровне, в пределах расчетного норматива, учитывающего особенности сбытовой политики корпорации.

Увеличение объема продаж приводит к росту дебиторской задолженности, так как конкуренция вынуждает продавца привлекать покупателей более выгодными условиями предоставления коммерческого кредита (отсрочками платежа на товары и скидками с цены товара – спонтанное финансирование).

Подобная отсрочка практически невозможна в России в условиях платежного кризиса. Необходимо находить альтернативные источники финансирования текущих финансовых потребностей.

Спонтанное финансирование. Одним из дополнительных источников покрытия текущих финансовых потребностей (ТФП) являются скидки с цены товара, предоставляемые поставщиком (продавцом) покупателю за сокращение срока расчетов. Предоставляя покупателю отсрочку платежа за товар, продавец выдает своему партнеру кредит, который не является бесплатным. Кому же приходится платить из своих доходов при отсрочке платежа, допустим, на 30 дней?

Упущенная выгода (прибыль) продавца составит как минимум сумму банковского процента, которую он мог бы получить через эти 30 дней, если бы положил деньги на депозитный счет в банке. С другой стороны, продавцу часто трудно реализовать свой товар, не предоставив коммерческий кредит покупателю, чтобы сохранить свои позиции на рынке. Если покупатель оплатит товар ранее намеченного срока, то можно воспользоваться скидкой с цены. После этого срока покупатель платит по полной цене (без скидки), но в пределах договорного срока. Что выгоднее покупателю: оплатить товар ранее договорного срока, обратившись для этого в банк за кредитом, или дождаться договорного срока и потерять скидку?

Сопоставим упущенную выгоду покупателя в случае отказа от скидки со средней ставкой банковского процента. Упущенную выгоду покупателя устанавливают по стандартной формуле, предложенной Е. С. Стояновой:

где Дс — договорный срок оплаты, дни;

Л — льготный срок оплаты, дни.

Благодаря факторингу продавец (поставщик) получает следующие преимущества:

♦ гарантию реализации своих требований к плательщикам (инкассирование 1 дебиторской задолженности);

♦ освобождение от риска неплатежа;

♦ улучшение структуры баланса;

♦ экономию на бухгалтерских и административных издержках в случае ведения учета специальной факторской компанией.

Факторинг наиболее предпочтителен для предприятий, вновь выходящих на рынок, а также для малых и средних предприятий, которые не всегда располагают информацией о платежеспособности своих покупателей и к тому же имеют ограниченный доступ к банковским кредитам.

Выводы

1. Основная задача финансистов предприятий (корпораций) — активно снижать период оборачиваемости оборотных активов и увеличивать средний срок оплаты кредиторской задолженности (в рамках деловой этики) для снижения величины ТФП, не покрытой реальными источниками финансирования.

2. Способы покрытия ТФП следующие:

♦ коммерческий кредит, который часто сопровождается движением векселей;

♦ спонтанное финансирование;

♦ кредиторская задолженность;

♦ факторинг (инкассирование — продажа своей кредиторской задолженности банкам или специальным факторским компаниям);

♦ краткосрочный банковский кредит;

♦ краткосрочные займы, предоставляемые сторонними юридическими лицам м (финансово-промышленными группами, холдинговыми компаниями и др.).

3. Выбор того или иного способа финансирования ТФП зависит от особенностей деятельности предприятия (корпорации), квалификации его финансистов, характера деловых связей с поставщиками и покупателями и других внутренних и внешних факторов.

Моделирование выбора стратегии финансирования оборотных активов.

Наличие у предприятия (корпорации) чистого оборотного капитала определяет уровень ликвидности его баланса и эффективность использования оборотных активов. Например, рост чистого оборотного капитала за счет безнадежной дебиторской задолженности вряд ли устроит финансового директора.

Одной из главных составляющих оборотных активов являются материальные запасы. Издержки по хранению связаны не только со складскими расходам, но и с риском порчи и устаревания изделий, а также с альтернативной стоимостью капитала, т. е. с нормой прибыли, которая может быть получена в результате иного вложения средств с эквивалентной степенью риска (инвестиции в ценные бумаги, валюту, помещение денег на депозитный счет в банке и т. д.).

Другой важный элемент оборотных активов – дебиторская задолженность. Когда одно предприятие продает товары другому, то это не значит, что готовая продукция будет оплачена немедленно. Неоплаченные счета за поставленную продукцию (или счета к получению) составляют большую часть дебиторской задолженности. Поэтому задачей финансистов в этом случае является определение риска неплатежеспособности покупателей клиентов, расчет прогнозного значения резерва по сомнительным долгам, а также осуществление работы по взысканию долгов.

Денежные средства и легкореализуемые ценные бумаги — наиболее ликвидная часть оборотных активов. Поэтому перед финансовым директором стоит задача выбора оптимального соотношения между наличными денежными средствами и вложениями в краткосрочные ценные бумаги.

К текущим обязательствам относят краткосрочную кредиторскую задолженность, прежде всего банковские кредиты и неоплаченные счета поставщиков по товарным операциям. Банки, как правило, требуют документального подтверждения обеспеченности запрашиваемых кредитов реальным имуществом заемщика. Альтернативный вариант – продажа предприятием части своей дебиторской задолженности кредитной организации с предоставлением ей права получить денежные средства по долговым обязательствам клиентов.

Таким образом, выбор соответствующей модели финансирования оборотных активов зависит от положения предприятия (корпорации) на товарном и финансовом рынках, его финансовой устойчивости (равновесия), квалификации специалистов финансовой службы, денежно-кредитной политики государства и от иных факторов объективного и субъективного характера.

Выбор политики комплексного оперативного управления оборотными активами и краткосрочными обязательствами

Данная политика предполагает:

1. Выбор оптимального уровня и рациональной структуры оборотных активов с учетом специфики деятельности каждого предприятия (корпорации).

2. Определение величины и структуры источников финансирования оборотных активов.

Различают три типа политики комплексного оперативного управления оборотными актинами: агрессивную, консервативную и умеренную. При агрессивной политике предприятие:

♦ не ограничивает увеличение объема оборотных активов;

♦ накапливает запасы сырья, материалов и готовой продукции, увеличивает дебиторскую задолженность и свободные остатки денежных средств па счетах в банках.

В результате доля оборотных активов в объеме имущества высока (50% и более), а период их оборачиваемости длителен (свыше 90 дней). Агрессивная политика способна снизить риск технической неплатежеспособности, но не может обеспечить высокую рентабельность активов. Однако в случае наступления неблагоприятных обстоятельств на товарном рынке предприятие может утратить финансовую устойчивость и платежеспособность.

При консервативной политике управления оборотными активами предприятие сдерживает рост текущих активов и стремится их минимизировать. В результате удельный вес оборотных активов в общем объеме имущества невелик (менее 40%), и период их оборачиваемости небольшой. Такую политику предприятие осуществляет в условиях достаточной определенности: либо когда объем продаж, сроки поступления денежных средств и платежей по обязательствам, необходимый объем запасов и сроки их поставки заранее известны, либо при жесткой экономии всех видов ресурсов. Консервативная политика управления оборотными активами обеспечивает высокую рентабельность активов, но песет риск высокой технической неплатежеспособности из-за непредвиденных изменений конъюнктуры на товарном и финансовом рынках.

Умеренная политика управления оборотными активами занимает промежуточное положение. Такая политика обеспечивает средний уровень рентабельности и оборачиваемости активов.

Каждому типу управления оборотными активами должна соответствовать определенная политика их финансирования, т. е. управление краткосрочными обязательствами.

Признаком агрессивной политики управления краткосрочными пассивами служит значительный удельный вес (более 50%) краткосрочных кредитов и займов в общей сумме источников средств. При такой политике эффект финансового рычага может составить 30-50% рентабельности активов. Однако увеличиваются и постоянные издержки за счет процентных платежей по заемным средствам. В результате повысится сила воздействия производственного рычага (маржинальный доход/прибыль), что свидетельствует о росте предпринимательского риска, связанного с данным предприятием.

Признаком консервативной политики управления краткосрочными обязательствами служит отсутствие или низкий удельный вес краткосрочных кредитов и займов в валюте баланса. Внеоборотные и оборотные активы покрывают и данном случае только собственным капиталом и долгосрочными обязательствам.

Признаком умеренной политики служит нейтральный удельный вес кредитов и займов в валюте баланса. Следует отметить, что при консервативной политике управления оборотными активами ей может соответствовать умеренный или консервативный тип политики управления краткосрочными обязательствами, но не агрессивный. Умеренной политике управления оборотными активами может соответствовать любой тип управления краткосрочными обязательствами. Наконец, агрессивной политике управления оборотными активами может соответствовать агрессивный или умеренный тип управления краткосрочными обязательствами.

Следовательно, выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение параметров эффективности использования оборотного капитала и уровня риска, влияющего на финансовую устойчивость и платежеспособность предприятия.

Оценка эффективности использования оборотных активов.

Бесплатная лекция: "15. Проектирование нечетких регуляторов" также доступна.

Для повышения эффективности производственно-коммерческой деятельности предприятий (корпораций) и укрепления их финансового состояния имеют значение вопросы рационального использования оборотных активов. Проблемы оптимальности использования оборотных активов и ускорения их оборачиваемости стала еще актуальнее в условиях перехода к рыночному хозяйственному механизму. Необходимость ее решения в рамках макроэкономической стабилизации очевидна. Этого требуют интересы предприятий и корпоративных групп, поскольку их финансовое положение находится в прямой зависимости от состояния оборотных средств, организации их движения по фазам производственною цикла с минимально возможной суммой для получения наибольшей отдачи в форме прибыли.

Эффективность использования оборотных средств характеризуют системой экономических показателей, и, прежде всего их оборачиваемостью. Среди других показателей можно отметить сохранность, доходность и ликвидность.

Оборачиваемость — это длительность одного полного кругооборота средств до момента авансирования оборотных активов в денежной форме в материальные запасы до выпуска готовой продукции (ее продажи покупателям и получения да нежной выручки). Кругооборот средств в нормальной хозяйственной ситуации завершается зачислением выручки от продажи товаров (продукции, работ и услуг) на расчетные счета предприятия в банках.

В России наиболее распространенной является оценка запасов по средней стоимости каждой группы (вида) запасов. Ее устанавливают путем деления общей себестоимости группы (вида) запасов на их количество. Эти запасы складываются из себестоимости и количества остатка на начало месяца и поступивших запасов в течение данного месяца. При таком способе учета занижается себестоимость продажи товаров и завышается прибыль для налогообложения, что является его недостатком. С другой стороны, занижение стоимости остатков сырья и материалов приводит к существенному повышению их оборачиваемости.

Оценка по себестоимости первых по времени приобретения материальных запасов основана на допущении, что запасы используют в течение месяца в последовательности их приобретения (поступления). Это означает, что запасы, первыми поступившие в производство, должны быть оценены по себестоимости первых по времени закупок с учетом себестоимости запасов, числящихся на начало месяца. При использовании данного способа оценка запасов, находящихся на складе на конец месяца, производится по фактической себестоимости последних по времени закупок, а в себестоимости проданных товаров учитывают себестоимость ранних по времени закупок. В результате завышают прибыль для целей налогообложения, а оборачиваемость материальных запасов занижают.

Оценка по себестоимости последних по времени приобретения материальных запасов базируется на допущении, что запасы, первыми поступающие в производство, должны быть учтены по себестоимости последних по времени закупок. При использовании данного способа оценка запасов, находящихся па складе на конец месяца, производится по фактической себестоимости ранних по времени закупок, а в себестоимости проданных товаров учитывают себестоимость поздних по времени закупок. С позиции налогообложения данный способ также привлекательнее, так как в условиях высокой инфляции максимизирует издержки и минимизирует налогооблагаемую прибыль.