Международные валютно-кредитные и финансовые организации оон

ТЕМА 8.

Международные валютно-кредитные и финансовые организации оон

Краткое содержание

1. Общая характеристика международных финансовых институтов. Специализированные институты ООН. ОЭСР. Парижский клуб, Лондонский клуб. Совещания «семерки» и «группы десяти». Причины создания международных финансовых институтов, их цели.

2. Международный валютный фонд. Уставный капитал и заемные ресурсы МВФ. Кредитная деятельность. Стабилизационные программы. Роль МВФ в регулировании международных валютно-кредитных отношений.

3. Группа Всемирного банка (ВБ). Структура и цели группы ВБ. Международный банк реконструкции и развития (МБРР). Особенности формирования его ресурсов. Кредиты и кредитная политика. Международная ассоциация развития (МАР). Международная финансовая корпорация (МФК). Многостороннее агентство по гарантированию инвестиций (МАГИ).

Первой международной публичной финансовой организацией можно считать основанный в 1930 г. рядом центральных банком в Базеле Банк международных расчетов, который явился предтечей других организаций.

Международные публичные финансовые организации проводят свои операции в интересах стран – членов и для урегулирования отношений между ними. В то же время цели и задачи, механизм образования, масштабы и характер деятельности этих организаций в некоторых отношениях различаются.

Рекомендуемые материалы

Выработка принципов функционирования мировой финансовой системы и межгосударственное урегулирование валютно-кредитных и финансовых отношений – прерогатива международных валютно-финансовых организаций.

О Международном валютном фонде и Международном банке реконструкции и развития читайте в теме 4.

Таблица 1

Квоты стран-участниц МВФ

| Страны | Размер квот (в млн. СПЗ) | Процент от общего количества |

| Все страны Промышленно развитые | 145318,8 88425,2 | 100,0 60,9 |

| США Япония Германия Франция Великобритания Саудовская Аравия Италия Канада Россия Китай | 26526,8 8241,5 8241,5 7414,6 7414,6 5130,6 4590,7 4320,3 4313,1 3385,2 | 18,3 5,7 5,7 5,1 5,1 3,5 3,2 3,0 3,0 2,3 |

Специальное право заимствования

Специальное право заимствования (SDR) играет ключевую роль в расчетно-платежных отношениях МВФ со странами-членами, поэтому отметим его наиболее важные черты. SDR представляет собой международную денежную единицу, которая эмитируется МВФ в форме открываемых счетов. Первоначально в Уставе SDR было определено как 0,888671 г чистого золота, что соответствовало 1 доллару США, но с отменой золотого паритета необходимость в определении золотого содержания SDR отпала. Поскольку SDR не торгуют на валютных рынках, постольку эта единица не имеет рыночной цены, как у национальных валют. Для определения цены SDR в настоящее время используют метод корзины четырех важнейших мировых валют: доллар США, японская иена, британский фунт и евро (соответственно USD, JPY, GBP, EUR) (До 1 января 2001г. учитывались 5 валют, но в связи с введением в обращение евро немецкая марка и французский франк были заменены на эту валюту). Каждой валюте присваивают свой относительный вес, вычисляемый на основе следующих показателей: (а) доля экспорта товаров и услуг стран, валюты которых входят в корзину SDR, в общемировом экспорте, и (б) размер резервов, номинированных в соответствующих валютах, которые держатся другими членами МВФ (т.е. за исключением страны, валюта которой рассматривается).

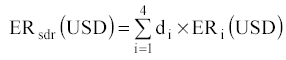

Список и веса валют пересматриваются каждые 5 лет на основе этих показателей. Каждый рабочий день МВФ производит переоценку курса SDR по валютной корзине с учетом рыночных курсов соответствующих валют по отношению к USD. В таблице 2 приведен пример оценки курса SDR. Формула для определения курса SDR выглядит следующим образом:

где d – относительный вес валюты i;

ERi (USD) – прямой курс USD по отношению к валюте i, т. е, стоимость этой валюты в долларах США.

Аналогичным образом курс SDR может быть определен и в любой другой валюте корзины.

Таблица 2

Пример для определения стоимости SDR (на 15 03 2001г.)

| Валюта | Относительный | ERi (USD) | Эквивалент в |

| EUR JPY GBP USD Итого | 0,43 21,00 0,10 0,58 | 0,91 121,68 1,44 1,00 !. | 0,39 0,17 0,14 0,58____ 1,28 |

Использование метода корзины позволяет сгладить курсовые колебания, которым подвержены курсы отдельных валют и, следовательно, уменьшать курсовой риск. По этой причине SDR активно используется для деноминации финансовых активов не только самим МВФ, но и другими международными организациями, фирмами.

SDR-счета могут держать лишь сам МВФ, страны-участницы системы SDR и так называемые прочие владельцы. Участие в системе SDR добровольно. С 1980 г. в ней участвуют все страны – члены МВФ. В качестве прочих владельцев могут выступать эмиссионное банки, которые выполняют свои задачи более чем для одного члена МВФ, а также другие официальные учреждения. Частные лица не могут быть держателями счетов SDR. Под вложениями SDR в частные банки подразумеваются сделки, в которых SDR используется как счетная единица. В качестве счетной единицы SDR используют также и в многосторонних межгосударственных соглашениях.

Кредитная политика МВФ. Кредитный портфель МВФ достаточно широк и постоянно изменяется: одни виды кредитной помощи странам-членам прекращают свое существование, другие – вводятся в практику. В связи с этим отметим общие черты и наиболее важные виды кредитов фонда.

Наибольшее значение имеют следующие виды помощи со стороны МВФ:

а) «чистые» резервные транши;

б) кредитные линии (транши);

в) специальные кредитные (фондовые) линии;

г) кредиты структурной перестройки для наиболее слаборазвитых стран.

Большинство видов кредитов фонда имеют ряд общих черт. Во-первых, величина кредита увязывается с размером квоты страны в МВФ. Во-вторых, кредит предоставляется в форме заимствования, при которой страна покупает у МВФ иностранную валюту или SDR за собственную валюту. По истечении установленного периода времени страна – член МВФ – обязана выкупить национальную валюту в тех средствах, в которых был предоставлен кредит. В-третьих, кредит дается при условии принятия и выполнения страной определенных обязательств по реформированию экономики, согласованных с фондом (связанный характер кредитов).

Резервные транши (reserve tranches) осуществляются за счет собственных предварительно внесенных в МВФ средств. «Чистый» резервный транш соответствует квоте страны в МВФ за вычетом доли, выплаченной в собственной валюте, если последняя не была использована МВФ для кредитов другим странам. На резервный транш не начисляют процентные платежи.

Кредитные линии предоставляются в рамках соглашений, известных под названием «stand-by». Главное их назначение – кредитование макроэкономических стабилизационных программ стран – членов. Средства, приобретаемые страной в рамках кредитных линий, предоставляются траншами (общее количество – 4), каждый из которых соответствует 25% квоты страны, И при условии выполнения стабилизационных программ. В последних МВФ устанавливает по согласованию со страной-членом меры макроэкономического характера, например, по преодолению дефицита бюджета, снижению уровня инфляции, устранению или смягчению экспортных и импортных квот и пошлин и т.п. Если страна не выполняет условий соглашения с МВФ, то очередной транш может быть задержан или обязательство о его предоставлении может быть аннулировано. МВФ также периодически использует фонды расширенного доступа к своим ресурсам (Extended Fund Facilities) для стран – членов, у которых масштабы неравновесия платежного баланса велики по сравнению с размерами их квот .

Специальные кредитные линии открывают для стран – экспортеров сырья, зерновых, валютные поступления которых сильно зависят от конъюнктуры мировых цен, для финансирования непредвиденных потерь в результате действия непредсказуемых внешних факторов, финансовой поддержки операций по сокращению и обслуживанию внешнего долга и ряда, других целей. В 1993 г. МВФ учредил Фонд поддержки структурных преобразований, предназначенный в основном для стран СНГ.

Обычный срок кредитных траншей и специальных линий от 3,25 до 5 лет, а расширенной фондовой линии – от 4,5 до 10 лет. Проценты, начисляемые в рамках указанных кредитов, зависят от источника средств, а также от так называемой процентной ставки SDR, которая определяется как средневзвешенная по заранее определенным трехмесячным финансовым инструментам (казначейские обязательства, депозитные сертификаты, межбанковские депозиты), в страну, валюта которых используется для расчета курса SDR. Кроме того, МВФ взимает со стран-заемщиков комиссионный сбор в размере 0,5 % суммы кредита на покрытие организационных расходов.

Для облегчения развивающимся странам финансового бремени при получении кредитных траншей и специальных линий (фактически на рыночных условиях) МВФ может предоставлять процентные субсидии со специального счета, достигающие порой половины ставки по кредиту. Средства этого счета формируются в основном за счет платежей по кредитам Доверительного фонда, а также пожертвований ряда стран. Поскольку; МВФ в целом придерживается принципов равного обслуживания своих членов, процентные субсидии являются исключением.

При решении вопроса о предоставлении кредитных траншей и специальных линий исследуется воздействие на платежный баланс страны ряда значимых величин, таких, например, как импортные и экспортные цены важнейших товаров, процентные ставки на международных финансовых рынках и др. Если они изменяются неблагоприятным образом и это отражается на платежном балансе страны, то, по заключению экспертов фонда, может быть принято решение о предоставлении кредита. Если же тенденции изменения изучаемых величин благоприятнее, чем ожидалось, то страна обязана увеличивать свои валютные резервы или сокращать средства, заимствуемые у МВФ.

Кредитные линии структурных преобразований предоставляются развивающимся странам с низким доходом на душу населения на особо благоприятных условиях. Процентная ставка по ним не превышает 0,5% годовых. Перед предоставлением кредитов страна-заемщик, МВФ и Всемирный банк разрабатывают совместно среднесрочный рамочный план экономического развития (Policy Framework Paper), служащий основой программы структурных преобразований, конкретизируемой в ежегодных соглашениях сторон. B отличие от стабилизационных программ по кредитным траншам, рамочный план экономического развития носит менее жесткий характер: в частности, не устанавливаются, как правило, целевые величины уровня инфляции, государственного долга и т. п. Срок погашения указанных кредитов – от 5,5 до 10 лет.

В связи с тем, что ряд стран не соблюдает свои платежные обязательства, МВФ открыл страховые счета (Special Contingent Accounts). Средства на эти счета поступают в основном из процентов по кредитам МВФ, а также за счет взносов стран-должников и стран-кредиторов. Ежегодно страховые резервы МВФ повышаются на 5%.

Группа Всемирного банка

К Всемирному банку (ВБ) причисляют две организации: МБРР и его дочернюю структуру – Международную ассоциацию развития (International Development Association). В Группу Всемирного банка (ГВБ), помимо указанных организаций, входят также на правах ассоциированных членов Международная финансовая корпорация (International Financial Corporation, IFC); Многостороннее агентство гарантирования инвестиций (Multilateral Investment Guarantee Agency, MIGA) и Международный центр урегулирования инвестиционных споров (International Center for Settlement of Investment Disputes, ICSID).

Основными целями организаций ГВБ являются:

- содействие реконструкции и развитию народного хозяйства стран – членов;

- поощрение частных и иностранных инвестиций посредством предоставления гарантий, участия в займах и инвестициях частных кредиторов и других инвесторов;

- стимулирование сбалансированного роста международной торговли и поддержание сбалансированного платежного баланса стран – членов.

Разрабатываются скоординированные механизмы реализации задач, что обеспечивается также и организационной интеграцией, в частности, наличием общего президента, Совета управляющих и исполнительного директората. Принципы определения квот, количества голосов, представительства в органах управления ГВБ сходны с МВФ. Советы управляющих МВФ и ГВБ проводят один раз в году совместное собрание.

Однако имеются особенности в механизме финансирования организаций ГВБ, критериях отбора стран – кандидатов на получение помощи, условиях кредитования. Каждая организация в правовом отношении является самостоятельной, IFC MIGА имеют свои собственные штабы сотрудников и собственных распорядительных вице-президентов.

Kaк и МВФ, ГВБ построена по регионально-отраслевому принципу: часть вице-президентов возглавляют региональные департаменты, остальные отвечают за конкретные сферы управления. Вместе с тем региональная структура ГВБ более разветвлена, чем у МВФ. Кроме того, в организациях ГВБ более представительный состав специалистов: помимо экономистов и финансовых экспертов (как в МВФ) здесь работают также инженеры, агрономы, юристы, эксперты по телекоммуникациям, другим разнообразным отраслям. Их задача заключается в тщательной экспертизе проектов, на которые предлагается выделение средств.

Международный банк реконструкции и развития (МБРР) и Международная ассоциация развития (MAP). Членом МБРР может быть только государство, которое является одновременно членом МВФ и берет на себя, таким образом, вытекающие из этого обязательства. Членство в МБРР является, в свою очередь, предпосылкой для членства в других организациях Группы Всемирного банка.

В соответствии со ст. 1 устава МБРР, он был создан в связи с большой потребностью в финансовых средствах стран – членов для возрождения и экономического развития. Сначала средства МБРР направлялись для возрождения стран Европы в рамках американской программы «European Recovery Program», основанной на плане Маршалла, с 50-х гг. МБРР обратился к экономическому содействию развивающимся странам.

MAP была создана в 1960 г. с целью предоставления финансовых средств развивающимся странам на более льготных условиях, чем МБРР. Она является фактически доверительным фондом, находящимся под управлением МБРР.

У MAP, так же как и у MIGA, имеется две группы членов. К первой из них относятся в основном промышленно развитые страны, а также некоторые другие, сильные в финансовом отношении, например Кувейт, Новая Зеландия, Исландия, Объединенные Арабские Эмираты (заметим, что Россия также относится к этой группе). Все остальные члены отнесены ко второй группе. Такое деление важно для дифференциации условий предоставления финансовой помощи (в MAP члены первой группы являются донорами) и определения размеров дивидендов, начисляемых на доли участия при прямых инвестициях (в случае MIGA).

При основании банка финансовые ресурсы МБРР и MAP были получены за счет взносов его членов и пополняются за счет этого источника при вступлении новых членов. Однако уставный капитал играл ключевую роль в финансирований программ банка лишь на первом этапе.

Основные средства в нacтoящee время МБРР получает за счет операций на международных финансовых рынках путем эмиссии средне- и долгосрочных долговых обязательств, имеющих наивысший кредитный рейтинг ААА, а также путем частного размещения средств правительств, центральных банков и других кредиторов по фиксированным ставкам процента. МБРР размещает свои ценные бумаги более чем в 100 странах и является при этом крупнейшим заемщиком на мировых рынках капитала, а также одним из самых крупных заемщиков-нерезидентов на национальных рынках.

В отличие от МВФ МБРР занимает средства не только у правительств, но и у частных организаций, причем в значительно больших размерах.

В последнее время все большее значение приобретают средства от погашения ранее предоставленных ссуд и проценты по ним. Периодически МБРР осуществляет также продажу гарантированных требований по ссудам, предоставленным банком, инвесторам, которые ищут возможности надежного вложения капитала.

С 1982 г. МБРР, помимо традиционных средне- и долгосрочных займов, стал привлекать средства и на денежных рынках, в частности за счет распространения краткосрочных дисконтных нот (short term discount notes) и нот с плавающей процентной ставкой (floating rate notes), а также взятия краткосрочных кредитов у эмиссионных банков в рамках открываемых ими кредитных линий.

Еще в большей степени, чем краткосрочные кредиты, политику рефинансирования МБРР с 80-х гг. стали определять валютные свопы, которые позволяли ему уменьшить финансовые издержки за счет использования валют с более низкими процентными ставками.

Специалисты Всемирного банка следующим образом классифицируют свои займы.

Особые инвестиционные ссуды (Specific Investment Loans) предоставляются для финансирования определенного объекта с целью возведения новых производственных сооружений, расширения объема производства на уже существующих объектах или улучшения их технического обслуживания. Фактически именно ссуды такого рода относятся к проектным ссудам и по-прежнему преобладают в общем объеме займов (около 50%).

Секторальные операции (Sector operations). Под этим названием объединены различные ссуды, которые предоставляются для финансирования проектов в границах целевых секторов экономики, например, транспорта, энергетики, сельского хозяйства и т. п. Определение финансируемых объектов в рамках целевых секторов осуществляется правительствами стран-ссудополучателей по критериям, устанавливаемым Всемирным банком. Ссуды предоставляются либо непосредственно правительству (Sector Investment and Maintenance Loans), либо организациям, которые определяются правительством и фактически выступают посредниками между ним и конечным ссудополучателем, например национальным обществам финансирования развития или аграрным фондам (Financial Intermediary Loans). К секторальным операциям относят также секторные займы структурной перестройки (Sector Adjustment Loans), предназначенные для решения общих задач в границах целевых секторов, которые могут возникнуть, например, при смене экономической политики. Часто средства по этим ссудам направляются на финансирование импортных операций.

Ссуды структурной реорганизации (бюджетозамещающие реабилитационные займы). Они введены с 1980 г. как помощь странам, испытывающим проблемы с платежным балансом, они предусматривают проведение широкого спектра мероприятий национального правительства. Критерии для выделения таких ссуд наиболее мягкие и состоят в представлении страной программы структурных преобразований, согласованной с ВБ и имеющей перспективы на успех. Такого рода ссуды родственны аналогичному финансированию со стороны МВФ мер по преодолению дефицита платежного баланса, поэтому указанные организации согласуют масштабы, сроки, условия кредитования.

МБРР предоставляет также ссуды для преодоления последствий катастроф, например землетрясений или засухи (так называемые Emergency Reconstruction Loans), однако значение их до настоящего времени невелико (около 1% всех выделяемых средств).

Особый приоритет при распределении финансовых средств MAP уделяется таким целям, как борьба с бедностью, защита окружающей среды, поддержка мер макроэкономической и секторальной политики национальных государств. В 1985 г. была открыта специальная кредитная линия для поддержки стран южнее Сахары (Special Faculty for Sub-Saharan Africa). После завершения финансирования по данной кредитной линии в действие вступила новая программа для стран Южной Африки, которые имеют низкий уровень национального дохода и высокий уровень долга (Special Program of Assistance for Africa).

Сроки предоставления ссуд зависят от продолжительности финансируемого проекта, но в основном период их погашения у МБРР составляет 12–15 лет, а у МАР – 35–40 лет.

Средства, предоставляемые Всемирным банком в иностранной валюте, в принципе должны быть возвращены в тех же платежных средствах. Если издержки по осуществляемым национальными правительствами программам, проектам возникают в национальной валюте, то они должны и возмещаться за счет собственных средств, так что валютные риски несут сами правительства. Если при этом в данной стране из-за неразвитости национального валютного рынка нет достаточного количества международных средств платежа, то правительство должно приобрести их на международных финансовых рынках.

Поскольку МБPP сам предоставляет ссуды из заемных средств, то процентные ставки зависят от общих тенденций в их движении на международных рынках капиталов и денег. Долгое время МБРР использовал расчетные формулы для определения процентных ставок, которые, однако, не учитывали ряд новых явлений конца 70-х – начала 80-х гг., среди которых:

- большие колебания ставок на международных рынках; переход к использованию плавающих процентных ставок в международном кредитовании;

- увеличение периода времени между кредитными обещаниями и фактическим началом предоставления кредитов и др.

В связи с этим МБРР перешел с 1982 г. к использованию плавающих процентных ставок, пересматриваемых каждые полгода. Начальная процентная ставка базируется на издержках приобретения средств самим банком (Qualified Borrowings). К средневзвешенным издержкам капитала добавляется затем маржа 0,5%. Фактически ставка процента с учетом маржи банка составляет около 6–7% годовых. В то время, как большинство кредитов МБРР имеют ставку, немного превышающую рыночные, кредитные транши у МВФ, напротив, дешевле рыночных ставок. МБРР, как и МВФ, взимает комиссию за обязательства, которая составляет 0,75% годовых с неизрасходованной суммы займа.

МБРР практикует также различного рода денежные сборы, например для обещанных, но еще не предоставленных ссуд (0,25%), для решения своих краткосрочных финансовых проблем.

Перед предоставлением кредитов МБРР и MAP анализируют общее экономическое положение страны-заемщика, в первую очередь платежный баланс, планы развития и инвестиционную политику. Далее проводится анализ экономических, технических и институциональных аспектов проекта с точки зрения его осуществимости и экономичности. После завершения проектного анализа в соглашении о ссуде МБРР (Loan Agreement) и в соглашении о предоставлении кредита развития MAP (Development Credit Agreement) устанавливаются особые условия, которые должны быть выполнены сторонами. Кроме того, в соглашения включаются общие положения Всемирного банка (General Conditions), которые, однако, могут корректироваться. В период осуществления проекта Всемирный банк посылает комиссии для проверки хода его выполнения. Приблизительно через год после окончательного предоставления средств по любому проекту Всемирного банка составляется доклад, в котором подводятся текущие итоги.

Международная финансовая корпорация (МФК) – первое дочернее общество МБРР была создана в 1956 г. Она содействует развитию частноэкономической инициативы в развивающихся странах путем предоставления совместно с заинтересованными частными инвесторами кредитов на льготных условиях. В отличие от МБРР и MAP страны-члены должны полностью выплачивать подписанную ими долю, что отражает коммерческий характер МФК.

В ст. 1 устава МФК говорится, что основная цель организации состоит в соединении усилий международного и частного капиталов, опыта менеджеров для содействия частным инвестициям в. менее развитых странах-членах. Потребность в таком финансовом институте возникла потому, что МБРР по своему статусу предоставляет ссуды только правительствам или требует правительственные гарантии и не имеет права участвовать в уставном капитале частных фирм. МФК, напротив, участвует в собственном капитале частных предприятий, а также содействует сбыту акций и долговых обязательств таких предприятий путем предоставления гарантий. При этом не исключается участие в финансировании частных предприятий (наряду с МФК) государственного капитала как в форме кредитов, так и в форме паев.

До середины 80-х гг. МФК получала финансовые средства в основном из уставных платежей стран – членов, кредитов МБРР и текущей прибыли. С 1985 г. все большее значение имеет политика рефинансирования на международных рынках капиталов. Источником рефинансирования МФК является и продажа долей участия в собственном капитале частных предприятий развивающихся стран, тем более что такое участие ограничено во времени. С 1995 г. МФК приступила к продаже требований по ссудам специально созданной организации off-shore trust, которая осуществляет секьюритизацию ссуд путем распространения среди институциональных инвесторов и банков специально выпускаемых сертификатов.

Финансовая помощь МФК может предоставляться в форме долгосрочных ссуд, участия в собственном капитале, гарантии либо путем их комбинации.

Хотя МФК не требует правительственных гарантий, она тщательно анализирует кредитоспособность бенефициаров своих средств. Кроме того, риск финансирования снижается за счет участия МФК в синдицированных кредитах, с покрытием не более 25% общих издержек.

Ссуды, предоставляемые МФК, предназначены, в первую очередь, для финансирования развития финансовых услуг и институтов рынка капиталов. Большое значение имеют также ссуды в перерабатывающую промышленность, автомобилестроение, химическую промышленность и сферу туризма.

Финансовые условия кредитов МФК значительно более «жесткие», чем у МБРР и МАР. Наибольшая часть ссуд МФК предоставляется на срок от 7 до 12 лет по твердым или плавающим ставкам в самых разнообразных валютах.

Участие МФК в собственном капитале частных фирм осуществляется путем предоставления средств в национальной валюте соответствующей страны. Доли участия после осуществления инвестиционного проекта продаются. Кроме того, МФК для повышения заинтересованности частных инвесторов гарантирует суммы вкладов в уставный капитал. Так называемый принцип Guaranteed Recovery of Investment Principal (GRIP) предусматривает, что МФК вкладывает средства, предоставляемые инвесторами, в уставные капиталы, принимая на себя риск потерь. Дивиденды и прибыль на капитал делятся между инвесторами и МФК в соответствии с заключенным между ними соглашением. После окончания срока соглашения инвестор выбирает между, возможностями перезаписи доли участия на свое имя либо отказа от нее, причем ему возвращается, по крайней мере, первоначальный взнос капитала.

Многостороннее агентство гарантирования инвестиций (МАГИ) было создано в апреле 1988 г. и является самым молодым членом Группы Всемирного банка.

Обратите внимание на лекцию "ГУМИЛЁВ Лев Николаевич".

Основная цель этой организации – содействие прямым инвестициям в развивающихся странах путем предоставления гарантий против некоммерческих (политических) рисков. Кроме того, МАГИ консультирует правительства развивающихся стран при разработке программ содействия иностранным инвестициям.

Поскольку МАГИ было образовано сравнительно недавно, основным источником его средств является подписанный капитал. Уставом МАГИ предусмотрено, что промышленные страны 10% их доли уставного капитала должны выплачивать в конвертируемой валюте. Еще 10% вносятся в форме беспроцентного долгового свидетельства, которое не может обращаться на рынке. Остаток уставной доли вносится лишь по требованию МАГИ. Страны второй группы могут осуществлять взносы до 25% в собственной валюте. Для содействия прямым инвестициям в развивающихся странах МАГИ может брать на себя гарантии по отношению к инвесторам против некоммерческих рисков, включая совместное страхование и перестрахование. Гарантии распространяются, как правило, на срок до 15 лет. В соответствии с уставом к рискам, против которых выставляются гарантии, относятся ограничения трансферта валют развивающейся страной; национализация и другие аналогичное меры; нарушения договоров; военные события или беспорядки.

Гарантии обычно распространяются только на вновь вводимые предприятия, но могут включать также расширение, модернизацию и перестройку уже существующих предприятий, а также приобретение полугосударственных предприятий, подлежащих приватизации.

Гарантии могут также предоставляться и по ссудам частных инвесторов. Последние могут быть как физическими, так и юридическими лицами, но не должны принадлежать к стране, в которой осуществляется инвестиция. Сумма гарантии зависит от оценки риска проекта.