Виды деятельности кредитных организаций на рынке

Глава 7 ОПЕРАЦИИ С ЦЕННЫМИ БУМАГАМИ

7.1. Виды деятельности кредитных организаций на рынке

ценных бумаг

• Кредитные организации в роли эмитентов, инвесторов и посредников на рынке ценных бумаг

7.1.1. Рынок ценных бумаг

Рынок ценных бумаг — это часть финансового рынка, на котором происходит обращение ценных бумаг.

Значение ценных бумаг в платежном обороте любого государства трудно переоценить. Через ценные бумаги осуществляется инвестиционный процесс, при котором инвестиции автоматически направляются в самые эффективные сферы народного хозяйства, их получают наиболее жизнеспособные рыночные структуры.

Кредитные организации могут выступать на рынке ценных бумаг в роли эмитентов, инвесторов или его профессиональных участников.

Эмитент — это юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцем ценных бумаг по осуществлению прав, закрепленных за ними.

Инвестор (владелец) — это лицо, которому ценные бумаги принадлежат на праве собственности или ином вещном праве.

Под профессиональной деятельностью в соответствии с Федеральным законом «О рынке ценных бумаг» понимается:

• брокерская деятельность;

• дилерская деятельность;

Рекомендуемые материалы

• деятельность по управлению ценными бумагами;

• деятельность по определению взаимных обязательств (клиринг);

• депозитарная деятельность;

• деятельность по ведению реестра владельцев ценных бумаг;

• деятельность по организации торговли на рынке ценных бумаг.

Функции рынка ценных бумаг условно можно разделить на те, которые характерны для любого рынка (общерыночные), и те, которые отличают его от всех других (специфические).

К общерыночным функциям относятся:

• коммерческая (получение прибыли от операций на данном рынке);

• ценовая (формирование рыночных цен, их постоянное движение);

• информационная (доведение до участников рынка необходимой информации);

• регулирующая (установление правил торговли и участия в ней, разрешение споров между участниками, контроль и управление).

К специфическим функциям рынка ценных бумаг относятся следующие функции:

• перераспределительная (перераспределение денежных средств между отраслями и сферами рыночной деятельности, перевод сбережений из непроизводительной в производительную форму, финансирование дефицита государственного бюджета, не способствуя росту инфляции, так как нет выпуска в обращение дополнительных денежных средств);

• страхование ценовых и финансовых рисков (хеджирование).

Различают следующие рынки ценных бумаг:

• международные, национальные и региональные (территориальные);

• рынки конкретных видов ценных бумаг (акций, облигаций);

• рынки государственных и корпоративных (негосударственных)

ценных бумаг.

7.1.2. Виды ценных бумаг

В соответствии с Гражданским кодексом РФ ценная бумага — это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление и передача которых возможны только при его предъявлении.

Классификация ценных бумаг по различным признакам приведена в табл. 7.1.

На рынке ценных бумаг могут обращаться следующие виды ценных бумаг: акция, облигация, опцион, сертификат, вексель, фьючерсный контракт, чек, коносамент и др.

Акция — это именная эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. При заявлении права на доход они предъявляются последними, все другие ценные бумаги должны быть оплачены ранее.

Облигация — это эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Доходом по облигации являются процент и (или) дисконт.

Табл. и на 7.1

Классификация ценных бумаг

| Признак | Вид ценных бумаг |

| Порядок выпуска | Эмиссионные (выпускаются крупными сериями и размещаются выпусками). Неэмиссионные (выпускаются поштучно или небольшими сериями) |

| Принадлежность прав, удостоверяемых ценной бумагой | Именные (имя владельца зафиксировано на самой ценной бумаге или в реестре). Ордерные (выписывается на имя первого приобретателя или «его приказу», а права передаются с помощью индоссамента). На предъявителя (не требуется идентификация владельца и регистрация держателя ценной бумаги) |

| Характер сделок | Долевые (удостоверяют право на часть имущества эмитента и право получения дохода, например, акции). Долговые (удостоверяют отношения займа между инвестором и эмитентом, например облигации, сертификаты, векселя). Производные (удостоверяют право их владельца на приобретение первичных ценных бумаг) |

| Срок действия ценной бумаги | Краткосрочные (срок обращения до одного года). Долгосрочные (срок обращения свыше одного года) |

| Срок погашения ценной бумаги | Срочные. По предъявлении |

| Правовой статус эмитента | Государственные (муниципальные). Корпоративные |

| Характер сделок и цель выпуска ценных бумаг | Коммерческие (векселя, чеки, коносаменты и др.). Фондовые (акции, облигации) |

| Особенности обращения на рынке ценных бумаг | Рыночные (свободно обращаются на вторичном рынке). Нерыночные (не имеют вторичного обращения) |

| Вид валюты и статус эмитента | Внутренние. Внешние |

| Наличие дохода | Доходные. Бездоходные |

| Уровень риска | Рисковые. |

Статус держателя облигации предполагает роль кредитора, а не собственника. Задолженность перед владельцами облигаций в случае ликвидации компании погашается до начала удовлетворения притязаний владельцев акций. Облигации могут выпускать все организации независимо от их организационно-правовой формы. Местные органы власти выпускают муниципальные облигации для финансирования своей деятельности или осуществления определенных проектов. Муниципальные облигации обеспечивают налоговыми сборами или будущими поступлениями за услуги, оказанные в рамках осуществляемого проекта.

Опцион является производной ценной бумагой — это право (но не обязательство), оформляемое договором, купить или продать в срок, указанный в договоре, по фиксированной цене определенное количество ценных бумаг. Покупатель опциона за это право выплачивает его продавцу вознаграждение {премию). При наступлении срока покупатель может воспользоваться или не воспользоваться приобретенным правом. Обычно в биржевой практике встречается два вида опционов: опцион на покупку (опцион-колл) и опцион на продажу (опцион-пут).

Сертификат — это письменное свидетельство банка о размещении клиентом денежных средств в депозит, подтверждающее его право на получение суммы депозита и процентов, начисленных по нему по истечении оговоренного срока. Сертификаты бывают сберегательные и депозитные. Владельцами сберегательных сертификатов являются физические лица, а депозитных — юридические лица. Доход по сертификатам выплачивается одновременно с оплатой самого сертификата.

Вексель — это ценная бумага, представляющая собой письменное простое и ничем не обусловленное обязательство уплатить определенную денежную сумму. Вексель дает право его держателю требовать от должника уплаты денежной суммы, указанной на векселе. Вексель может быть простым или переводным.

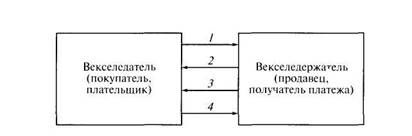

Простой вексель выписывает должник (векселедатель) и передает его кредитору (векселедержателю), такой вексель является обещанием должника уплатить кредитору определенную сумму (рис. 7.1).

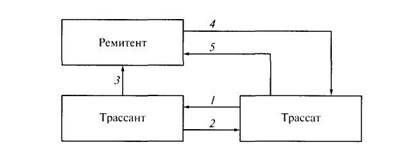

Переводной вексель (тратта) выписывается кредитором (векселедателем) и является его предложением к должнику (плательщику) об уплате определенной суммы (рис. 7.2). Переводной вексель, полученный плательщиком, должен быть акцептован либо опротестован. Акцепт означает согласие уплатить указанную сумму, если же плательщик не согласен с уплатой, то составляется протест.

Рис. 7.1. Процесс обращения простого векселя:

1— векселедатель (покупатель) вручает вексель векселедержателю (продавцу); 2 — векселедержатель (продавец) отгружает товар (выполняет работы, оказывает услуги) покупателю; 3 — продавец предъявляет вексель к оплате; 4 - покупатель оплачивает вексель

Фьючерсный контракт — стандартный биржевой договор купли-продажи ценных бумаг, согласно которому одно лицо продает другому определенное количество ценных бумаг по оговоренному курсу, но с обязательством поставки ценных бумаг не сразу, а к установленному сроку в будущем. Фьючерсные контракты строго стандартизированы. Покупатель обязан принять ценные бумаги при наступлении этого срока и уплатить за них сумму, указанную в контракте, независимо от текущей курсовой стоимости этих ценных бумаг. Причем на момент продажи фьючерсного контракта продавец может и не иметь в наличии тех ценных бумаг, которые он предлагает, рассчитывая их приобрести к дате исполнения контракта по цене ниже той, которая указана в нем.

Чек — это документ установленной формы, содержащий письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег. Он выражает только расчетные функции.

Рис. 7.2. Процесс обращения переводного векселя:

1 — трассант (векселедатель) направляет трассату (плательщику, т.е. лицу-должнику) товар, а также тратту; 2 — трассат (плательщик) возвращает акцептованный вексель ремитенту-получателю денег по переводному векселю; 3 — трассант направляет акцептованный вексель ремитенту; 4 — ремитент направляет вексель трассату к оплате; 5 — трассат оплчивает вексель и одновременно погашает вексель, делая отметку об оплате на его обратной стороне

Коносамент — документ стандартной (международной) формы на перевозку товара. Он удостоверяет погрузку указанного товара, его транспортировку, а также право на получение товара владельцем коносамента. Это морской товарораспорядительный документ, который является безусловным обязательством морского перевозчика доставить груз по назначению в соответствии с условиями договора перевозки.

Чек и коносамент по российскому законодательству относятся к классу первичных ценных бумаг, но с точки зрения рынка ценных бумаг эти бумаги являются нерыночными, поскольку как самостоятельное имущество в сделках не участвуют (их нельзя купить на вторичном рынке, нельзя заложить, передать в управление или дать взаймы). Эти ценные бумаги обслуживают расчеты за товары и услуги или их обращение, а именно, их перемещение, транспортировку.

7.1.3. Профессиональная деятельность на рынке ценных бумаг

Брокерская деятельность — деятельность по совершению гражданско-правовых сделок с ценными бумагами от своего имени или от имени клиента и за счет клиента на возмездной основе. Брокер — это профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность.

Дилерская деятельность — совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и(или) продажи определенных ценных бумаг с обязательством покупки и(или) продажи этих ценных бумаг по ценам, объявленным дилером. Дилер — это профессиональный участник рынка ценных бумаг, осуществляющий дилерскую деятельность. Кроме цены дилер может объявлять сроки действия указанных цен, максимальное и минимальное количество покупаемых или продаваемых ценных бумаг и другое.

Финансовый консультант на рынке ценных бумаг — юридическое лицо, имеющее лицензию на осуществление брокерской и (или) дилерской деятельности на рынке ценных бумаг, и оказывающее эмитенту услуги по подготовке проспекта ценных бумаг.

Деятельность по управлению ценными бумагами — осуществление юридическим лицом (управляющим) от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому ищу в интересах этого лица или указанных им третьих лиц:

• ценными бумагами;

• денежными средствами, предназначенными для инвестирования в ценные бумаги;

денежными средствами и ценными бумагами, получаемыми в

Процессе управления ценными бумагами.

Профессиональный участник рынка ценных бумаг, осуществляющий деятельность по управлению ценными бумагами, именуется управляющим.

Данная деятельность осуществляется на основании договора, заключенного между управляющим и его клиентом. Действия управляющего не должны наносить ущерба интересам клиента, в противном случае управляющий в соответствии с гражданским законодательством обязан за свой счет возместить убытки.

Клиринговая деятельность — деятельность по определению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачету по поставкам ценных бумаг и расчетам по ним.

Организации, осуществляющие клиринг по ценным бумагам, в связи с расчетами по операциям с ценными бумагами принимают к исполнению подготовленные при определении взаимных обязательств бухгалтерские документы на основании их договоров с участниками рынка ценных бумаг, для которых производятся расчеты.

Клиринговая организация, осуществляющая расчеты по сделкам с ценными бумагами, обязана сформировать специальные фонды для снижения рисков неисполнения сделок с ценными бумагами, а также утвердить правила осуществления клиринговой деятельности и зарегистрировать эти правила (в том числе изменения и дополнения в них) в ФСФР России.

Депозитарная деятельность — деятельность по оказанию услуг, связанных с хранением сертификатов ценных бумаг и(или) учетом и переходом прав на ценные бумаги. Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, именуется депозитарием. Депозитарием может быть только юридическое лицо. Лицо, пользующееся услугами депозитария по хранению ценных бумаг и (или) учету прав на ценные бумаги, именуется депонентом.

Деятельность по ведению реестра владельцев ценных бумаг — сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг. Осуществлять деятельность по ведению реестра владельцев ценных бумаг вправе только юридические лица, именуемые держателями реестра {регистраторами).

Осуществление деятельности по ведению реестра не допускает ее совмещения с другими видами профессиональной деятельности на рынке ценных бумаг.

Регистраторы не вправе осуществлять сделки с ценными бумагами эмитента, зарегистрированного в системе ведения реестра владельцев ценных бумаг. Система ведения реестра владельцев ценных бумаг — это совокупность данных, зафиксированных на бумажном носителе и (или) с использованием электронной базы данных, которая обеспечивает:

• идентификацию номинальных держателей и владельцев ценных бумаг, зарегистрированных в системе ведения реестра владельцев ценных бумаг;

• учет их прав в отношении ценных бумаг, зарегистрированных на их имя;

• возможность получать и направлять информацию указанным лицам;

• возможность составлять реестр владельцев ценных бумаг.

Для ценных бумаг на предъявителя система ведения реестра

владельцев ценных бумаг не ведется.

Реестр владельцев ценных бумаг (реестр) — это часть системы ведения реестра, представляющая собой список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг, составленный по состоянию на любую установленную дату и позволяющий идентифицировать этих владельцев, количество и категорию принадлежащих им ценных бумаг.

Договор на ведение реестра заключается только с одним юридическим лицом. Регистратор может вести реестры владельцев ценных бумаг неограниченного числа эмитентов.

Номинальный держатель ценных бумаг — лицо, зарегистрированное в системе ведения реестра, в том числе являющееся депонентом депозитария, и не являющееся владельцем в отношении этих ценных бумаг.

В качестве номинальных держателей ценных бумаг могут выступать и быть зарегистрированы профессиональные участники рынка ценных бумаг:

• депозитарий в соответствии с депозитарным договором;

• брокер в соответствии с договором на обслуживание клиента.

Данные о номинальном держателе ценных бумаг подлежат внесению в систему ведения реестра держателем реестра по поручению владельца или номинального держателя ценных бумаг, если последние лица зарегистрированы в этой системе ведения реестра. Внесение имени номинального держателя ценных-бумаг в систему ведения реестра, а также перерегистрация ценных бумаг на имя номинального держателя не влекут за собой переход права собственности и(или) иного вещного права на ценные бумаги к последнему. Ценные бумаги клиентов номинального держателя ценных бумаг не подлежат взысканию в пользу кредиторов последнего.

Номинальный держатель в отношении именных ценных бумаг, Держателем которых он является в интересах другого лица, обязан:

• совершать все необходимые действия, направленные на обеспечение получения этим лицом всех выплат, которые ему причитаются по этим ценным бумагам;

• осуществлять сделки и операции с ценными бумагами исключительно по поручению лица, в интересах которого он является номинальным держателем ценных бумаг, и в соответствии с договором, заключенным с этим лицом;

• осуществлять учет ценных бумаг, которые он держит в интересах других лиц, на раздельных забалансовых счетах и постоянно иметь на них достаточное количество ценных бумаг в целях удовлетворения требований этих лиц.

Номинальный держатель ценных бумаг по требованию владельца обязан обеспечить внесение в систему ведения реестра записи о передаче ценных бумаг на имя владельца.

Держатель реестра обязан по требованию владельца или лица, действующего от его имени, а также номинального держателя ценных бумаг предоставить выписку из системы ведения реестра по его лицевому счету в течение 5 рабочих дней. Выпиской из системы ведения реестра является документ, выдаваемый держателем реестра с указанием владельца лицевого счета, количества ценных бумаг каждого выпуска, числящихся на этом счете в момент выдачи выписки, фактов их обременения обязательствами, а также иной информации, относящейся к этим бумагам. Выписки из системы ведения реестра, оформленные при размещении ценных бумаг, выдаются владельцам бесплатно.

Права и обязанности держателя реестра, порядок осуществления деятельности по ведению реестра определяются действующим законодательством и договором, заключенным между регистратором и эмитентом.

К обязанностям держателя реестра относятся следующие:

• открыть каждому владельцу, изъявившему желание быть зарегистрированным у держателя реестра, а также номинальному держателю ценных бумаг лицевой счет в системе ведения реестра на основании уведомления об уступке требования или распоряжения о передаче ценных бумаг, а при размещении эмиссионных ценных бумаг — на основании уведомления продавца ценных бумаг;

• вносить в систему ведения реестра все необходимые изменения и дополнения;

• производить операции на лицевых счетах владельцев и номинальных держателей ценных бумаг только по их поручению;

• доводить до зарегистрированных лиц информацию, предоставляемую эмитентом;

• предоставлять зарегистрированным в системе ведения реестра владельцам и номинальным держателям ценных бумаг, владеющим более 1 % голосующих акций эмитента, данные из реестра об имени (наименовании) зарегистрированных в реестре владельцев и о количестве, категории и номинальной стоимости принадлежащих им ценных бумаг;

• информировать зарегистрированных в системе ведения реестра владельцев и номинальных держателей ценных бумаг о правах,

закрепленных ценными бумагами, и о способах и порядке осуществления этих прав;

• строго соблюдать порядок передачи системы ведения реестра при расторжении договора с эмитентом.

В случае прекращения действия договора по поддержанию системы ведения реестра между эмитентом и регистратором последний передает другому держателю реестра, указанному эмитентом, информацию, полученную от эмитента, все необходимые данные и документы, а также реестр, составленный на дату прекращения действия договора. Передача производится в день расторжения договора.

При замене держателя реестра эмитент дает объявление об этом в средствах массовой информации или уведомляет всех владельцев ценных бумаг письменно за свой счет. Все выписки, выданные держателем реестра после даты прекращения действия договора с эмитентом, недействительны.

Деятельность по организации торговли на рынке ценных бумаг — предоставление услуг, непосредственно способствующих заключению с ценными бумагами сделок купли-продажи между участниками рынка ценных бумаг. Профессиональный участник рынка ценных бумаг, осуществляющий такую деятельность, называется организатором торговли на рынке ценных бумаг.

Организатор торговли на рынке ценных бумаг обязан раскрыть следующую информацию любому заинтересованному лицу:

• правила допуска участника рынка ценных бумаг к торгам;

• правила допуска к торгам ценных бумаг;

• правила заключения и сверки сделок;

• правила регистрации сделок;

• порядок исполнения сделок;

• правила, ограничивающие манипулирование ценами;

• расписание предоставления услуг организатором торговли на рынке ценных бумаг;

• регламент внесения изменений и дополнений в вышеперечисленные позиции;

• список ценных бумаг, допущенных к торгам.

Все виды профессиональной деятельности на рынке ценных бумаг осуществляются на основании лицензии. Лицензия выдается ФСФР России, являющейся федеральным органом исполнительной власти по регулированию деятельности на рынке ценных бумаг. К функциям ФСФР России относятся принятие нормативных правовых актов, осуществление контроля и надзора в сфере финансовых рынков (за исключением страховой, банковской и аудиторской деятельности). ФСФР России находится в прямом подчинении Правительству Российской Федерации.

Лицензия профессионального участника рынка ценных бумаг — это официальный документ установленного образца, имеющий учетную серию, номер, подпись ответственного лица и печать. Лицензия оформляется на специальном бланке и дает право владельцу осуществлять указанные в ней виды профессиональной деятельности на рынке ценных бумаг и операции с ценными бумагами в течение определенного времени. Срок лицензии зависит от вида профессиональной деятельности, но не может составлять менее 3 лет.

Лицензирование профессиональной деятельности предполагает выполнение определенных специфических требований, которым должны соответствовать организации — претенденты на получение разрешения работать на рынке ценных бумаг как профессиональные участники. К ним относятся требования к организационно-правовой форме, размеру собственного капитала и способу его расчета, уровню квалификации специалистов, представлению регистрационной формы и условиям совмещения профессиональной деятельности с другими видами деятельности, как на рынке ценных бумаг, так и в других сферах.

Органы, выдавшие лицензии, контролируют деятельность профессиональных участников рынка ценных бумаг и принимают решение об отзыве выданной лицензии при нарушении законодательства о ценных бумагах.

Деятельность профессиональных участников рынка ценных бумаг лицензируется тремя видами лицензий:

• лицензией профессионального участника рынка ценных бумаг;

• лицензией на осуществление деятельности по ведению реестра;

• лицензией фондовой биржи.

Коммерческий банк является одним из участников фондового рынка, который в зависимости от поставленной цели определяет эффективный вид деятельности и решает, осуществлять ли эмиссионную, инвестиционную, брокерскую деятельность, покупать, продавать и хранить ценные бумаги или проводить иные операции с ними. Целями проводимых банком операций с ценными бумагами являются:

• формирование и увеличение капитала;

• привлечение заемных средств для использования в активных операциях и инвестициях;

• получение денежных доходов от операций с ценными бумагами;

• получение прибыли от инвестиций в фондовые инструменты;

• участие в уставном капитале акционерных обществ для контроля за собственностью;

• использование ценных бумаг в качестве залога.

В соответствии с законодательством банкам на рынке ценных бумаг разрешено:

• выпускать, покупать, продавать, хранить ценные бумаги;

• инвестировать средства в ценные бумаги;

• осуществлять куплю-продажу ценных бумаг от своего имени и за свой счет, в том числе путем их котировки;

• управлять ценными бумагами по поручению клиента (доверительное управление);

• выполнять посреднические (агентские) функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения, т.е. выступать в роли финансового брокера;

• осуществлять инвестиционное консультирование, т.е. оказывать консультационные услуги по вопросам выпуска и обращения ценных бумаг;

• организовывать выпуски ценных бумаг, т.е. выступать в качестве инвестиционной компании;

• выдавать гарантии по размещению ценных бумаг в пользу третьих лиц;

• инвестировать средства в портфели акций небанковских компаний (в том числе для обеспечения контроля над ними через дочерние предприятия);

• учреждать небанковские инвестиционные институты (инвестиционные фонды, за исключением чековых) и компании финансовых брокеров и инвестиционных консультантов;

• учреждать специализированные компании по учету и хранению ценных бумаг, а также совершению расчетов по операциям с ними;

• учреждать организации, являющиеся институциональными инвесторами (страховые, холдинговые компании).

Фондовые операции банков осуществляются с учетом определенных правил:

• операции должны проводиться на основе лицензий и лишь сертифицированными специалистами;

• фондовые операции не должны противоречить действующему законодательству;

• банки не могут выполнять функции инвестиционных фондов;

• банки не могут заниматься депозитарной деятельностью, если они не являются участниками национальной депозитарной системы.

Операции с ценными бумагами, осуществляемые коммерческими банками, концентрируются в рамках фондового (инвестиционного) отдела каждого банка, покупающего и продающего их как за счет средств банка, так и по поручениям клиентов.

Фондовые отделы могут заниматься организацией эмиссии (выпуска) и реализации ценных бумаг организаций, ведомств, осуществлять хранение или управление портфелем ценных бумаг клиента за соответствующее вознаграждение

7.1.4. Организация первичного и вторичного обращения ценных бумаг

В зависимости от времени и способа поступления ценных бумаг на рынок он делится на первичный и вторичный. Первичный и вторичный рынки выполняют разные функции.

Первичный рынок дает возможность эмитентам аккумулировать необходимые для определенных инвестиционных программ средства путем выпуска ценных бумаг.

К функциям первичного рынка ценных бумаг относятся следующие:

• организация выпуска ценных бумаг;

• размещение ценных бумаг;

• учет ценных бумаг;

• поддержание баланса спроса и предложения.

Сначала ценные бумаги попадают на первичный рынок, где эмитентами осуществляется их продажа первым владельцам (инвесторам). При этом для осуществления купли-продажи могут привлекаться посредники. Таким образом, на первичном рынке эмитенты путем продажи ценных бумаг привлекают средства инвесторов. Все последующие операции с ценными бумагами осуществляются на вторичном рынке.

На первичном рынке капиталы инвесторов через куплю-продажу ценных бумаг попадают в руки эмитента, затем на вторичном рынке эти ценные бумаги переходят к другим инвесторам, а средства от их продажи поступают к прежним владельцам ценных бумаг. Операции на вторичном рынке проводятся без участия эмитента и не оказывают непосредственного влияния на его положение.

Размещение ценных бумаг на первичном рынке может происходить в форме распределения, подписки или конвертации. При распределении дополнительные акции акционерного общества распределяются среди его акционеров. При конвертации эмитированные ценные бумаги обмениваются на ранее выпущенные облигации либо на акции с другой номинальной стоимостью. Рыночное размещение выпущенных ценных бумаг происходит в основном по подписке.

Размещение ценных бумаг путем открытой подписки, в том числе размещение ценных бумаг на торгах фондовых бирж и (или) иных организаторов торговли на рынке ценных бумаг именуется публичным размещением ценных бумаг. Обращение ценных бумаг на торгах фондовых бирж и (или) иных организаторов торговли на рынке ценных бумаг, обращение ценных бумаг путем предложения ценных бумаг неограниченному кругу лиц, в том числе с использованием рекламы именуется публичным обращением ценных бумаг.

Вторичный рынок служит для обеспечения ликвидности выпускаемых ценных бумаг, т.е. возможности продажи ценных бумаг.

В зависимости от формы совершения сделок с ценными бумагами различают организованный (биржевой) и неорганизованный (внебиржевой, или «уличный») рынки ценных бумаг.

Организованный рынок (фондовая биржа) является рынком аукционного типа. Он характеризуется публичными гласными торгами, открытыми соревнованиями покупателя и продавца с наличием заявок и предложений о продаже, что может служить основанием для заключения сделок.

На неорганизованном рынке не устанавливаются правила заключения сделок, нет требований к ценным бумагам и ее участникам. Торговля происходит стихийно в контакте продавца и покупателя. Информация о совершенных сделках не фиксируется.

Существуют также дилерские рынки. На них продавцы публично объявляют о цене предложения. Те покупатели, которые согласны с ценой, заявляют о своем намерении приобрести ценные бумаги безналичным путем или за наличные деньги. Здесь нет прямой конкуренции между покупателем и продавцом. Дилерские рынки широко применяются при первичном размещении ценных бумаг.

Торговля ценными бумагами может осуществляться как на традиционных, так и на компьютеризированных рынках. В последнем случае торговля ведется через компьютерные сети, объединяющие соответствующих фондовых посредников в единую информационную сеть, компьютеризированный рынок.

Юридическое лицо может осуществлять деятельность фондовой биржи, если оно является некоммерческим партнерством или акционерным обществом. Фондовые биржи, являющиеся некоммерческими партнерствами, могут быть преобразованы в акционерные общества. Решение о таком преобразовании принимается членами этой фондовой биржи большинством в три четверти голосов всех ее членов.

Фондовая биржа и профессиональный участник рынка ценных бумаг, осуществляющие деятельность по организации торговли на рынке ценных бумаг вправе совмещать деятельность по организации торговли только с депозитарной и клиринговой деятельностью.

Фондовая биржа выполняет следующие функции:

• создание постоянно действующего рынка;

• определение цен;

• распространение информации о товарах и финансовых инструментах, их цена и условия обращения;

• поддержание профессионализма торговых и финансовых посредников;

• выработка правил;

• индикация состояния экономики, ее товарных сегментов и фондового рынка.

Участниками торгов на фондовой бирже являются только брокеры, дилеры и управляющие. Иные лица могут совершать операции на фондовой бирже исключительно при посредничестве брокеров, являющихся участниками торгов.

Фондовая биржа обязана обеспечить проведение торгов ценными бумагами, их гласность и публичность путем оповещения ее членов о месте и времени проведения торгов, списке и котировке ценных бумаг, допущенных к обращению на бирже, и о результатах торговых сессий. Фондовая биржа самостоятельно устанавливает процедуру включения в список ценных бумаг, допущенных к обращению на бирже, процедуру листинга и делистинга. Листинг ценных бумаг — это включение фондовой биржей ценных бумаг в котировальный список; делистинг ценных бумаг — исключение фондовой биржей ценных бумаг из котировального списка.

Решение о включении ценной бумаги эмитента в котировальный список принимается правлением биржи на основании заключения котировального комитета.

Фондовая биржа обязана утвердить:

• правила допуска к участию в торгах на фондовой бирже;

• правила проведения торгов на фондовой бирже, которые должны содержать правила совершения и регистрации сделок, меры, направленные на предотвращение манипулирования ценами и использования служебной информации.

Фондовая биржа раскрывает следующую информацию:

• о параметрах ценных бумаг, включенных в котировальные листы первого и второго уровня;

• о корпоративных событиях эмитентов, ценные бумаги которых включены в котировальные листы первого и второго уровня.

Под раскрытием информации понимается обеспечение ее доступности всем заинтересованным пользователям независимо от целей получения данной информации по процедуре, гарантирующей ее нахождение и получение. Общедоступной информацией на рынке ценных бумаг признается информация, не требующая привилегий для доступа к ней.

Информация о корпоративных событиях эмитентов раскрывается и предоставляется не позднее следующего рабочего дня после ее получения котировальным комитетом или в случае необходимости проведения проверки ее достоверности — после проведения экспертизы или получения соответствующего подтверждения.

• Ценная бумага, включенная в котировальный лист другого организатора торговли, может быть допущена к торговле на бирже с включением в котировальный лист первого или второго уровня без проведения процедуры листинга при выполнении следующих условий:

• организатор торговли, в котировальный лист которого внесены данные ценные бумаги, имеет действующую лицензию профессионального участника рынка ценных бумаг на осуществление деятельности по организации торговли на рынке ценных бумаг (фондовой биржи), выданную ФСФР России;

• между биржей и данным организатором торговли заключено соглашение о порядке совместного проведения процедур листинга и делистинга ценных бумаг;

• требования организатора торговли, в котировальный лист которого внесены данные ценные бумаги, не ниже требований уровня котировального листа биржи, запрашиваемого заявителем.

В случае регистрации проспекта ценных бумаг эмитент обязан осуществлять раскрытие информации в форме:

• ежеквартального отчета эмитента эмиссионных ценных бумаг (ежеквартальный отчет);

• сообщения о существенных фактах (событиях, действиях), затрагивающих финансово-хозяйственную деятельность эмитента эмиссионных ценных бумаг;

• сведения о реорганизации эмитента, его дочерних и зависимых обществ;

• сведения о фактах, повлекших разовое увеличение или уменьшение стоимости активов эмитента более, чем на 10%, о фактах, повлекших разовое увеличение чистой прибыли или чистых убытков эмитента более, чем на 10%, о фактах разовых сделок эмитента, размер которых либо стоимость имущества по которым составляет 10 % и более от активов эмитента по состоянию на дату сделки;

• сведения о выпуске эмитентом ценных бумаг, о начисленных и(или) выплаченных доходах по ценным бумагам эмитента;

• сведения о появлении в реестре эмитента лица, владеющего более чем 25 % его эмиссионных ценных бумаг любого отдельного вида;

• сведения о датах закрытия реестра, о сроках исполнения обязательств эмитента перед владельцами, о решениях общих собраний;

• сведения о принятии уполномоченным органом эмитента решения о выпуске эмиссионных ценных бумаг.

Владелец обязан осуществлять раскрытие информации о своем владении эмиссионными ценными бумагами какого-либо эмитента, за исключением облигаций, не конвертируемых в акции, в следующих случаях:

• владелец вступил во владение 20 % или более любого вида эмиссионных ценных бумаг эмитента;

• владелец увеличил свою долю владения любым видом эмиссионных ценных бумаг эмитента до уровня, кратного каждым 5 % свыше 20% этого вида ценных бумаг;

• владелец снизил свою долю владения любым видом эмиссионных ценных бумаг эмитента до уровня, кратного каждым 5% свыше 20% этого вида ценных бумаг.

Владелец раскрывает указанную информацию не позднее 5 дней после соответствующих действий путем уведомления ФСФР России или уполномоченного этой службой органа.

Профессиональные участники рынка ценных бумаг обязаны осуществлять раскрытие информации о своих операциях с ценными бумагами в следующих случаях:

• профессиональный участник рынка ценных бумаг произвел в течение одного квартала операции с одним видом ценных бумаг одного эмитента, если количество ценных бумаг по этим операциям составило не менее 100% от общего количества указанных ценных бумаг;

• профессиональный участник рынка ценных бумаг произвел разовую операцию с одним видом ценных бумаг одного эмитента, если количество ценных бумаг по этой операции составило не менее 15 % от общего количества указанных ценных бумаг.

Профессиональные участники рынка ценных бумаг раскрывают информацию не позднее пяти дней после окончания соответствующего квартала или после соответствующей разовой операции путем уведомления ФСФР России или уполномоченного ею органа.

Профессиональный участник рынка ценных бумаг при предложении и(или) объявлении цен покупки и(или) продажи эмиссионных ценных бумаг обязан раскрыть имеющуюся у него общедоступную информацию, раскрываемую эмитентом этих эмиссионных ценных бумаг, или сообщить о факте отсутствия у него этой информации.

Профессиональными участниками рынка ценных бумаг может быть учреждена саморегулируемая организация. Это добровольное объединение профессиональных участников рынка ценных бумаг, действующее в соответствии с законодательством и функционирующее на принципах некоммерческой организации. Цель ее деятельности:

• обеспечение условий профессиональной деятельности участников рынка ценных бумаг;

• соблюдение стандартов профессиональной этики на рынке ценных бумаг;

• защита интересов владельцев ценных бумаг и иных клиентов профессиональных участников рынка ценных бумаг — членов саморегулируемой организации;

• установление правил и стандартов проведения операций с ценными бумагами, обеспечивающих эффективную деятельность на рынке ценных бумаг.

Саморегулируемая организация может быть учреждена не менее, чем десятью профессиональными участниками рынка ценных бумаг и должна получить разрешение ФСФР России.

Все доходы саморегулируемой организации используются ею исключительно для выполнения уставных задач и не распределяются среди ее членов.

Контрольные вопросы

1. Кто является эмитентами и кто — инвесторами?

2. В чем заключается в соответствии с Федеральным законом «О рынке ценных бумаг» профессиональная деятельность на рынке ценных бумаг?

3. Какие функции рынка ценных бумаг относятся к общерыночным?

4. Какие функции рынка ценных бумаг относятся к специфическим?

5. Охарактеризуйте понятия «акции», «облигации», «опцион», «фьючерсный контракт».

6. Какая деятельность считается брокерской?

Обратите внимание на лекцию "20 Оперативно-производственное планирование".

7. Какая деятельность считается дилерской?

8. В чем заключается клиринговая деятельность?

9. В чем состоит депозитарная деятельность?

10. Охарактеризуйте обязанности держателя реестра.

11. Дайте характеристику первичному и вторичному рынкам.

12. Охарактеризуйте понятия «листинг» и «делистинг».